пассивное инвестирование

Рубли или доллары? Куда податься инвестору? (часть 2)

- 03 июня 2021, 12:41

- |

Доделал некоторые элементы своих программ, для проведения различных расчетов и исследований. И было неплохо их опробовать на сравнение инвестиций в рублях и долларах.

В прошлой статье "Рубли или доллары? Куда податься инвестору?" Я бегло сравнил инвестиции в акции российских компаний через индекс IMOEX и американские — индекс SP500, указав, что стоило бы учесть дивиденды, но скорее всего за тот рассматриваемый промежуток времени ситуация сложилась бы в пользу России, несмотря на все обесценения рубля за исключением дефолта 1998 года.

Кстати, в комментариях были интересные дискуссии на тему насколько правильно не учитывать дефолт. Я хотел бы вынести, один из аргументов в эту статью:

На мой взгляд текущая ситуация в России принципиально отличается от конца 90-х. А в экономическом смысле, и с точки зрения проводимой денежно-кредитной политики это две разные страны, если можно так выразиться. На текущий момент у России инвестиционный рейтинг BBB со стабильным прогнозом. Для этой категории рейтингов вероятность дефолта сроком на 1 год составляет примерно 0,03% а к 10 годам повышается до 3.8%, что делает возможность дефолта маловероятным событием. Именно поэтому, я и считаю, что с экономической точки зрения можно не учитывать 1998 год в сравнении.

( Читать дальше )

- комментировать

- ★18

- Комментарии ( 15 )

02 Хроники Ленивого портфеля.

- 13 мая 2021, 17:56

- |

ВНИМАНИЕ! Это мой личный портфель. Не является финансовой рекомендацией. Не повторять!

Тут можно прочитать инвестиционную политику портфеля. Предыдущие части: 01.

После первого пополнения портфеля произошло важное событие на рынке отечественного фондостроения — компания Finex запустила 2

новых ETF-фонда — FXDM и FXFA. Посмотрим, как это повлияло на Ленивый портфель.

FXDM — фонд «Акции развитых рынков без США», классический «кирпичик» пассивного портфеля. Кроме диверсификации портфеля по странам, он добавляет диверсификацию по валютам. Это именно тот фонд, который я всегда хотел иметь в портфеле, но из-за его отсутствия пришлось довольствоваться FXDE.

Стоит ли заменить в «Ленивом портфеле» FXDE на FXDM? В принципах есть 2 пункта, которые должны дать ответ на вопрос:

1. Широкие индексы (не использовать отдельных эмитентов и секторальных индексов).

2. Критерии выбора инструментов — комиссия и ошибка слежения. Замена инструмента в портфеле делается на основе математических

( Читать дальше )

ФинИнди: как уехать из Саратовской области и накопить $470 000 на финансовую независимость

- 02 апреля 2021, 09:51

- |

Статьи FinIndie про то, как он инвестирует в акции, чтобы накопить на FIRE, читают сотни тысяч людей на VC, Smart-lab и Пикабу. Он один из немногих, кто пишет честные и взвешенные тексты про свой инвестиционный опыт — без попыток продать другим людям «успешный успех» или подписать на «самые лучшие торговые сигналы».

Ниже представлена расшифровка большого интервью, которое он дал в прямом эфире 28 марта. Текст прошёл лёгкую редактуру: я постарался сделать его более ёмким и читабельным, но без потери смысла. Если вам так удобнее, интервью можно посмотреть в видеозаписи.

( Читать дальше )

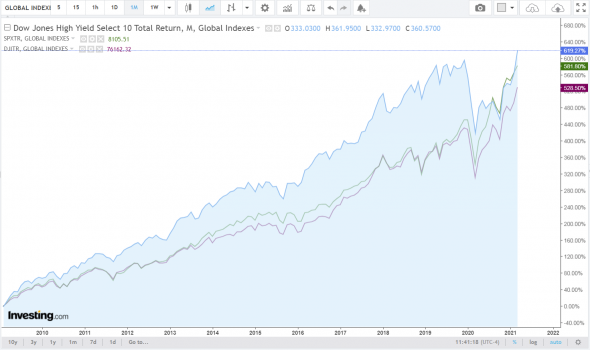

Простой дивидендный индекс, обгоняющий S&P 500 по доходности (Dow Jones High Yeld Select 10 Index (MUT))

- 26 марта 2021, 18:59

- |

Разбирался с индексами и ETF. Хотелось найти что-то довольно простое и эффективное на рынок США, что можно было бы не сложно собрать на долгосрок неквалу, и что создавало бы денежный поток. Конечно, в первую очередь в голову приходят ЕТФы на SP500 (FXUS, VTBA), и индекс Dow Jones Industial Average. Но ЕТФы не платят дивиденды и имеют комиссию, собрать DJI на СПБ теперь возможно, но будет стоить около 5000$ (или 4500$ на 90% индекса).

Нашел интересное ответвление индекса Dow Jones, основанное на выборке из 10 компаний «Dow Jones High Yeld Select 10 Index», тикер MUT (price) и MUTR (total return).

Состав индекса найти не удалось, но по открытой документации можно рассчитать какие в нем находятся компании. Что и будет сделано в топике.

Страница индекса:

www.spglobal.com/spdji/en/indices/strategy/dow-jones-high-yield-select-10-index/#overview

Сравнение динамики total return с SPXTR и DJITR после мирового кризиса 2008 года

Неплохо! Всего лишь 10 акций, которые значительно обгоняют SP500!

( Читать дальше )

01 Хроники Ленивого портфеля.

- 23 марта 2021, 17:41

- |

Тут можно прочитать инвестиционную политику портфеля.

Подумал, что отчеты о внесении денег и покупок фондов будут сухими и неинтересными, поэтому в начале поста буду делиться своими мыслями. Спустя несколько лет мне самому будет интересно это прочитать. Уверен, что большинство читателей знает про Системы 1 и 2.

Система 1: Что я делаю? Дураку ясно, что сейчас не лучшее время для инвестиций! На рынках надулся огромный пузырь, все показатели просто кричат об этом — CAPE, P/E, разница в доходностях коротких и дальних облигаций! Посмотри сколько бабок вливают ЦБ во всем мире! А что будет, когда ликвидность начнут изымать? Всё же рухнет на 20%-30%-80%! Только кэш! Только доллары!

Система 2: Так, давай-ка подумаем — можно ли угадать пики и дно рынка? Многим экспертам это удавалось? Я вот не припомню. Ясно, что когда на свете существует тысячи экспертов, то обязательно кто-то угадает разворот рынка. Правда те, кто сделал самые большие деньги на рынке (Далио, Баффет) этим не занимались. Чего я боюсь? Если просадок, то просто надо взять в портфель бОльшую долю облигаций или золота. Мой горизонт инвестирования — минимум 10 лет, поэтому доля акций должна быть большой. Я буду очень рад, если начну свои долгосрочные вложения на медвежьем рынке. Опять же, при таких вливаниях ЦБ вероятность инфляции велика и сидеть при этом в кэше — вариант так себе.

( Читать дальше )

00 Хроники Ленивого портфеля.

- 04 марта 2021, 11:43

- |

ВНИМАНИЕ! Это мой личный портфель. Не является финансовой рекомендацией. Не повторять!

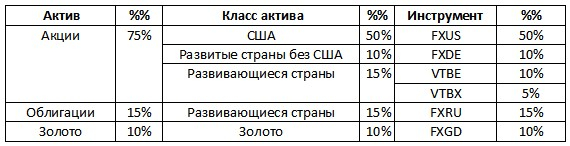

Инвестиционная политика Ленивого портфеля.

Основные принципы:

- низкие затраты (минимальные комиссии брокера и эмитента)

- контроль налогов (использование ЛДВ, ИИС)

- контроль риска (диверсификация)

- дисциплина (внесение средств и покупка активов по расписанию)

- ребалансировка (выравнивание активов согласно заданным пропорциям)

- широкие индексы (не использовать отдельных эмитентов и секторальных индексов)

Цель (процессная) — ежеквартальное внесение 1/4 от суммы, на которую предусмотрен налоговый вычет по ИИС типа А. На 01.03.2021

это 100 тыс. рублей.

Начало инвестирование — 1-й квартал 2021 года.

Срок инвестирование — 10 лет.

Пропорции портфеля:

Примечания:

- Большая часть портфеля должна быть не в рублях.

- Критерии выбора инструментов — комиссия и ошибка слежения. Замена инструмента в портфеле делается на основе математических вычислений — сравнение потерь на комиссиях и налога на прибыль продаваемого инструмента.

- Доходность и риск портфеля сравниваются с S&P500.

- Доходность рассчитывается в Экселе по формуле ЧИСТВНДОХ.

- Пополнение не привязано к конкретной дате внутри квартала.

- Ежеквартальный отчет на Смарт-Лабе сразу после внесения средств и ребалансировки.

- Затраты времени на ведение портфеля 20-30 минут в квартал.

Пожелание молодым предпенсионерам

- 02 марта 2021, 14:54

- |

По мотивам прекрасного поста Сберегателя (Сэр Лонг) о новых пенсионерах (https://smart-lab.ru/blog/663364.php ) хотелось бы вставить свои пять копеек.

Прежде всего, ничего не имею против данных движений. Наоборот, очень хорошо, что хотя бы такая идея стимулирует людей иметь какой-то финансовый план и постоянно инвестировать. Позволю себе покритиковать и внести свои коррективы.

Подразумевается, что человек где-то работает (или занимается бизнесом), и получает доход, часть которого инвестируется с целью накопления капитала. Когда капитал достигает определенного размера, его обладатель уходит с работы (становится пенсионером) и живет на проценты от накопленных денег.

Пока будущий пенсионер работает, его инвестирование носит пассивный характер. Что подразумевается в данном случае под пассивными инвестициями? Работаешь на основной работе, занимаешься своими делами, раз в месяц перевел деньги на брокерский счет, подкупил бумаг или сделал какую-то ребалансировку.

( Читать дальше )

Почему наши ETF (БПИФ) на Америку не выгодны даже с учетом льготы по НДФЛ

- 08 февраля 2021, 20:08

- |

Все фонды отстают от бенчмарка, даже знаменитый VOO отстает от S&P 500. Только VOO отстает от индекса на 0,05% в год (чуть больше ежегодной комиссии — 0,03%). А вот торгующиеся на мосбирже фонды (ETF, БПИФ) могут отставать на 3% и более ежегодно, зато при их покупке инвестор имеет налоговую льготу по НДФЛ. Что выгоднее для инвестора: купить отечественные ETF, БПИФ на американский рынок со льготой по НДФЛ на мосбирже или инвестировать через зарубежного брокера в крупнейшие ETF на S&P 500, рассмотрим далее.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал