пассивное инвестирование

Факторное инвестирование: популярное, но ошибочное

- 14 февраля 2022, 12:58

- |

За последнее десятилетие мы стали свидетелями роста (и падения) многих различных инвестиционных концепций, поскольку инвестиционные фирмы и ученые ищут волшебную формулу, которая может генерировать стабильную прибыль, в то же время избегая тяжелой работы, которая в действительности требуется для получения этой прибыли. К сожалению, большинство быстро понимают, что волшебной формулы успеха не существует, поэтому вместо этого внимание переключается на простое создание продаваемых инвестиционных продуктов. Мы бы сказали, что, к сожалению, сегодня большая часть финансовой индустрии почти полностью ориентирована на продажу инвестиционных продуктов, а не на получение наилучшей долгосрочной прибыли для клиентов.

Одной из наиболее популярных из этих недавних концепций является «Факторное инвестирование», которое за последнее десятилетие зарекомендовало себя как высокооплачиваемая инвестиционная стратегия, собирая активы на миллиарды долларов. Многим фирмам было легко выводить этот продукт на рынок и продавать, поскольку он опирается на авторитетных ученых и обладает впечатляющей математической поддержкой. Однако в реальном мире эта концепция сталкивается со значительными недостатками, которые вызывают серьезные вопросы о ее обоснованности, когда речь заходит о возможности получения стабильной долгосрочной прибыли.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 0 )

Невероятно Уменьшающаяся Альфа. Ларри Сведроу

- 06 февраля 2022, 11:06

- |

Intelligent Investments

Привожу краткий конспект книги:

Бета — это показатель волатильности акций или определённого сектора по отношению к рынку в целом. 1 = стандартный рыночный риск. 2 = 2-кратный рыночный риск, т.е. ваш портфель будет двигаться в 2 раза сильнее рынка.

Бета = волатильность

Альфа – избыточная доходность инвестиций по сравнению с доходностью базового индекса (альфа отражает умения управляющего).

20% активных менеджеров получили положительную альфу в 90-х годах. Это число сократилось до 2% сегодня.

Почему? Потому что рынок стал более эффективным. Его труднее эксплуатировать. То, что было источниками «альфы», исчезло, резко снизив способность генерировать альфу. Оставшаяся конкуренция будет становиться все лучше и лучше, потому что оставшиеся мужчины и женщины более искусны, чем люди, которые играли раньше ". 90% торговли осуществляется институциональными инвесторами, которые знают, что они делают. И все больше денег уходит на то, чтобы погнаться за тем сокращающимся источником альфы, который доступен.

( Читать дальше )

Интервью с Антоном Воробьевым – автором канала «Доказательное инвестирование»

- 06 февраля 2022, 10:20

- |

Расшифровка эфира RationalRadio от 22.01.2022 с Антоном Воробьевым про личный капитал и инвестиционный портфель Антона, рациональный подход к инвестициям, текущую ситуацию на фондовом рынке и привлекательность разных классов активов.

* * *

Павел: Всем привет! Меня зовут Павел Комаровский и вы на канале RationalAnswer, где мы пытаемся найти разумные ответы на жизненные вопросы. Сегодня у нас прямой эфир, на котором мы общаемся с Анотоном Воробьевым, гораздо более известного как автора ютуб-канала «Доказательное инвестирование», посвященного рациональному подходу к инвестированию — тому же самому, что мы обычно обсуждаем у меня на канале. Привет, Антон!

Антон: Привет, Павел!

Чем занимается Антон по жизни

Павел: Антон, на своём канале ты объясняешь людям, как правильно инвестировать с твоей точки зрения. Твой слоган про доказательное инвестирование говорит о том, что ты основываешься на разных исследованиях, зарубежной литературе. Для тех, кто следит за подобными блогерами, обычно и так известны темы затрагиваемые в роликах — пассивное инвестирование, широко диверсифицированные фонды, низкие издержки и т.д.

( Читать дальше )

S&P Global Ratings: что ждет американские REIT в 2022 году🏠

- 04 февраля 2022, 18:07

- |

Отраслевые эксперты S&P Global на прошлой неделе опубликовали большой обзор трендов на глобальном рынке недвижимости. В материале рассмотрены ключевые риски и возможности REIT различных регионов по всему миру, однако особое внимание уделяется рынку США. Кратко расскажем, какие выводы делают эксперты:

1. Экономический рост и здоровый рынок труда будут стимулировать спрос на недвижимость. Авторы обзора считают, что в 2022 году доход с аренды для большинства секторов REIT восстановится до уровня 2019 года, при этом заполняемость и арендные ставки для большинства типов недвижимости вырастут.

2. В этом году ожидаются новые слияния и поглощения на рынке REIT. Активность по M&A обусловлена улучшением основных операционных показателей большинства REIT и низкими затратами по займам. S&P Global считают, что это может продолжаться в течение следующих нескольких кварталов.

3. Некоторые сектора недвижимости будут подвержены рискам. Например, управляющие многоквартирными комплексами (Multifamily REIT) и недвижимостью в сфере здравоохранения (Healthcare REIT) могут столкнуться с трудностями из-за роста затрат на строительство и обслуживание. С другой стороны, в обзоре отмечается — рост арендной платы может компенсировать эти факторы риска.

( Читать дальше )

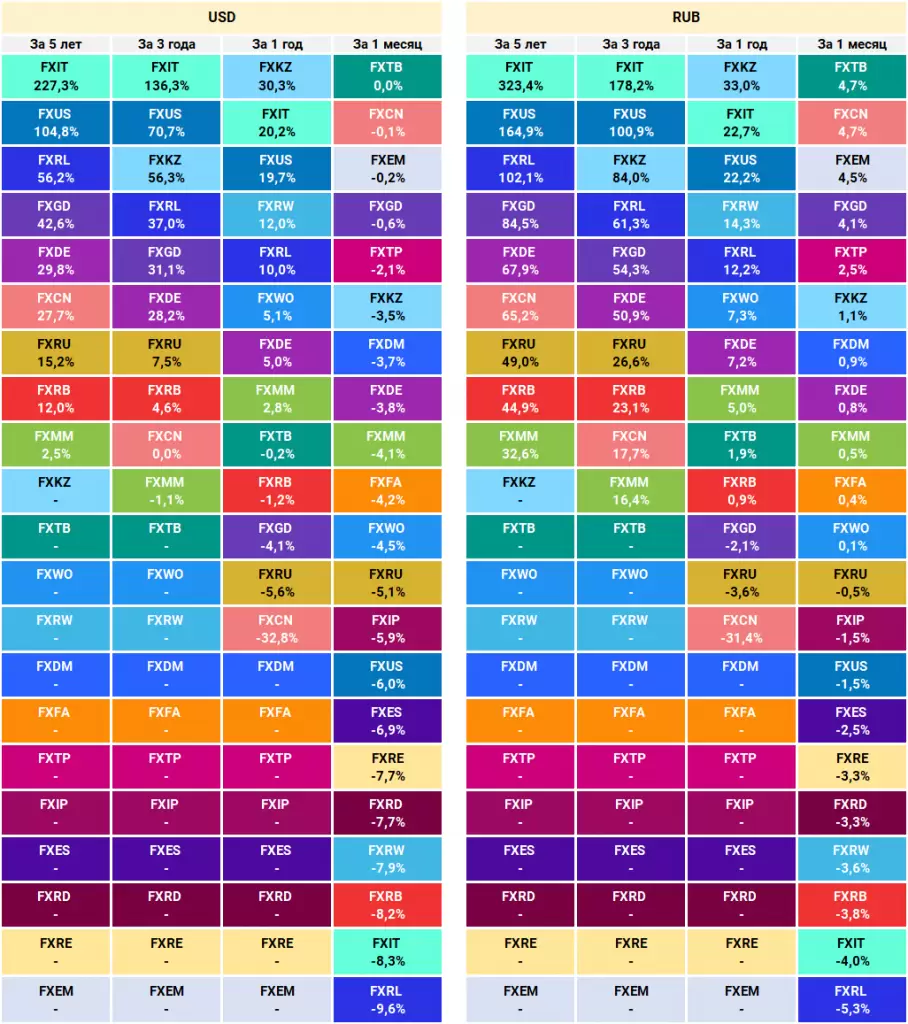

Доходности всех ETF от FinEx в январе

- 01 февраля 2022, 18:04

- |

Мы рассчитали доходность всех ETF от FinEx в рублях и долларах за январь, а также за 1, 3 и 5 лет. Вот, сколько можно было заработать на наших фондах.

Доходность фондов FinEx ETF

Примечание: доходности указана на 31.01.2022 в долларах и рублях. Источник: Bloomberg, Банк России, расчёты FinEx

Не является индивидуальной инвестиционной рекомендацией. Инвестиции связаны с риском. В разные периоды доходность может существенно различаться. Поэтому мы всегда советуем диверсифицировать свой портфель.

Вопрос к сторонникам пассивного инвестирования (и не только).

- 31 января 2022, 22:51

- |

1. Аргумент почти никакие не фонды не обходят стабильно на долгосроке индекс.

оно может и так. Но даже если забыть про фонды воде цитадели- индекс (выбранный) мы ведь тоже можем рассматривать как вариант фондов.

даже если мы забудем про Японию на протяжении 30 лет. про ист хай rts в 2008 который до сих пор не пройден, а сосредоточимся на рынке США (хотя странно тут не думать о эффекте выжившего применяя его к активным фондам- индесом на основе которые есть etf тоже сотри)… даже если так, то откуда уверенность в вечный рост рынка?

Интерполяция последних 100 лет? но тогда у нас выходит просто трендовая система с очень большим трайм фреймом. и непонятно почему мы берём его, а не последние 13 лет (тогда бы победил nasdaq, да так победил что можно взять и qqq с тройным плечом).

или есть объективные причины?

если да- то какие?

вера в вечный рост ВВП?

Рост население? стабильный рост доли вознаграждения капитала, в связке капитал/труд

Вечный рост населения и его потребления? или что..

( Читать дальше )

Инвестиции — это просто!

- 30 января 2022, 17:06

- |

Инвестиции — это просто!

Такой посыл мы слышим отовсюду. В этом настойчиво убеждает реклама брокеров. Об этом твердят всевозможные аналитики и инфоцыгане (граница между ними сейчас уже весьма размыта) на своих телеграм-, ютуб-каналах и прочих инстаграмах. Есть ли в этом правда?

Мой личный опыт таков. Брокерский счет (ИИС) я завел в конце 2016-го, однако первое «знакомство» с рынком произошло году наверное в 10-м — покупал ПАИ тогда еще Тройки-Диалог. Ну, с уверенностью могу сказать, что сейчас всё действительно стало намного проще. Не надо никуда ездить, у большинства банков есть свои брокеры, перевести средства можно крайне быстро, прямо в приложении. А если вам, простите в туалете, пришла в голову торговая идея — то её ведь даже тут же можно реализовать!

Софизм состоит в том, что инвестировать стало просто исключительно с технической точки зрения (завести деньги на брокерский счет, подать заявку, вывести средства и т.п.), а вот

( Читать дальше )

Быстрый риск и медленный риск

- 28 января 2022, 13:30

- |

статья от Nick Maggiulli

В инвестировании и в жизни существует два вида рисков — быстрый риск и медленный риск.

Быстрый риск — это то, что попадает в заголовки газет. Это то, о чем нас предупреждают каждый день:

Не садитесь за руль не пристёгнутым.

Не изменяйте своему супругу.

Не используйте слишком много кредитных средств.

Причина этого проста — последствия быстрого риска являются немедленными и обычно разрушительными. Вы получите серьезную травму. Вы разводитесь. Вы разоряетесь. Существует серьезный разрыв между тем, какой была ваша жизнь до и после того, как материализовался быстрый риск.

С другой стороны есть медленный риск. Медленный риск — это накопление неправильных решений, которые в конечном итоге приводят к нежелательному результату. У кого-то развивается болезнь после длительного неправильного образа жизни. Кто-то проигрывает инфляции держа всё в наличных, в ожидании крупного обвала.

( Читать дальше )

В начале февраля инвесторов ждут первые дивиденды по FXRD

- 26 января 2022, 17:45

- |

2 февраля 2022 года — день закрытия реестра акционеров фонда FXRD. Чтобы получить первые дивиденды от фонда, нужно успеть купить его акции до 31 января включительно. Напомним, что FXRD — это единственный облигационный фонд на Мосбирже, который выплачивает своим инвесторам регулярные дивиденды. Фонд был запущен в августе 2021 года, дивидендная доходность фонда в феврале 2022 года составит примерно 7,3% годовых. Рассказываем подробнее об особенностях FXRD.

Чем FXRD может быть интересен инвесторам

FXRD — почти «близнец» уже известного фонда FXFA на высокодоходные облигации, но с двумя ключевыми отличиями:

- фонд имеет рублевый хедж

- и предполагает регулярные выплаты дохода своим инвесторам.

( Читать дальше )

У каких брокеров можно купить ETF без комиссии?

- 24 января 2022, 17:11

- |

Сейчас такая возможность есть у клиентов четырех брокеров — БКС Мир инвестиций, МКБ Инвестиции, Ренессанс Кредит и МТС Банк.

БКС Мир инвестиций

В рамках акции брокер не берет комиссию за покупку фондов, а также акций, облигаций и валюты на бирже. Отмена комиссии за совершение сделок распространяется только на тариф «Инвестор».

Кто может принять участие. Участие в акции могут принять как новые, так и действующие клиенты.

Сколько продлится. Акция продлится до 31 марта 2022 года включительно.

МКБ Инвестиции

Компания еще в феврале 2021 года отменила брокерскую и биржевую комиссии при покупке и продаже FinEx ETF.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал