первичное размещение

Скрипт заявки на участие в размещении 7-го выпуска облигаций ООО "Лизинг-Трейд" (ВВ+(RU), 150 млн руб., YTM 15,5%)

- 06 марта 2023, 13:27

- |

В преддверии выпуска приглашаем Вас принять участие в прямом эфире с генеральным директором компании Алексеем Долгих.

Обобщенные параметры выпуска:

1. Рейтинг эмитента: ВВ+(RU), прогноз «Позитивный» от АКРА

2. Размер выпуска: 150 млн рублей (номинал 1 000 рублей)

3. Ставка купона / YTM: 14,5% / 15,5%

4. Купонный период: 30 дней

5. Дюрация: ~3,5 года (5 лет до погашения, амортизация 2 последних года)

6. Организатор: ИК «Иволга Капитал»

Скрипт подачи заявки на первичном размещении:

1. Полное / краткое наименование: Лизинг-Трейд 001P-07 / ЛТрейд 1P7

2. ISIN: RU000A105WZ4

3. Контрагент (партнер): ИВОЛГАКАП [MC0478600000]

4. Режим торгов: первичное размещение

5. Код расчетов: Z0

6. Цена: 100% от номинала (номинал 1 000 руб.)

Время приема заявок 7 марта:

с 10-00 до 13-00 и с 16-45 до 18-30 (мск) (с перерывом на клиринг)

Подать заявку организатору (наименование покупателя, количество ценных бумаг или сумма покупки, наименование брокера, способ обратной связи) Вы можете через контакты клиентского блока:

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Анонс размещения нового облигаций ГК Страна Девелопмент (ruBBB, 1 млрд руб, YTM 15,5%)

- 06 марта 2023, 10:55

- |

20 млрд руб. – выручка,

14,5 млрд руб. – чистый долг,

10 млрд руб. – EBITDA,

6 млрд руб. – чистая прибыль.

ВВВ – кредитный рейтинг по нац. шкале.

Это основные контуры бизнеса ГК Страна Девелопмент - одного из крупнейших эмитентов высокодоходного облигационного сегмента.

После недавней оферты по дебютному выпуску облигаций Страна планирует вернуться на облигационный рынок во второй половине марта.

Предварительные параметры нового выпуска облигаций ГК Страна Девелопмент:

• Дата размещения: 16 марта

• Размер выпуска: 1 млрд.р.

• Срок до погашения: 3 года

• Купон / доходность: 14,5% / 15,5%

Организатор размещения: ИК Иволга Капитал

( Читать дальше )

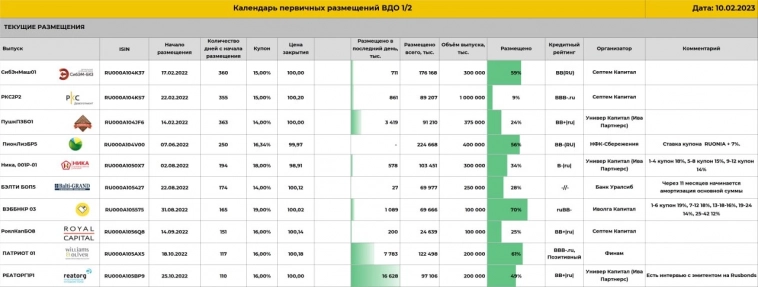

Календарь первичных размещений ВДО, актуальные выпуски от Иволги Капитал

- 06 марта 2023, 10:22

- |

Актуальные размещения ИК Иволга Капитал:

- 3-ий выпуск облигаций МФК ВЭББАНКИР размещен на 93%

- 1-ый выпуск в юанях МФК «Быстроденьги» размещен на 40%

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

Скрипт заявки на участие в размещении дебютного выпуска облигаций МФК Саммит (ruB+ (поз.), 200 млн руб., YTM 21,3%, для квал. инвесторов)

- 14 февраля 2023, 18:13

- |

16 февраля начнется размещение МФК Саммит 001Р-01

Обобщенные параметры выпуска МФК Саммит (подробнее — в краткой презентации выпуска):

1. Рейтинг эмитента: ruB+, прогноз «позитивный»

2. Размер выпуска: 200 млн рублей (номинал 1 000 рублей)

3. Ставка купона / доходность: 19,5% / 21,3% годовых

4. Купонный период: 30 дней

5. Срок до погашения: 3 года (1 080 дней), с равномерной амортизацией 13-36 купонные периоды

Организатор: ИК «Иволга Капитал»

Скрипт подачи заявки на первичном размещении:

1. Полное / краткое наименование: Саммит 1Р1 / МФК Саммит 001Р-01

2. ISIN: RU000A105UZ8

3. Контрагент (партнер): ИВОЛГАКАП [MC0478600000]

4. Режим торгов: первичное размещение

5. Код расчетов: Z0

6. Цена: 100% от номинала (номинал 1 000 руб.)

16 февраля заявки на первичном рынке будут приниматься с 10-00 до 13-00 Мск и с 16-45 до 18-30 Мск (с перерывом на клиринг)

Контакты клиентского блока ИК Иволга Капитал:

( Читать дальше )

Дебютное размещение АО "РКК"

- 14 февраля 2023, 16:56

- |

В обращении уже имеется коммерческий выпуск облигаций с погашением в 2023 году. На Московскую биржу эмитент выходит впервые. В планах на первую половину года разместить 500 млн.р. Цель займа — увеличение парка техники и объема контейнеров.

Обьем выпуска: 250 млн.р

Ставка купона: 19% (YTM 20,3%)

Периодичность выплаты купона: квартальный

Дюрация 2,4 лет

Предварительная дата размещения: 21 — 28 февраля

Организатор и андеррайтер – ИК Диалот

Подробная информация с описанием эмитента собрана на нашем сайте на странице эмитента

Презентация эмитента

Видео о компании

( Читать дальше )

Календарь первички ВДО и актуальные размещения ИК Иволга Капитал

- 13 февраля 2023, 11:22

- |

На сегодняшний день ИК Иволга Капитал продолжает размещения:

- 4-го выпуска облигаций ЛК Роделен (250 млн руб, купон / доходность: 14% / 14,9% годовых). Размещен на 97%

- 3-го выпуска облигаций МФК ВЭББАНКИР (100 млн руб., купон 19% первые 6 мес., 3,5 года). Размещен на 70%

- 6-го выпуска облигаций ООО «Лизинг-Трейд» (150 млн руб., купон / доходность: 14,5% / 15,5% годовых). Размещен на 64%

- 1-го выпуска в юанях МФК «Быстроденьги» (17,5 млн юаней, купон / доходность: 8% /8,3% годовых). Размещен на 34%

( Читать дальше )

История успеха из офлайна в онлайн. Большое интервью с топ-менеджментом МФК "Саммит"

- 12 февраля 2023, 10:05

- |

Накануне размещения дебютного выпуска облигаций МФК «Саммит» команда ИК «Иволга Капитал» посетила головной офис компании, чтобы лично познакомиться с руководством и подробнее узнать о деятельности компании, ее стратегии и планах на ближайшее будущее, а так же целях на долговом рынке.

( Читать дальше )

Как рынок ВДО пережил первый месяц 2023 года? Итоги

- 03 февраля 2023, 12:08

- |

Прямой эфир. Сегодня, 3 февраля, в 16:00 Дмитрий Александров и Марк Савиченко подведут итоги месяца и обсудят наиболее важные события на рынке.

Поговорим про:

— первичный/вторичный рынок в январе

— обновления рейтингов

— новые арбитражные дела эмитентов

— что интересного ждём в феврале

Оставляйте свои вопросы в комментариях под этим постом, будем рады ответить на них в эфире

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал