полиметалл

Polymetal International plc - Отчет 6 мес 2020г

- 27 августа 2020, 00:41

- |

Polymetal International plc

471 804 467 обыкновенных акций

www.polymetalinternational.com/ru/investors-and-media/shareholder-centre/share-information/

Капитализация на 26.08.2020г: 936,626 млрд руб = $12,406 млрд

Чистый долг на 31.12.2018г: $1,520 млрд

Чистый долг на 31.12.2019г: $1,479 млрд

Чистый долг на 30.06.2020г: $1,690 млрд

Выручка 2017г: $1,815 млрд

Выручка 6 мес 2018г: $789 млн

Выручка 2018г: $1,882 млрд

Выручка 6 мес 2019г: $941 млн

Выручка 2019г: $2,246 млрд

Выручка 6 мес 2020г: $1,135 млрд

Прибыль 6 мес 2017г: $120 млн

Прибыль 2017г: $354 млн

Прибыль 6 мес 2018г: $175 млн

Прибыль 2018г: $355 млн

Прибыль 6 мес 2019г: $153 млн

Прибыль 2019г: $483 млн

Прибыль 6 мес 2020г: $381 млн

www.polymetalinternational.com/ru/investors-and-media/reports-and-results/result-centre/

Polymetal International plc – Dividends

Период див Реестр дата Выплата Размер

6 мес 2020 04 сен 2020 25 сен 2020 $0,40

финал 2019 11 мая 2020 29 мая 2020 $0,42

спец. 2019 14 фев 2020 05 мар 2020 $0,20

6 мес 2019 06 сен 2019 27 сен 2019 $0,20

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Полиметалл выглядит предпочтительнее более дорогому Полюсу - Атон

- 26 августа 2020, 17:15

- |

Выручка Полиметалла в 1П20 выросла на 21% г/г до $1 135 млн (-1% против консенсуса, в рамках прогноза АТОНа), в основном в результате благоприятной динамики цен на золото и серебро. Показатель EBITDA подскочил на 53% г/г до $616 млн (в рамках прогноза консенсуса, +2% против АТОНа) за счет роста цен на сырье и снижения себестоимости. Рентабельность EBITDA достигла 54.3% (против 51.7% во 2П19). Полиметалл подтвердил свой прогноз по производству на уровне 1.5 млн унц. ЗЭ в 2020. Денежные затраты (TCC) ожидаются на уровне $650-700/унц. ЗЭ, а совокупные затраты (AISC) — на уровне $850-900/унц. ЗЭ в 2020. Полиметалл объявил промежуточные дивиденды в размере $0.4 на акцию и планирует выплатить 50% чистой прибыли, что соответствует доходности 1.6% (отсечка намечена на 3 сентября), а также изменил свою дивидендную политику, пообещав выплачивать дивиденды два раза в год, при этом итоговый дивиденд может составить до 100% FCF (минимум, 50% от чистой прибыли).

Сильные результаты, которые, однако, совпали с консенсус-прогнозом по статье EBITDA. Прогноз по затратам был подтвержден, как и прогноз по производству на 2020 в размере 1.5 млн унц., несмотря на затруднения, вызванные пандемией COVID-19. Учитывая объявленные изменения в дивидендной политике, мы считаем новость умеренно ПОЗИТИВНОЙ. Компания торгуется с консенсус мультипликатором EV/EBITDA 2021П 7.3x против 7.7x у крупных мировых аналогов, и с точки зрения экспозиции на золото мы предпочитаем ее более дорогому Полюсу, который торгуется с мультипликатором 8.3x.Атон

Polymetal - изменения в дивидендной политике

- 26 августа 2020, 14:30

- |

▪️ Дивиденды за I полугодие 2020 года составят $0,4 на акцию. По текущему курсу — около ₽29,8. ДД=1,6%. Последний день для покупки — 2 сентября 2020.

▪️ Polymetal корректирует дивполитику. Компания сможет направлять на дивиденды до 100% от свободного денежного потока. Минимальный размер останется на уровне 50% от скорректированной чистой прибыли. Поправка приходит на смену нерегулярному спецдивиденду.

▪️ В I полугодии свободный денежный поток Polymetal был слабым. Из-за роста инвестиций и увеличения оборотного капитала он оказался в 7 раз меньше чистой прибыли, составив всего $53 млн. Промежуточные дивиденды в сумме равны $189 млн или около 50% от скорр чистой прибыли за период.

▪️ Дивидендная стратегия. Выплаты дивидендов по итогам всего 2020 года дадут доходность к текущей цене на уровне 3,9%. С учетом относительно слабого свободного денежного потока и средней долговой нагрузки этого недостаточно для попадания в портфель по стратегии.

( Читать дальше )

Полиметалл - обновил див политику

- 26 августа 2020, 11:59

- |

Совет директоров одобрил замену специального дивиденда на новый подход к выплате итогового дивиденда. Таким образом, измененная дивидендная политика Компании будет предполагать следующее:

Минимальный размер финального дивиденда составит 50% от скорректированной чистой прибыли за II полугодие (при условии соблюдения соотношения чистого долга к скорректированной EBITDA ниже установленного порогового значения 2,5x).

В дополнение к этому Совет директоров оставляет за собой право увеличить итоговый дивиденд до максимальной выплаты в размере 100% от свободного денежного потока (при условии, что он будет больше 50% от скорректированной чистой прибыли). При принятии этого решения Совет директоров, в числе прочих факторов, будет учитывать макроэкономические прогнозы, уровень долговой нагрузки и будущие капитальные вложения Компании.

( Читать дальше )

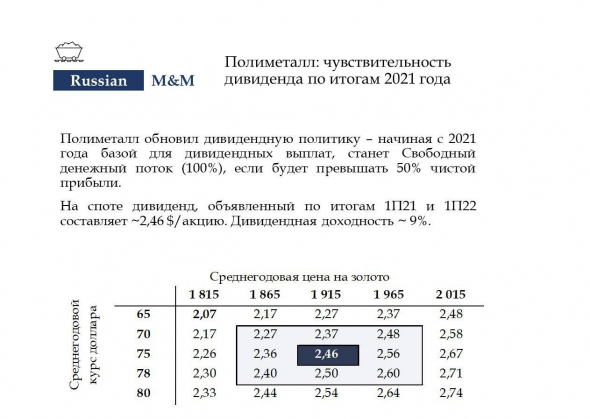

Дивиденды Полиметалл могут составить 2,46 $/акцию по итогам 2021 года

- 26 августа 2020, 11:46

- |

Хорошие новости пришли от Полиметалла — компания представила обновленную дивидендную политику.

» Итоговый дивиденд может быть увеличен до 100% от Свободного денежного потока, если он будет больше 50% от скорректированной чистой прибыли, если долговая нагрузка будет ниже 2,5х

» Компания отказывается от специального дивиденда — вместо него 100% от Свободного денежного потока.

На споте объявленный по итогам 21 года дивиденд из чистой прибыли составил бы ~ 1,55$, а из свободного денежного потока — 2,46$. Дивидендная доходность 21E составляет ~10%. Новая дивидендная акция на Мосбирже? :)

Ниже приведена таблица чувствительности размера дивиденда к цене на золото и валютному курсу.

Полиметалл - чистая прибыль по МСФО за 1 пг +149%

- 26 августа 2020, 09:30

- |

Выручка в I полугодии 2020 года выросла на 21% до US$ 1 135 млн по сравнению с I полугодием 2019 года («год к году») за счет высоких цен на золото и серебро. Производство в I полугодии составило 723 тыс. унций в золотом эквиваленте, что на 4% выше по сравнению с аналогичным периодом прошлого года. Объем продаж золота составил 595 тыс. унций, снизившись на 1% по сравнению с I полугодием прошлого года вследствие разрыва между производством и продажами золотого концентрата, который предположительно будет компенсирован во II полугодии 2020 года. Объем продаж серебра снизился на 4% и составил 9,9 млн унций, что соответствует динамике производства. Средние цены реализации золота и серебра соответствовали динамике рыночных цен: цена реализации золота выросла на 25% по сравнению с аналогичным периодом прошлого года, цена реализации серебра увеличилась на 10%.

Денежные затраты Группы1 в I полугодии 2020 года составили US$ 638 на унцию золотого эквивалента и снизились на 4% по сравнению с I полугодием 2019 года. Это также на 2% меньше нижней границы прогноза денежных затрат Компании на 2020 год, составляющего US$ 650-700 на унцию золотого эквивалента. Снижение стало возможным главным образом за счет ослабления российского рубля и казахстанского тенге в сочетании с положительным изменением структуры производства в пользу активов c более низкой себестоимостью (в частности, Кызыла).

( Читать дальше )

Полиметалл - дивиденды в размере US$ 0,4 на акцию

- 26 августа 2020, 09:22

- |

суммарно приблизительно US$ 189 млн, что составляет 50% от скорректированной чистой прибыли за I полугодие 2020 года.

При этом соблюдается соотношение чистого долга к скорректированной EBITDA существенно ниже установленного порогового значения 2,5x.

Выбор валюты необходимо сделать не позднее 7 сентября 2020 года.

ЭКС-ДИВИДЕНДНАЯ ДАТА: 03 сентября 2020 года

ДАТА ЗАКРЫТИЯ РЕЕСТРА: 04 сентября 2020 года

ПОСЛЕДНЯЯ ДАТА ВЫБОРА ВАЛЮТЫ ВЫПЛАТЫ: 07 сентября 2020 года

( Читать дальше )

Полиметалл отчитается 26 августа и проведет телеконференцию - Атон

- 25 августа 2020, 11:37

- |

С учетом ранее раскрытых данных по выручке ($1 135 млн, +20% г/г) мы ожидаем, что EBITDA вырастет в 1.5 раза до $601 млн, а рентабельность EBITDA увеличится до 53% (против 43% в 1П19). Чистая прибыль прогнозируется на уровне $349 млн (+128%).

Мы ожидаем сильных результатов, несмотря на расходы, связанные с COVID, и рассчитываем, что компания обновит прогноз по себестоимости производства на текущий год. Полиметалл торгуется с консенсус-мультипликатором EV/EBITDA 2021П 8.3x и не выглядит дешевым по сравнению с Полюсом (8.9x) и средним мультипликатором по золотодобытчикам (7.2x).Атон

Телеконференция состоится в 12:00 по Лондону (14:00 МСК), телефоны для подключения: +44 330 336 9125 (из Великобритании) +7 495 213 1767 (из России), ID конференции: 5168315.

Усиленные Инвестиции: обзор за 14 - 21 августа

- 23 августа 2020, 20:05

- |

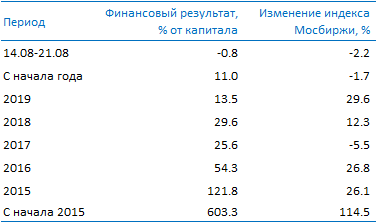

- Портфель скорректировался на 0.8% (-0.5% совокупно с учетом Highland Gold, Evraz и Petropavlovsk на бирже LSE) против индекса Мосбиржи -2.2%. Highland Gold +3.2%, Petropavlovsk +1.2%, Evraz -3.6% в пересчете на рубли. Портфель на LSE (включает только эти компании) на данный момент составляет 14.7% от совокупного

- По основным компаниям изменения: Полиметалл +1.5%, Петропавловск +0.3%, Фосагро -0.7%, Русагро -1.2%, Норникель -4.0%, Лента -4.5%, Тинькофф +10.8% (с учетом дивидендной отсечки), М.Видео +7.5%, QIWI -2.7%

Результаты изменения стоимости портфеля ценных бумаг и индекса Мосбиржи

Данный аналитический обзор не является индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо операции, упомянутые в данном сообщении, могут не соответствовать Вашему инвестиционному профилю. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. За возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном сообщении, никто, кроме самого инвестора, ответственности не несет.

С уважением,

Команда Усиленных Инвестиций

Яндекс - вошел в состав индекса MSCI Russia 10/40

- 20 августа 2020, 12:07

- |

«Яндекс» включен в индекс с весом 9,44%.

«Норникеля» сократил вес до 4,72% с 8,09%.

Изменения вступят в силу на закрытие торгов 1 сентября одновременно с ребалансировкой индекса MSCI Russia Standard.

Эксперты BCS Global Markets пишут:

«Кроме того, в результате ребалансировки увеличились веса „Газпрома“ (плюс 179 базисных пунктов, до 9,44%), „Лукойла“ (плюс 175 базисных пунктов, до 9,44%), X5 (плюс 40 базисных пунктов, до 4,72%) и „Магнита“ (плюс 38 базисных пунктов, до 4,72%). Веса МТС, „Новатэка“, „Татнефти“, „Полиметалла“ и „Сургутнефтегаза“ повысятся менее чем на 35 базисных пунктов»

источник

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал