полиметалл

Полиметалл - Александр Мамут сократил долю в компании

- 25 июня 2019, 09:41

- |

Он контролирует долю в Полиметалл через кипрскую Vitalbond. Ее пакет снизился с 5,82% до 4,998%.

В начале июня Полиметалл сообщил, что доля компании Lynwood, бенефициаром которой является сын Александра Мамута Николай, опустилась ниже раскрываемого минимума — до 3,85%.

источник

- комментировать

- Комментарии ( 0 )

Полиметалл - рост цен на золото увеличил вероятность выплаты спецдивидендов

- 24 июня 2019, 17:29

- |

«Спецдивиденд в январе всегда обсуждается на совете директоров. Понятно, что такое позитивное изменение конъюнктуры по золоту увеличивает вероятность спецдивиденда. Но надо понимать, что этому изменению 2-3 недели, и насколько устойчивым будет это рост — непонятно»

«Объективно риски коррекции выше вероятности дальнейшего роста»

Отмечается, что изменений дивидендной политики не планируется.

источник

Полиметалл - планирует выгодно продать долю в месторождении Ведуга

- 24 июня 2019, 15:34

- |

Мы не отказались от продажи. Процесс переговоров нельзя сказать, что активизировался, это (обновление оценки запасов — ред.) один из элементов подготовки сделки… Мы не спешим, считаем, что месторождение уникальное. Думаю, там даже больше, чем 100 тонн золота будет… Рано или поздно здравый смысл потенциальных покупателей возьмет верх и будет сделка"Интересанты-участники переговоров не называются.«Это не тот актив, который мы готовы продавать по глубоко дисконтированной цене из-за того, что он имеет какой-то скрытый дефект. В прошлом году у нас были сделки, когда дешево продавали активы. Здесь такого не будет»

( Читать дальше )

Полиметалл - увеличил рудные запасы на месторождении Ведуга

- 13 июня 2019, 09:15

- |

Рудные запасы Полиметалла на месторождении Ведуга в результате геологоразведочных работ увеличились более чем вдвое и составили 2,8 млн унций золота.

Согласно обновленной оценке, подготовленной в соответствии с Кодексом JORC, Рудные Запасы на 1 марта 2019 г. составили 18,9 млн тонн руды со средним содержанием 4,6 г/т и общим объемом золота 2,8 млн унций. Таким образом, количество содержащегося металла (золота) увеличилось на 111%. Для оценки был использована цена на золото US$ 1200/унцию.

Запасы для открытых горных работ увеличились на 31% и составили 0,8 млн унций золота (28% общих запасов) со средним содержанием 3,8 г/т.

В оценке использованы результаты 57 дополнительных скважин алмазного бурения (24 погонных километра скважин), пробуренных Полиметаллом в 2017 и 2018 гг. Суммарные инвестиции в геологоразведку составили около US$ 5 млн или US$ 5/ унцию добавленных запасов.

( Читать дальше )

Полиметалл - выпустил новые акции в рамках опционной программы для сотрудников

- 07 июня 2019, 15:58

- |

В соответствии с условиями долгосрочной опционной программы были выпущены 5,665 тысячи обыкновенных акций Полиметалл без номинала определенным лицам, из которых никто не является директором компании или лицом, осуществляющим управленческие функции (PDMR).

Рыночная цена этого пакета составляет примерно 49,6 тысячи фунтов стерлингов (или 4,1 миллиона рублей).

Ожидается, что акции будут допущены к торгам на LSE 11 июня текущего года.

После размещения общий выпущенный акционерный капитал компании составит 470 миллионов 161,124 тысячи акций без номинала, каждая из которых предоставляет право одного голоса.

источник

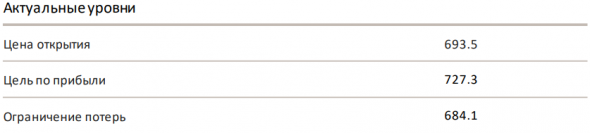

Идея недели: покупка Polymetal

- 04 июня 2019, 17:04

- |

Внешний фон этому способствовал в первую очередь- из-за роста рисков на мировых рынках вследствие торгового спора США и Китая, а также ожидаемого замедления ведущих экономик, увеличивается спрос на золото в качестве защитного актива.

Polymetal, как крупная золотодобывающая компания, один из основных бенефициаров от данной тенденции.

Также стоит отметить, что в первой половине 2019 интерес к золоту значительно увеличился и со стороны Центробанков, в первую очередь Китая, Индии и России.

При всем этом, промышленный спрос незначительно снижается.

Компания провела отличный 1 квартал 2019.

Согласно нашим расчетным моделям, справедливая цена акций находится вблизи 750 рублей и вполне может быть достигнута в ближайшей перспективе, если спрос на защитные активы останется высоким.

( Читать дальше )

Финансирование CAPEX из собственных средств положительно скажется на финансовых показателях Polymetal - Промсвязьбанк

- 03 июня 2019, 13:04

- |

Polymetal планирует финансировать CAPEX 2019 года из собственного операционного денежного потока, без привлечения стороннего финансирования. Актуальный план CAPEX Polymetal на 2019 год — $377 млн. Примерно половину компания планирует профинансировать из амортизационных отчислений, половину — из чистой прибыли.

Заявление финансового директора положительно скажется на динамике финансовых показателей и позволит акционерам рассчитывать на дивидендные выплаты. Согласно дивидендной политике Polymetal 50% направляет на дивиденды, остальное — на проекты роста и геологоразведку.Промсвязьбанк

Русал и производители стали наиболее уязвимы к замедлению роста в Китае - Атон

- 28 мая 2019, 11:54

- |

Китай – гигант на мировой арене металлов, на его долю приходится 30-60% мирового спроса. Неудивительно, что торговый конфликт США и Китая непосредственным образом влияет на металлургический сектор и осложняет поиск убедительных идей с рейтингом ВЫШЕ РЫНКА. В этом отчете мы анализируем позиции металлургического сектора Китая и чувствительность российских компаний к потенциальному замедлению экономического роста. Мы считаем РУСАЛ и производителей стали наиболее уязвимыми, но не меняем их рейтинги, т.к. первый может похвастаться привлекательной оценкой (2.2x по EV/EBITDA 2019П), а вторые – заманчивыми дивидендами (доходность выше 10%). Ситуация остается нестабильной, и ее исход может варьироваться в крайних проявлениях – от заключения торговой сделки и новых стимулов Китая до полномасштабной торговой войны с нетарифными мерами.Атон

Замедление потребления в Китае – основная угроза, производство не затронуто

( Читать дальше )

пересмотр MSCI: снижен вес Лукойла, повышен вес Полиметалла и ИнтерРАО.

- 14 мая 2019, 09:48

- |

Самый большой сюрприз — сокращение фактора FIF Лукойла с 0.65 до 0.55, которое может привести к оттоку $700 млн.

При этом FIF Полиметалла и ИнтерРАО будут повышены: POLY: 0.40->0.45, IRAO 0.30->0.35

Веса Татнефти и Новатэка без изменений.

По расчетам аналитиков ВТБ-Капитал, с учетом роста цены, Новатэк может обогнать по месту в индексе Татнефть, поэтому его вес может вырасти с 5% до 9%.

Евраз был добавлен в индекс MSCI UK, как и ожидалось.

Все изменения вступят в силу 28 мая после закрытия рынка.

Цены для расчета весов будут фиксироваться на закрытии торгов 16 мая.

Инфа предоставлена ВТБ Капитал.

Спасибо Илья Питерский!

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал