полупроводники

Полупроводниковый кризис, часть 3: пути решения и последствия

- 16 апреля 2021, 19:58

- |

Беспрецедентное расширение производства — ответ на массовую нехватку чипов. Ведущий производитель полупроводников TSMC потратит $100 млрд на расширение производства до 2024 года. Для понимания масштаба:это почти пятая часть всей капитализации компании. Второй рекордсмен по капитальным затратам — Samsung. Компания потратит $116 млрд до конца десятилетия на новые заводы по производству чипов. Замыкает тройку Intel, который потратит $20 млрд на строительство двух заводов в Аризоне.

Собственное производство полупроводников станет вопросом национальной безопасности. Нехватка чипов совпала с обострением геополитического противостояния Китая и США. Обе страны теперь планируют инвестиции на десятки миллиардов в развитие производства полупроводников

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Taiwan Semiconductor Manufacturing - Прибыль 1 кв 2021г: $4,981 млрд (+20% г/г)

- 15 апреля 2021, 11:50

- |

(TWSE: 2330 TSMC)

NT$619.00 +7.00 (+1.14%)

Apr 15, 2020 13:30 CST

mis.twse.com.tw/stock/fibest.jsp?stock=2330&lang=en_us

Taiwan Semiconductor Manufacturing Company Limited (TSMC)

As of December 31, 2019 – 25,930,380,458 Common Shares, par value NT$10 each were outstanding.

www.sec.gov/Archives/edgar/data/1046179/000119312520107579/d831201d20f.htm

Капитализация на 15.04.2021г: NT$16,050.91 трлн = $563,912 млрд

Общий долг на 31.12.2018г: NT$412,632 млрд = $13,423 млрд

Общий долг на 31.12.2019г: NT$642,710 млрд = $21,432 млрд

Общий долг на 31.12.2020г: NT$910,089 млрд = $32,391 млрд

Общий долг на 31.03.2021г: NT$978,134 млрд = $34,312 млрд

Выручка 2018г: NT$1.031.47 трлн = $34,196 млрд

Выручка 1 кв 2019г: NT$218,704 млрд = $7,096 млрд

Выручка 2019г: NT$1,069.99 трлн = $34,632 млрд

Выручка 1 кв 2020г: NT$310,597 млрд = $10,306 млрд

Выручка 2020г: NT$1,339.26 трлн = $45,505 млрд

Выручка 1 кв 2021г: NT$362,410 млрд = $12,919 млрд

Прибыль 1 кв 2017г: NT$87,621 млрд = $2,812 млрд

( Читать дальше )

Полупроводниковый кризис: причины (часть 2/4)

- 14 апреля 2021, 19:43

- |

Текущий дефицит – далеко не первый в истории полупроводниковой продукции. Как мы уже говорили ранее, индустрия уязвима к воздействию внешних факторов из-за сложности и цикличности производства. Неудивительно, что кризисы в полупроводниковой отрасли случаются с завидной регулярностью.

Первый глобальный кризис случился ещё на заре развития отрасли в 1988 году, когда американское правительство под давлением лоббистов ввело экономические санкции против Японии и её производителей. Санкции обрушили уровни производства, создав первый дефицит полупроводников в Америке. Следующий ощутимый дефицит случился в 1998 на пике «доткомов», когда компьютеры разбирали как пирожки. Предпоследним же кризисом стал ажиотаж на рынке в 2018 г.

Нынешний «чипогеддон» отличается от прошлых тем, что в нём играют роль сразу ряд факторов — от пандемии и природных катаклизмов до сугубо политических решений.

Причина №1: Пандемия коронавируса. Карантины по всему миру привели к взрывному росту спроса на компьютерную технику – компьютеры, мониторы, принтеры, консоли и прочее. Например, поставки ПК выросли до 69.9 миллиона в первом квартале, что на 32% больше, чем годом ранее. Проблема в том, что этот рынок потихоньку уменьшался ещё с начала прошлого десятилетия, так что производители не ждали серьёзного роста и не вкладывались в новое производство. Более того, ожидалось, что экономический кризис 2020 года вызовет падение спроса на потребительскую электронику, но из-за локдаунов спрос только вырос. При этом те же локдауны частично парализовали производство, которое в моменте снизилось обвальными темпами.

( Читать дальше )

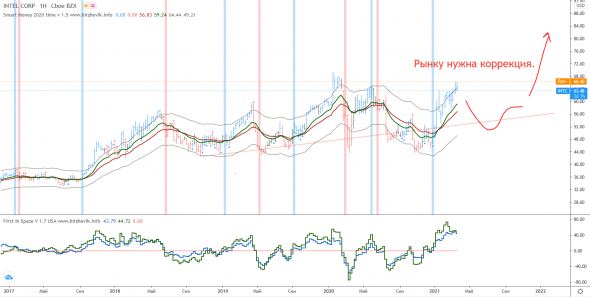

Возрождение или Х2 Intel.

- 24 марта 2021, 16:25

- |

🔺Помните дефицит полупроводников? Intel #INTC планирует крупное расширение производства, которое начнется с постройки двух фабрик в Аризоне по производству микросхем.

🔺Intel также заявила, что будет выступать партнером для компаний-производителей микросхем, которые не могут производить микросхемы самостоятельно, в результате чего акции компании на предварительном рынке выросли почти на 5%.

Доля США в полупроводниковом мире составляет 12%, против 37% в 1990 году.

🔺🔺🔺Если план Intel удастся, то к 2025 году компания, может увеличить свою капитализацию на 50-80 %.

Важно: 7-нанометровые чипы Intel находятся на пути к достижению важной цели, во втором квартале, и что компания планирует производить большую часть своей продукции самостоятельно.

Прогноз на 21 финансовый год включает.

🔻Доход 72 млрд.$

🔻EPS 4.55$

🔻Валовую прибыль 56,5%

( Читать дальше )

💽 "Полупроводники" на коленке - что показывает сравнительный анализ?

- 16 февраля 2021, 11:02

- |

«Полупроводники»

💽 Про перспективность сегмента «полупроводников» в ближайшие несколько лет, а также его небольшие текущие проблемы знает уже практически каждый инвестор. В самый разгар пандемии многие производители автомобилей и электроники начали сокращать свои запасы чипов, прогнозируя неопределенность будущего спроса. Ситуация сейчас развивается по благоприятному сценарию, экономическая активность быстро восстанавливается, что и привело к нехватке чипов, особенно в автомобильной отрасли.

📊 В данном материале я решил «на коленке» проанализировать представителей этой отрасли с точки фундаментального стоимостного подхода. Ниже вы можете найти скрин со сравнительным анализом компаний (использовал сайт www.gurufocus.com/).

В анализе я рассмотрел 14 крупнейших компаний, который входят в расчет индекса S&P500, + Taiwan Semiconductor Manufacturing. Мой беспристрастный анализ выделил 7 компаний. Постараюсь немного пройтись по ним.

Про Intel я уже писал, читайте тут. В портфеле держу, на локальных просадках буду наращивать позицию.

( Читать дальше )

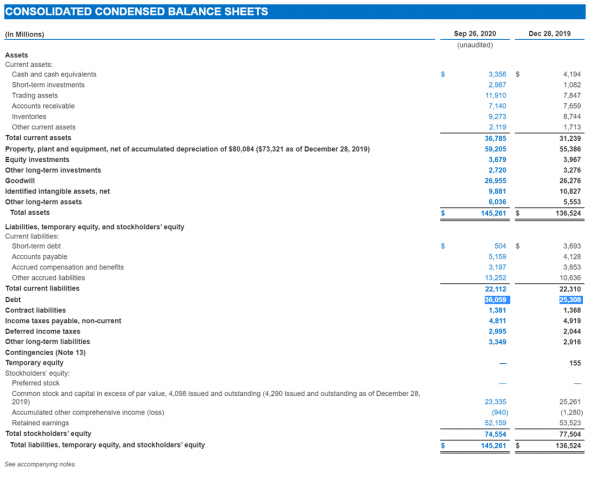

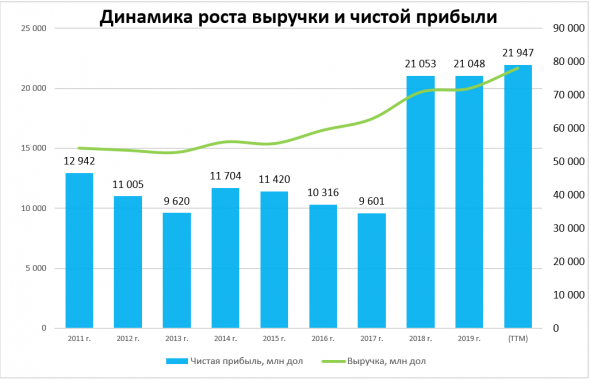

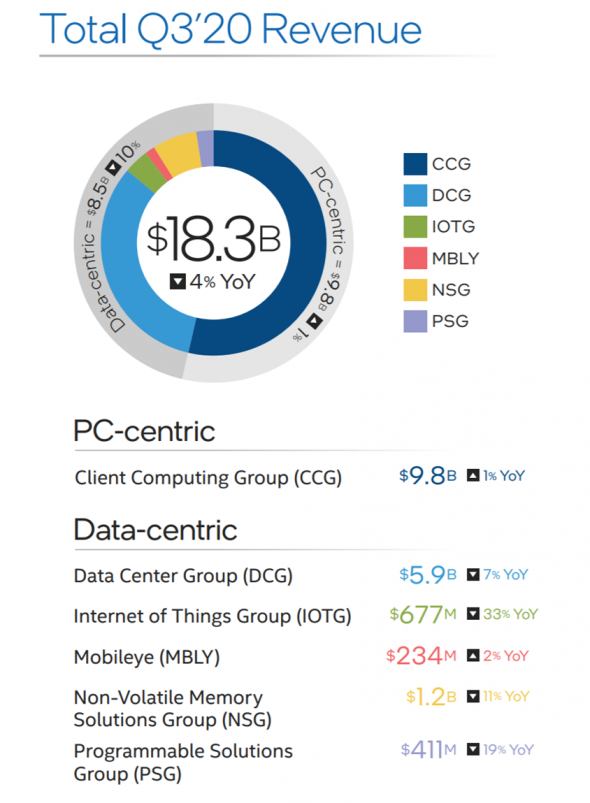

Интел и огромные производственные мощности

- 10 февраля 2021, 15:07

- |

$NDAQ: $INTC — производитель электронных устройств и компьютерных компонентов, включая микропроцессоры, наборы системной логики. А также не платформенные или смежные продукты, включающие ускорители, платы и системы, продукты подключения, а также памяти и хранения.

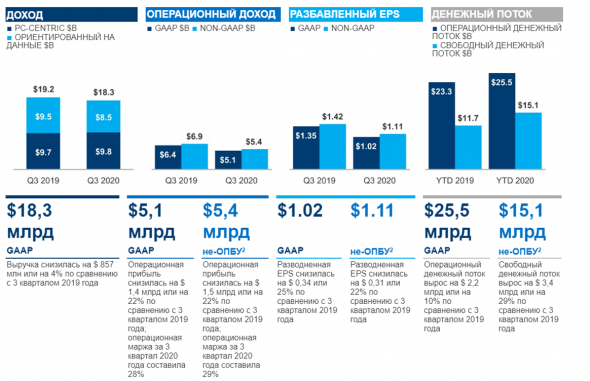

Как многим уже известно 2020 г. оказался для компании Intel достаточно напряженным, особенно III кв. 2020 г. Основная проблема – это очередная задержка с переходом на 7-нанометровые техпроцессоры. Планы отложили ещё на 6 мес., так что теперь внедрение 7-нм планируется не раньше конца 2021-го — начала 2022 г.

Таким образом, Intel начинает проигрывать конкурентам на рынке процессоров по нанометрам. Один из основных конкурентов уже перешёл на на 7-нм процессоры.

Кроме этого, один из заказчиков – $AAPL от процессоров Intel и перешёл на собственные M-1. В связи с этим, на рынке сложилось впечатление, что Intel обречен на поражение.

Для Intel разрыв сотрудничества с Apple является больше имиджевым ударом. По данным аналитиков Sanford C. Bernstein, на которые ссылается Bloomberg, на поставляемые Apple процессоры приходится менее 5% годовой выручки Intel. По итогам 2019 года она составила $75 млрд. А по оценкам инвестиционной компании Raymond James, после окончательного перехода Apple на собственные процессоры Intel потеряет не более $3–4 млрд годовой выручки.

Поэтому финансовые показатели компании продолжают демонстрировать положительную динамику.

Следует заметить, что ориентируемая на персональные компьютеры часть дохода, также прибавила в доходности. Если брать в более широком понимании, то не все дата-центры готовы брать продукцию $AMD только из-за нанометров. Есть и друге факторы, которые влияют, как на производительность, так и на надежность чипов. Интел долгие годы показывал себя с положительной стороны закрывая потребности клиентов на высоком уровне. По мимо самих процессоров Интел сопровождает заказчиков в течении периода эксплуатации, а также предлагает различные дополнительные услуги под потребности каждого клиента. Как в программном обеспечении, так и на уровне “железа”. Что определенно позитивно сказывается на лояльности клиентов.

#Доходы Интел достаточно диверсифицированы. Несмотря на то, что на ПК сегмент приходится большая часть выручки. Сам сегмент #ПК разбит на множество подсекторов, где присутствует большое количество различных чипов, которые отличаются по задачам и архитектуре. Это и центральные процессоры, и сетевые модули, и различные другие #чипы.

Одно из преимуществ компании – это низкая долговая нагрузка, которая позволяет преодолеть вышеперечисленные трудности и параллельно направлять около $10 млрд в год

Свободный денежный поток компании свободно перекрывает все расходы. Операционная #маржинальность составляет 31,8%, что говорит о востребованности продуктов Интел.

Кроме того, Intel одна из немногих технологичных компаний, которая стабильно платит #дивиденды 4 раза в год. Текущий квартальный дивиденд на акцию составляет $0,33, годовая дивдоходность оценивается около 2,6%.

Дополнительную поддержку акциям оказывает периодичный выкуп собственных акций. В октябре прошлого года на #выкупакций с рынка было выделено $20 млрд. В рамках ускоренного выкупа 2020 г., Intel решил потратить на выкуп еще $10 млрд, это порядка 5% капитализации компании.

( Читать дальше )

Индекс полупроводников закрылся на отметке 2,999.99

- 02 февраля 2021, 09:19

- |

В Японии останавливают производство авто из-за дефицита полупроводников. Корпорация Intel идея на 2021 год

- 01 февраля 2021, 08:09

- |

30.01.2021

В Японии останавливают производство авто из-за дефицита полупроводников.

Японские автостроительные концерны идут на сокращение производства в 2021 году из-за нехватки полупроводников.

Автоконцерн Honda в префектуре Миэ планирует полную приостановку своего завода. Также концерн уже сократил производство авто в США и Канаде. Mazda также готовится к снижению производства на двух предприятиях в Японии.

Производители полупроводников не успевают восстановить объёмы производства из-за возросшего спроса на автомобили в период пандемии коронавируса.

Дефицит полупроводников вызовет рост цен на электронику в 2021 году

Согласно отчету TheElec, мировые цены на полупроводники вырастут из-за нехватки производственных мощностей. Некоторые компании уже проинформировали своих клиентов о повышении расценок.

Так, крупнейший в мире контрактный производитель микросхем TSMC недавно отменил политику снижения цен для основных клиентов. Подобные действия предприняла компания GlobalFounderies, которая, как сообщается, использует мощности своих фабрик на 100%. Южнокорейский технологический гигант Samsung Electronics находится в аналогичном положении. Этот рост цен автоматически отразится на стоимости всей потребительской электроники в наступившем году

( Читать дальше )

Восходящий цикл у полупроводников. Marvell Technology Group как долгосрочная идея среди компаний микрочипов.

- 15 января 2021, 18:54

- |

Marvell Technology Group Ltd. (MRVL) — еще одна интересная долгосрочная идея в секторе полупроводников, является частью большинства ETF, отслеживающих сектор микрочипов.

Вкратце,

1) Marvell Technology Group позиционирует себя, чтобы воспользоваться бумом 5G.

2) Ожидаемое приобретение Marvell Technology Group компании Inphi должно подтолкнуть компанию к новым направлениям роста.

3) Автомобильная промышленность — очень прибыльный рынок, и Marvell Technology Group вкладывает значительные средства, чтобы стать лидером в этой сфере.

Однако,

1) Источники выручки Marvell: 59% в секторе 5G, облачных компаний и автомобильной индустрии; 37% — чипы хранения; 4% — другие виды бизнеса, которые замещаются более быстрорастущими в ближайшее время.

2) Финансы показатели судя по результатам 3-го отчетного квартала сильные. Marvell имеет около 670 млн акций в обращении и текущая денежная позиция 832 млн. Мне нравится видеть в качестве важного показателя стоимость денежных средств/акций и то, как она меняется со временем. Компания имеет около 1,25$ на акцию и ежегодно генерирует около 2$ на акцию (268 млн. денежных средств от операций в третьем квартале, могут легко покрыть задолженность в размере около 1,3$ млрд ). Следует отметить, что результаты третьего квартала также включали перебои в поставках, которые привели к тому, что многие продажи не были выполнены. Так что эти цифры могли быть намного лучше, если бы повторное открытие ковида было более плавным.

( Читать дальше )

Восходящий цикл у полупроводников. Немного о рынке микрочипов и про TSMC.

- 13 января 2021, 20:24

- |

Taiwan Semiconductor Manufacturing, поднялся на днях на 2,5%, что, вероятно, свидетельствует о положительных говоренностях с Intel. Речь о переговорах, поступавших в новости с 11-го января об акциях Samsung подскочивших почти на 10% на утренних торгах в Сеуле после сообщения Bloomberg о переговорах Intel об аутсорсинге c Samsung и TSMC, с двумя конкурентами по сделке. Однако, к дневным торгам акции Samsung снизились, а TSMC остались неизменными, что объясняется аналитиками лучшим положением тайваньской компании для выиграша контрактов с Intel.

В свежей заметке анатилики Bernstein подсчитали, что Intel может передать на аутсорсинг от 10% до 30% производства своих центральных процессоров, что увеличит выручку TSMC от 5% до 10%. Собственно, крупные заказчики, что Apple, что Huawei поставляют микросхемы от TSMC. Стоит также заметить, что в пресс релизе от Samsumg указываются планы вложения $116 млрд в развитие литейного подразделения в течении 10 лет в долгосрочном стремлении обогнать TSMC.

Однако, про TSMC. Тайваньскому производству полупроводников удалось стабильно увеличивать чистую прибыль. Чистая выручка в 2019 году составила 38,2$ млрд по сравнению с чистой выручкой в 2020 году, которая приблизилась к 48$ млрд. Столь резкое двузначное увеличение выручки обеспечило высокую рентабельность как в 2019, так и в 2020 году. В 2019 году чистая прибыль компании в размере 12,3 $ млрд означает коэффициент P / E ~ 40. Его двузначный рост к 2020 году снизил этот коэффициент P / E до 33. Это высокая чистая прибыль при довольно разумной оценке в сочетании с двузначным ростом компании.В 2019 году компания получила почти 22 $ млрд чистых денежных средств и использовала 16,4$ млрд наличными для капитальных затрат. Это огромные значительные капитальные затраты, свидетельствующие о приверженности росту. Компания также использовала 9,6$ млрд, или ~ 5%, в качестве вознаграждения акционеров. Его остаток денежных средств по-прежнему составляет 16,3$ млрд, что невероятно прилично.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал