портфели

Акции 12х12. Май. Половина месяца позади

- 14 мая 2018, 17:22

- |

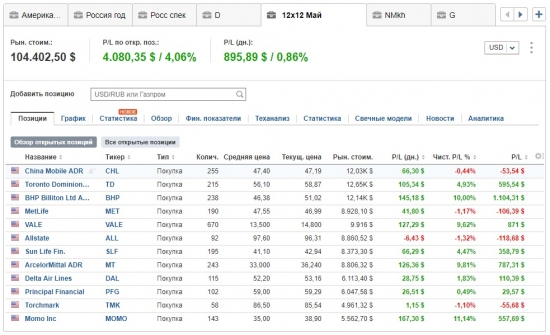

Друзья, всех приветствую! Началась новая неделя, а значит пришло время сделать срез по текущему портфелю. Прошло уже две недели, и результаты радуют.

Портфель сегодня (на 17:05 по Мск) показывает доходность +4,06%

В тот же момент, индексы дают следующее:

S&P500 +3,49%

DJI +3,29%

Продолжаем следить, вникать, изучать.

По-прежнему буду рад ответить на ваши вопросы, пишите.

ПС кто не в курсе — читайте ленту моих записей.

- комментировать

- Комментарии ( 7 )

Акции 12х12. Май. Погнали!

- 01 мая 2018, 21:09

- |

Друзья, на закрытии вчерашнего дня картина была следующая:

Портфель закрылся на уровне +2,59%,

S&P500 +0,54%

DJI +0,35%

Рынок просел, и продолжает снижаться. Я боюсь, что Америка на пороге хорошей коррекции, тем не менее продолжаем формировать портфели по одной простой причине: когда начнется восстановление — нужно быть в рынке.

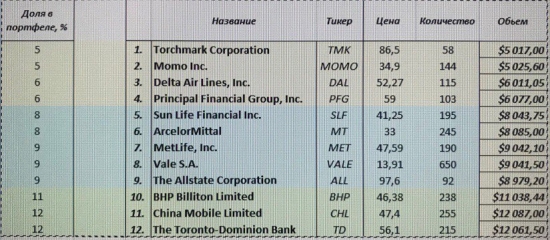

Итак, с небольшим опозданием (был в отъезде) представляю вашему вниманию Майский портфель. Напоминаю, что 6 бумаг перешли в него из Апреля.

Напоминаю итоги прежних месяцев: Март -2.02%, Апрель +2.59%. Оба портфеля обошли рынок за эти периоды.

ПС кто в танке — читаем мои записи

12х12. Промежуточные итоги. Апрель

- 23 апреля 2018, 18:26

- |

Кто не в курсе — читайте мои записи. Для более детальной инфы — в ЛС

А сейчас результаты апрельского портфеля. На прошлой неделе нарисовалось пару «локомотивов», которые вытащили общую доходность на порядок выше рыночной, на что и делались ставки в начале месяца.

И так: портфель (по состоянию на 18:15) показывает с начала Апреля +4,27%

Индексы: S&P500 [US500] +1.87%, Доу-Джонс [DJI] +1,80%

Сегодня моя стратегия вышла в лидеры с начала 2018 года:)

- 09 апреля 2018, 18:08

- |

Но я честно говоря, не думаю, что я буду долго лидировать. Если состоится отскок, то и конкурирующие портфели подрастут больше чем мой.

Свою стратегию я описывал тут: https://smart-lab.ru/blog/458137.php

Ну и в деталях можете почитать последнюю нашу стратегическую ноту от 5 апреля:

http://mozgovik.com/a/20180405.pdf

Подписывайтесь на нашу ежемесячную рассылку рыночных исследований: http://mozgovik.com

Недельные результаты это прикольно, месячные тоже хорошо, а вот квартальный уже стоит взглянуть одним глазком

- 01 апреля 2018, 16:51

- |

Портфель Константин

С учётом турбулентности на рынке вполне не плохо

Портфель голдман

( Читать дальше )

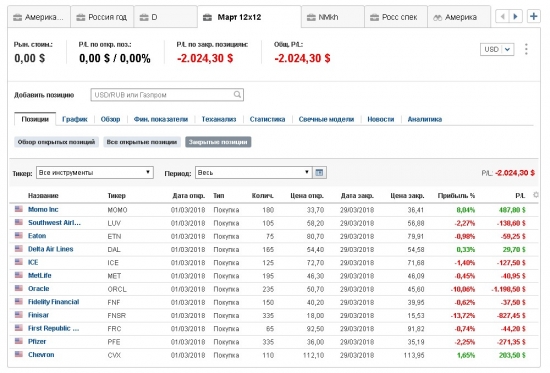

Акции 12х12. Март закрыли.

- 30 марта 2018, 11:44

- |

Кто не в курсе - https://smart-lab.ru/blog/458245.php

Под конец месяца Америка нам подкинула сюрприз в виде резкого падения, поэтому по итогу Март ушел в минус.

При этом цель опередить рынок выполнена: портфель -2.02%, в то время как индексы S&P500 [US500] с начала месяца -3,1%, Доу-Джонс [DJI] -2,7%.

По-хорошему, в текущей ситуации можно сидеть в кэше, пока рынок не начнет уверенно восстанавливаться. Но как показывает история, восстановление происходит достаточно быстро, и есть риск упустить хорошие цены.

При этом, даже на таком рынке есть бумаги, которые показывают рост. Поэтому мы продолжаем формировать портфели, чтобы не оставаться вне рынка.

Хороший и плохой портфель

- 25 марта 2018, 17:57

- |

Предлагаю поучаствовать в простом эксперименте. Коллективно выбираем портфель из «хороших» акций и «плохих». В каждом портфеле будет по 10 эмитентов с весом не более 15% на акцию, вес будет определен из количества набранных голосов на эмитента.

Далее оба портфеля будут заведены на сервисе по отслеживанию портфелей, на каждый из них будет создана отдельная ссылка с общим доступом, по этой ссылке можно будет отслеживать ситуацию с портфелем в любой момент. Ссылки всегда будут доступны в моем блоге.

Планирую собрать мнения 300-500 респондентов.

К концу года подведем итоги. Сможет ли портфель с «Хорошими» акциями показать больший рост, чем портфель с «Плохими»

Пройти опрос можно по ссылке — всего два вопроса на 40 секунд

Акции 12х12. Заходим, комментируем, растём.

- 15 марта 2018, 12:49

- |

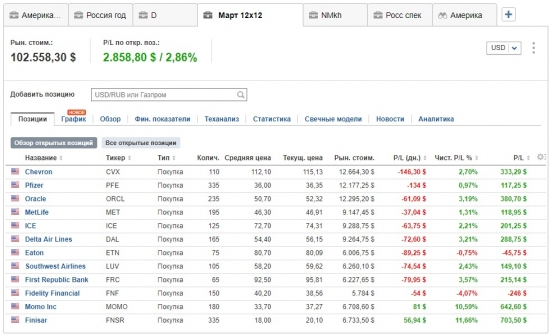

Кто не в курсе — я веду проект который назвал «12х12». Суть простая - в течение года, ежемесячно, я лично буду составлять портфели из 12 бумаг.

1 числа каждого месяца я запускаю новый портфель, выкладывая заранее информацию о том, какие бумаги я выбрал. В конце месяца портфель фиксируется по текущей доходности.

Задача – отбирать наиболее перспективные бумаги, и по итогу года обогнать среднерыночную доходность.

Все портфели будут использованы мной для реальных инвестиций, как моих личных средств, так и средств моих клиентов.

Вы можете свободно использовать всю информацию, следовать моим рекомендациям, или же просто наблюдать за динамикой портфелей.Результаты за две недели Мартовского портфеля +2,86% в абсолюте. Состав портфеля ниже.

Для сравнения: S&P500 [US500] с начала марта +1,26%, Доу-Джонс [DJI] -1,06%.

Пишите комментарии, буду по возможности отвечать.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал