портфель активов

Топ 3 российских акций роста на 2022 год

- 20 ноября 2021, 11:54

- |

Друзья, всем привет! Кто на меня подписан, уже знает, что уже более трех лет я инвестирую в американский фондовый рынок. Но теперь, я планирую собрать портфель российских акций, и весь процесс я буду показывать на своем Ютуб канале «Инвестиции с Дмитрием Хрусталёвым». В связи с этим я начал вести подбор компаний, которые будут входить в мой российский инвестиционный портфель. Пока выделю 3 акции роста на 2022 год.

1. Норильский никель (GMKN)

Является крупнейшим в мире производителем палладия, один из крупнейших производителей̆ никеля, платины и меди.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 4 )

Банк Санкт-Петербург. Разбор отчета

- 25 августа 2021, 15:39

- |

Банк сегодня представил МСФО отчет за 1пг 2021 год. Основные моменты:

▫️Чистая прибыль 7,3 млрд рублей (+102% г/г)

▫️Рентабельность капитала составила 16,1% (8,9% в 1пг 2020, 10,8% в 1кв 2021);

▫️Чистый комиссионный доход 4,2 млрд рублей, (+25,4% г/г)

▫️Кредитный портфель вырос на 10,5% г/г, включая +11,5% в розничном портфеле и +10,3% в корпоративном.

В целом, результаты превышают те метрики, которые Банк установил в своей Стратегии 2021-2023 (хотя там показаны только конечные значения на 2023 год; мы же отслеживаем их через модель среднегодового прироста).

При этом есть интересный момент:

За 2кв 2021 из 6 млрд доналоговой прибыли почти 1,57 млрд (~26%) составили доходы от операций с валютами и финансовыми инструментами, то есть их доля осталась примерно той же, что и в 1кв 2021.

С одной стороны, торговая деятельность, на наш взгляд, не должна является основной для Банка, а значит оказывать существенное влияние на его финансовые результаты. Мы полагаемся исключительно на банковские компетенции его сотрудников + торговая деятельность может приводить к повышенной волатильности финансовых результатов, а, следовательно, есть вероятность нарисовать убыток.

( Читать дальше )

Наша спекулятивная позиция

- 02 августа 2021, 16:27

- |

🔴 НИЖНЕКАМСКНЕФТЕХИМ преф (#NKNCP) – сокращение позиции

Причины:

На основе аналитических материалов мы определили для себя, что компания сможет заработать за первое полугодие 2021-го года около 24 млрд руб, что может стать рекордом для полугодового результата (учитывая капитализацию Компании в ~190 млрд рублей на момент входа в позицию). В результате, мы приняли решение совершить спекулятивную сделку в префах НКНХ.

Сегодня как раз и вышел отчет (по стандартам РСБУ), который показал, что компания заработала 24,9 млрд рублей, что оказалось чуть выше ожиданий.

Относительно дальнейшего развития событий с точки зрения фундаментала у нас пока не сложилось внятного представления. Мы ждем определенности в деятельности НКНХ после объединения с Сибуром + неизвестна судьба дивидендов.

На фоне этого мы закрываем часть позиции — сокращаем долю в портфеле с ~5,5% до ~2.7%. За месяц заработали около 11,5%.

( Читать дальше )

Петропавловск. Разбор позиции

- 26 июля 2021, 15:00

- |

Данный золотодобытчик является самым спорным активом в нашем портфеле.

Изначально идея приобретения заключалась в:

▫️Разрешении корпоративного конфликта и формировании дивидендной политики после того, как новый акционер в лице Струкова наберет блокирующий пакет акций

▫️Росте объемов производства золота из собственного сырья на Покровском АГК на фоне ввода в эксплуатацию флотационных мощностей на Пионере и Маломыре

▫️Рефинансировании долга, а также продаже доли в IRC, по долгу которого (200 млн долл.) Петропавловск выступает гарантом

В то же время, другой лагерь нашей команды считает, что, несмотря на выше изложенное, в моменте капитал Компании оценен дорого:

▪️Если взять в расчет ныне имеющуюся прибыль Компании, скорректированную на неденежные статьи:

переоценка фин инструментов в 42,8$ млн

обесценение активов в 74,9$ млн

списание балансовой стоимости IRC ltd в 55,8$ млн

То скорр. прибыль оценивается в 124$ млн при капитализации в ~1200$ млн, что, на наш взгляд, не является привлекательной оценкой

( Читать дальше )

Газпромнефть. Разбор позиции

- 21 июля 2021, 19:14

- |

Следующая компания в нашем портфеле – Газпромнефть. При покупке руководствовались идеей отыграть восстановление на нефтяном рынке через покупку акций. Акции являются более волатильным инструментом, чем базовые сырье, поэтому покупали их, а не, например, фьючерс.

На наш взгляд, имеющаяся конъюнктура на рынке газа и нефти, а также валютный курс рубля позволят Компании за 2021 год выплатить дивиденд в размере 37-40 рублей на акцию. При требуемой дивдоходности в 8% целевой коридор цены для выхода из позиции — 470-500 рублей за акцию.

Во время наших покупок Газпромнефть была еще далеко от доковидных уровней, поэтому выбрали ее, а не Лукойл. На Татнефть не смотрели из-за повышения налоговой нагрузки, и как оказалось, не зря. Оценка Роснефти ввиду роста на теме “Восток Ойл” была уже не дешевая, а Башнефть уже давно манипулятивная идея, которая больше зависит от действий материнской компании.

При приближении к целевым уровням будем оценивать ситуацию на нефтяном рынке. Пока существует дефицит, вероятно будем удерживать данную компанию.

( Читать дальше )

Банк Санкт-Петербург. Разбор позиции

- 14 июля 2021, 15:50

- |

По аналогии с Русской Аквакультурой, данный эмитент приглянулся нам из-за наличия измеримой стратегии. В добавок, эмитент довольно низко оценен относительно тех банков, эффективность которых остается под вопросом, а потенциал — не определен.

Можно сказать, что Банк является крепким середнячком в банковском бизнесе РФ, но при этом остается аномально дешевым:

▫️ За последние полные 5 лет Банк не уступает по своей эффективности (ROE) и достаточности капитала другим ТОП-30 банкам России.

▫️ Капитал банка на момент написания статьи оценен в P/BV = 0.35x. Иными словами, капитал Банка торгуется на рынке по 35% его номинальной стоимости. Обычно такая низкая оценка связана с низкой рентабельностью капитала, которая не соответствует требуемой доходности на рынке.

Допустим, компания зарабатывает 2% на капитал, а требуемая доходность = 8%. Стало быть, для получения требуемой доходности на такой капитал инвестор будет готов заплатить лишь четверть стоимости капитала.

( Читать дальше )

Русаква. Разбор позиции

- 12 июля 2021, 15:47

- |

Русаква занимается товарным выращиванием морской и озерной рыбы.

Данный эмитент, прежде всего, нам приглянулся из-за наличия измеримой стратегии. Согласно ей, в 2021 году планируется выловить около 25 тыс. тонн рыбы, что по нашим оценкам дает примерно 11.5 млрд рублей выручки (рост к 2020-му году на ~37%).

Для оценки выручки мы воспользовались двумя методами:

1️⃣ Первый заключается в расчете выручки в лоб исходя из стратегии. Мы предположили реализацию продукции со следующими допущениями:

— Полная продажа всего объема произведенной рыбы — 25 тыс.тонн

— Цена реализации — 5 евро за кило (среднюю цену прикинули на основе fish pool index — на него сама компания также ориентируется)

— Курс евро — 86-90 рублей

Итог — 10,75-11,25 млрд.руб

2️⃣ Второй — в подсчете выручки на основе информации о количестве малька (есть расшифровки в финансовом отчете) и ~2-х годичного цикла роста рыбы. В 2019 году у них было 7150 тыс мальков, значит в 2021 году именно они пойдут на вылов и продажу (скинем 150 тыс, все-таки часть рыбы может помереть). Вес продажной рыбы — min 4 кило (тоже инфа из финансового отчета). Цена за кило ~5 евро.

( Читать дальше )

Юнипро. Разбор позиции

- 07 июля 2021, 12:48

- |

Юнипро – частная компания, продает мощность, электрическую и тепловую энергию.

В народе прослыла как квазиоблигация, однако мы видим в ней пару интересных моментов:

👉Рост дивидендов благодаря вводу в эксплуатацию 3-го блока БГРЭС

👉Возможная продажа компании ее мажоритарным акционером Uniper SE

Триггер номер раз – дивиденды.

Тезис был следующий: ввод блока – рост годового дивиденда до 0,317 рублей на акцию – при нашей средней цене входа в позицию = 2,83 рубля дивдоходность = 11% – есть хороший потенциал для роста котировок под более скромную требуемую дивдоходность.

Естественно, риск того, что мы можем объеб*ться с такими намерениями, возрос поскольку сейчас требуемая доходность начала расти в условиях роста ключевой ставки. Однако мы все равно видим достаточный потенциал для роста.

Пока компания выплатила 0,1269 рублей на акцию в июне этого года. Исходя из этой выплаты, мы видим 2 сценария развития ситуации по дальнейшим дивидендам:

( Читать дальше )

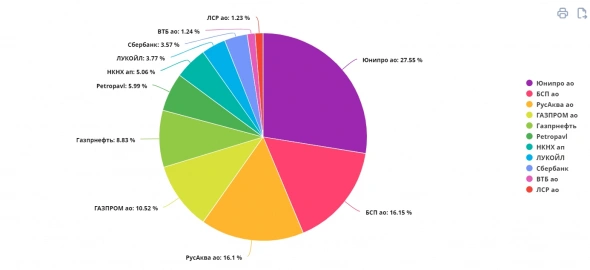

💼 Портфель URAL CAPITAL – разбор

- 07 июля 2021, 12:47

- |

Сегодня мы начнем небольшую рубрику по разбору нашего портфеля. Обсудим логику имеющихся в нем активов, планируемый доход во времени и наши промахи/ошибки.

Будем рассказывать о наших активах в порядке уменьшения их доли👇

-------------------------------------------

📗 Блог нашей компании в телеграмм — t.me/uralcapital

💼 Наш портфель — intelinvest.ru/public-portfolio/334106/

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал