портфель

Увеличил депо на 1% в поддержку российского рынка!

- 15 июля 2022, 10:48

- |

Всем привет! Вчера в Телеге хороший тост подняли за тех инвесторов, которые продолжают бороться и верят в российскую фонду. Сегодня увеличил депо на 100к (примерно 1%) со по следующим компаниям:

1. Лукойл. Хороший уровень, на мой взгляд

2. Новатек. Технически можем сходить и на 650, но и текущая цена мне нравится

3. Роснефть. Ценник как в 2009 году. Выручка рублевая с тех пор выросла на 800%. Прибыль в 2 раза. Для меня текущая цена нормальная. Продолжаю формировать позцию

4. СПБ биржа — не спрашивайте

Берегите депо!

Олег

- комментировать

- Комментарии ( 6 )

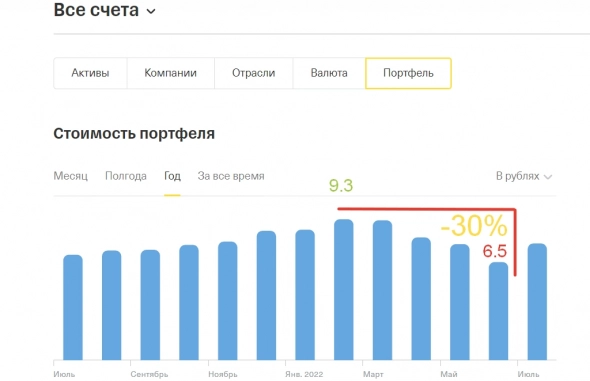

Просадка портфеля. Эмоциональный момент

- 10 июля 2022, 18:08

- |

Всем привет! Рыночная коррекция — регулярное явление. Медвежий тренд — менее регулярное, но неизбежное и периодичное. Нормальный разумный инвестор, делающий ставку на долгосрочный лонг, готовится к подобным непростым временам. Тем не менее, когда они наступают — эмоции могут проявляться довольно сильно. В виде явного или подсознательного беспокойства. Поиска стороннего мнения, чтобы «было спокойней». Наиболее сильные пограничные состояния могут доводить неопытного инвестора до состояния изнеможения. Особенно, если нарушены правила риск менеджмента (в распределении активов, в привлечении ресурсов и т.д.). Ниже мои соображения на собственном опыте о том, как в подобные непростые моменты сохранять вменяемость.

Просадка моего портфеля

До полного перехода к долгосрочной инвест стратегии в 2019 я видел -50% по спекулятивной части портфеля. В 2020 году в марте максимальная просадка доходила до 30% портфеля. В текущий кризис максимальная просадка по закрытию месяца составляла до 30%. Но, не так давно, я видел и -40% и — 42%. На пятницу портфель был в минусе на 29%, если верить учетным алгоритмам брокера. Минус 42% в моменте (пусть даже на пару дней) звучит довольно жестко. Помимо брокера я веду свой учет, где плюсую ИИС и т.д. И, в целом, расхождений в доходности портфеля (убытков, по нынешним временам) — нет. Т.е. цифры брокер дает адекватные.

( Читать дальше )

Итоги июня 2022

- 01 июля 2022, 00:30

- |

Инвестор – это человек, который всегда думает о завтрашнем дне…

Честно говоря, после сегодняшнего циничного кидалова с дивидендами Газпрома меньше всего хочется писать весёленький обзор портфеля. Хочется просто закончить эту игру в инвестора, в которой те, кто должен создавать условия и инвестиционный климат – тупо кидают на деньги.

Однако, пока счета не закрыты, бумаги не распроданы – надо написать о результатах. Вообще, мне кажется, главная ценность этого блога в том, что люди могут заглянуть и увидеть, что какая-то собака всё ещё вкладывает деньги на биржах – и им от этого легче жить.

Итоги июня.

Депо: -16.26% (Для сравнения MCFTRR: -6.35% SP500 в рублях: -19.84%)

Худший месяц ever.

С начала года: -14.03%

Результат определён валютной переоценкой долларовой части портфеля и сегодняшним обвалом в Газпроме. Только за сегодня -9% по портфелю.

Структура портфеля на 1 июля.

Российские акции: 58%

Американские акции: 26%

Резервы – 16%

В резервах – рубль, доллар и немного юаня.

( Читать дальше )

Мой портфель на 28.06.22. Комментарии по бумагам.

- 29 июня 2022, 12:55

- |

В этой заметке я расскажу о структуре своего портфеля, о том, какие действия предпринимал за последние 1,5 месяца и о причинах этих действий. Также дам короткий комментарий по бумагам из портфеля.

( Читать дальше )

Кто то делает также? Или примерно также?

- 23 июня 2022, 17:50

- |

И если мой результат лучше я получаю чувство удовлетворения что ли. Мне как бы в радость, когда процент моего портфеля больше при росте чем на Бирже и когда меньше падение в минус чем там.А ещё лучше когда Индекс Биржи падает, а у меня портфель за день в плюсе. Даже замечал, что если я не сравнил(забыл) в конце торгов глянуть кто из нас в фаворе, то потом обязательно это сделаю. Получается у меня как бы есть постоянный соперник и я с ним все 15 лет соревнуюсь) Вот и думаю, есть у кого ещё так или это меня одного так штырит) Сейчас решил вести ежедневную статистику, чтобы точно знать каков результат нашего соревнования. До сих пор почему то этого не делал. Хотя вроде я чаще бью Индекс раза в 2, но надо проверить по факту. Короче это так игрушка, но я почему то заморачиваюсь на этом)) И мне прямо в облом когда Биржа обходит меня. Никто подобным образом не ведёт себя, я один такой сравниватель?)

Действия по личному портфелю #мартынов

- 23 июня 2022, 15:28

- |

Портфель в баксах

- 23 июня 2022, 12:10

- |

У меня финансовый год начался 1 июля 21-го года и закончится 30 июня 22-го года.

Значит в баксах почти за год я ничего не потерял. А впереди еще неделя!

Всем успехов в торгах

в новой реальности.

Небольшой комментарий по рынку. Кто станет расти первым, если физики занесут на рынок сотни ярдов?

- 21 июня 2022, 16:46

- |

Вчера слил Газпром, который брал на плечи, сегодня допродал тот, что был.

Пока я держал ГП, новостной поток явно ухудшился, сначала сокращение поставок через СП-1, потом доп.НДПИ лично для Газпрома.

Хотел честно говоря в прошлую среду втарить Новатэк, потом закрыть Газпром, но цена бодро ушла от меня, сработало только 5% от лимитной заявки.

Начальный план по ГП был держать до 18 июля.

Но новости.

В целом в Газпроме все еще много потенциала, но риски начали расти, посижу в сторонке, вторую позицию доСВОшную в портфеле удалось в плюс закрыть...

Вчера первый раз покупал акции в портфель после СВО на новые деньги.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал