прогноз по акциям

Прогнозы Danaher будут скорректированы после годового отчета - Финам

- 28 января 2022, 13:30

- |

Квартальная выручка компании увеличилась на 20,4% г/г до $8,14 млрд и превысила наши ожидания на $160 млн. Чистая прибыль за квартал увеличилась на 44% г/г и достигла $1,8 млрд, при этом скорректированная чистая прибыль на акцию составила $2,69 и на 15 центов превзошла прогнозы. При этом годовая чистая прибыль возросла на 74% и достигла $6,30 млрд.

Акции Danaher находятся в нашем аналитическом покрытии с рекомендацией «Держать» с целевой ценой $350,51 на временной горизонт до середины августа 2022 года, что предполагает потенциал роста 29,8% от последней цены закрытия. После выхода годового отчета компании мы считаем целесообразным провести переоценку компании и ставим рекомендацию на пересмотр.Саидова Зарина

ГК «Финам»

- комментировать

- Комментарии ( 0 )

Благоприятная рыночная конъюнктура поддержала результаты Valero Energy - Финам

- 28 января 2022, 12:57

- |

Также радует показатель свободного денежного потока, который стал положительным и в четвёртом квартале составил $ 1702 млн. Это позволяет Valero Energy снижать чистый долг, который за год уменьшился на 14,2%, а также поддерживать дивиденды на уровне $0,98 за квартал (1,2% доходности). Отметим, что частично сильный FCF связан с высвобождением накопившегося во время пандемии оборотного капитала.

Ключевым драйвером роста финансовых результатов Valero Energy стало восстановление маржи нефтепереработки на 131% г/г до $ 10,73, что приблизительно соответствует нормальному для отрасли уровню. Причинами для нормализации рентабельности НПЗ стали восстановление спроса на топливо и низкие запасы бензинов и дистиллятов в стране. Также положительной эффект на финансовые результаты оказал рост объёмов нефтепереработки на 18,9% г/г, что также связано с сильном спросом на топливо. Сдерживающим фактором является рост цен на газ, который является одним из ключевых составляющих операционных расходов НПЗ.

( Читать дальше )

«Фармасинтез-Норд» - ввод в эксплуатацию нового производства в СПБ

- 28 января 2022, 12:45

- |

Этот фарм. комплекс станет одной из крупнейших площадок в стране по производству вакцины «Спутник Лайт»

Строительство велось при поддержке Правительства РФ, Министерства промышленности и торговли РФ, Фонда развития промышленности (Группа ВЭБ.РФ), Комитета по промышленной политике, инновациям и торговле Санкт-Петербурга и АО «Особой экономической зоны «Санкт-Петербург». Общая стоимость инвестиционного проекта превысила 4 млрд рублей.

В настоящее время «Фармасинтез-Норд» готовится к лицензированию производственной площадки и получению сертификата GMP.

Нижнекамскнефтехим: раскрыты финансовые показатели за 2021

- 28 января 2022, 11:33

- |

Добрый день любителям нефтехимии и компании Нижнекамскнефтехим.

На прошедшем в январе 2022 заседании Татнефтехиминвест-холдинг присутствующим продемонстрировали вот такой слайд успешности татарских компаний за 2021

https://www.business-gazeta.ru/article/537564

За 2020 год в НКНХ выручка составила 147,88 млрд руб., прибыль от продаж — 20,55 млрд руб.

То есть фактические полупубличные показатели за 2021 составили согласно слайду: выручка — 261,75 млрд., прибыль от продаж — 61,65 млрд

Мной давалась такая оценка выручки и ЧП за 2021

Выручка — 242 млрд, ЧП — 45,1 млрд руб.

smart-lab.ru/blog/754094.php

Для выхода на ЧП за 2021 по слайду к прибыли от продаж нужно прибавить дивиденды от участия в других компаниях с % к получению (1 млрд) и сальдо курсовых разниц (4 млрд) и вычесть налог на прибыль.

ЧП с опорой на слайд 2021 = 61,65 +5 — 20% = 53,32 млрд

Это на 8 млрд выше моего сценария в 45 млрд. Хочется верить в чудеса.

В моём базовом сценарии при ЧП 45 млрд руб финальные дивиденды могут составить 5,5-7,7 руб.

В сценарии согласно слайду 7,7-10,8 руб.При ЧП 53,32 млрд руб и выручке 261,75 млрд руб. ROS составляет 20,37% и выглядит естественным для НКНХ.

Фосагро: инвестиционная история продолжает оставаться актуальной

- 28 января 2022, 11:21

- |

📓 Фосагро (#PHOR) продолжает радовать нас исключительно растущим бизнесом, отчитавшись об увеличении выпуска удобрений по итогам 2021 года на 3,3% до 10,3 млн тонн и продаж удобрений — на 3,0% до 10,3 млн тонн:

📈 Рост продаж в 2021 году компания объяснила высоким спросом на удобрения на ключевых рынках — как в России, так и на рынках Индии, Латинской Америки и Европы, на фоне снижения экспортного предложения из Китая (на фоне ограничений экспорта из этой страны в пользу поставок на внутренний рынок). Плюс ко всему, свою позитивную роль (прежде всего в секторе азотных удобрений) сыграл энергетический кризис, приведший к рекордному росту цен на природный газ в Европе. Не забываем, что именно природный газ является основным сырьём для производства азотных удобрений.

( Читать дальше )

Среднесрочный взгляд на ГМК «Нор Никель»

- 28 января 2022, 11:16

- |

Динамика полной стоимости ГМК «Нор Никель» против мировой отрасли и ключевых бенчмарков подтверждает спрос на бумаги компании и позитивные ожидания инвесторов с начала 2022 г.

- ГМК «Нор Никель» (GMKN) +1%

- Индекс акций РФ (MCFTR) -9,8%

- S&P 500 (SPY) -9,7%

- All country World index (ACWI) -8,4%

За последние 12 месяцев капитализация ГМК отстала от мировой отрасли на -27%. Основные причины связаны с подтоплением рудников в 2021 г. и геополитикой.

( Читать дальше )

Gilead Sciences

- 28 января 2022, 11:11

- |

#GILD

Gilead Sciences, Inc. – исследовательская биофармацевтическая американская компания, занимается исследованием, разработкой и коммерциализацией лекарственных средств в США, Европе и на международном уровне. Gilead входит в состав Nasdaq Biotechnology Index и S&P 500.

Компания была основана в июне 1987 года молодым врачом Майклом Риорданом. Чтобы создать компанию Майкл работал с тремя основными научными консультантами — это Питер Дерван из Калифорнийского технологического института, Даг Мелтон из Гарварда, и Гарольд Вайнтрауб из Онкологического научного центра Фреда Хатчинсона. Риордан был генеральным директором с момента основания до 1996 года. Главный офис компании находится в Фостер Сити, штат Калифорния, но представительства имеются также в Северной Америке, Европе и Австралии.

GILD занимается поиском, разработкой и коммерциализацией инновационных лекарств от таких серьезных заболеваний, как ВИЧ, СПИД, заболевания печени, гематология, онкология, респираторные заболевания и выпускает широкий ассортимент препаратов под собственными брендами, включающими в себя AmBisome, Atripla, Biktarvy, Cayston, Complera, Descovy, Epclusa, Genvoya, Harvoni, Hepsera, Letairis, Odefsey, Ranexa, Sovaldi, Stribild, Tybost, Vemlidy, Vosevi, Yescarta и Zydelig и др. Существующий портфель продукции постоянно дополняется и расширяется за счет постоянно проводимых исследований и разработок компании, лицензирования и стратегического сотрудничества. Производство осуществляется на собственных предприятиях в США, Канаде или Ирландии, либо сторонними подрядными производителями. Научно-исследовательские центры сосредоточены в США, Канаде и Нидерландах.

( Читать дальше )

XP. Лидер брокерского рынка Бразилии.

- 28 января 2022, 11:09

- |

XP Inc. — бразильская брокерско-дилерская компания. Входит в семерку крупнейших компаний страны с капитализацией $16.8B. Является ведущей компанией в сфере предоставления недорогих финансовых услуг в Бразилии.

XP Inc. дает клиентам доступ к широкому ряду финансовых продуктов, включая ценные бумаги с фиксированным доходом, паевые фонды и хедж-фонды, пенсионные планы и страхование жизни, генерирует большой объем медиа контента и развивает технологические решения для поддержки своих облачных и мобильных приложений.

Финансовый рынок Бразилии не сильно развит, большую его часть составляют консервативные банки с неэффективными финансовыми инструментами. В таких условиях деятельность XP Inc. можно назвать революционной в масштабе страны. В этом плане компанию можно сравнить с TCS Group. На первый взгляд организация находится на пике нынешнего тренда популяризации инвестиций.

📌 Акции XP торгуются на бирже СПБ.

Для сравнения в настоящий момент на нашем рынке схожую капитализацию имеют уже упомянутый TCS Group ($13.8B) и Yandex ($15.5B), чьи бизнесы бесспорно более глобальные и диверсифицированные.

( Читать дальше )

🌊 Русгидро (HYDR) - обзор лидера гидроэнергетики в РФ

- 28 января 2022, 09:43

- |

▫️Выручка TTM: 401 млрд

▫️EBITDA: 121,8 млрд

▫️Прибыль TTM:60,1 млрд

▫️Net debt/EBITDA: 1,2

▫️fwd P/E 2021: 5

▫️P/B: 0,5

▫️fwd дивиденд 2021: 9%

👉Все обзоры компаний здесь: t.me/taurenin/357

👉 РусГидро является владельцем большинства гидроэлектростанций РФ.

👉С 2021 года применяется новая дивидендная политика: на выплаты направляется не менее 50% чистой прибыли по МСФО с корректировкой на неденежные статьи.

👉 Структура выручки/EBITDA бизнеса:

▫️Генерация энергии — 30%/81%

▫️Энергосбыт — 31%/5%

▫️Энергокомпании ДФО — 33%/15%

▫️Прочее — 6%/-1%

✅Выручка компании за 9м2021 увеличилась на 6,5% г/г, а рост выручки TTM соответствует максимальным значениям роста тарифов на энергию в России. Выручка TTM = 401 млрд.

( Читать дальше )

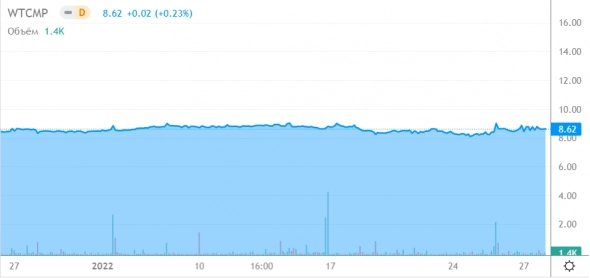

Интересные выводы по рынку РФ в январе 2022

- 28 января 2022, 08:50

- |

хочу поделиться интересными наблюдениями по российским акциям в период высокой волатильности:

1. Наблюдение №1. Активы, в которых очень мало нерезидентов стояли как вкопанные, когда в активах с высокой долей нерезов текла кровь:

Динамика акций ЦМТ за последний месяц

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал