SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

прогноз по акциям

Коррекция делает акции ММК более интересными для покупки - Финам

- 06 мая 2021, 18:08

- |

11 января 2021 г. мы выпустили рекомендацию «Покупать» по акциям ММК со среднесрочной целевой ценой 77,1 руб. С тех пор стоимость этих бумаг поднималась до 71,87 руб. Сейчас котировки откатились до 64,5 руб., что все еще на 11,8% выше того уровня, на котором давалась рекомендация.

ГК «Финам»

Факторы поддержки для акций ММК

ММК является одним из бенефициаров циклического роста металлургического рынка, поддерживаемого динамикой жилищного строительства, программами инфраструктурной модернизации и поддержки промышленности для вывода экономики из пандемического кризиса.

( Читать дальше )

Мы подтверждаем нашу рекомендацию и ранее обозначенную целевую цену в районе 77,1 руб. за акцию с потенциалом дальнейшего роста 19,5% в перспективе до одного года, и полагаем, что текущая коррекция дает хорошую возможность для покупки акций ММК.Калачев Алексей

ГК «Финам»

Факторы поддержки для акций ММК

ММК является одним из бенефициаров циклического роста металлургического рынка, поддерживаемого динамикой жилищного строительства, программами инфраструктурной модернизации и поддержки промышленности для вывода экономики из пандемического кризиса.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Акции ВТБ - позитивные фундаментальные драйверы сохраняются - Финам

- 06 мая 2021, 17:43

- |

3 марта 2021 г. мы выпустили рекомендацию «Покупать» для акций ВТБ со среднесрочной целевой ценой 0,0485 руб. С тех пор стоимость этих бумаг выросла почти на 43% (с 0,0378 руб. до 0,054 руб.) и заметно превысила нашу цель.

ГК «Финам»

Факторы поддержки акций ВТБ следующие:

ВТБ занимает второе место в банковском секторе РФ по величине активов, объемов кредитования и депозитов после Сбера. При этом ВТБ является крупным игроком российского ипотечного рынка с долей около 23%.

( Читать дальше )

На данный момент наша целевая цена и рекомендация по акциям ВТБ находятся на пересмотре. Мы планируем в ближайшее время скорректировать модель оценки банка с учетом недавно вышедшей сильной отчетности за 1 квартал и обновить наш таргет по его акциям, вероятно, в сторону повышения. Мы считаем, что акции ВТБ по-прежнему смотрятся привлекательно с фундаментальной точки зрения, и рекомендуем инвесторам пока удерживать их в своих портфелях.Додонов Игорь

ГК «Финам»

Факторы поддержки акций ВТБ следующие:

ВТБ занимает второе место в банковском секторе РФ по величине активов, объемов кредитования и депозитов после Сбера. При этом ВТБ является крупным игроком российского ипотечного рынка с долей около 23%.

( Читать дальше )

Акции Норникеля сохраняют значительную часть потенциала - Финам

- 06 мая 2021, 17:19

- |

Со времени выхода нашего обзора по ГМК «Норникель» от 9 марта 2021 г. стоимость акций компании выросла на 20,1%, отработав около половины ожидаемого потенциала. Напомним, тогда они стоили 22 348 руб. Сейчас — 26 850 руб. за акцию.

ГК «Финам»

Драйверами для акций «Норникеля» выступают:

— впечатляющий рост стоимости металлов до их исторических максимумов, в частности меди (на 79,6% с начала года) и особенно – палладия (на 20,7% с начала года), который формирует основную часть выручки компании;

( Читать дальше )

Мы сохраняем рекомендацию «Покупать» и ранее обозначенную целевую цену в районе 31 738 руб. за акцию с потенциалом дальнейшего роста 18,2% в перспективе до одного года.Калачев Алексей

ГК «Финам»

Драйверами для акций «Норникеля» выступают:

— впечатляющий рост стоимости металлов до их исторических максимумов, в частности меди (на 79,6% с начала года) и особенно – палладия (на 20,7% с начала года), который формирует основную часть выручки компании;

( Читать дальше )

Цены на газ повышают привлекательность акций Газпрома - Финам

- 06 мая 2021, 16:55

- |

Со времени нашей рекомендации от 30 декабря 2020 года акции «Газпрома» выросли на 15% и превысили, установленную нами целевую цену в 210,28 рубля.

С тех пор ситуация на газовом рынке Европы, который является ключевым для «Газпрома», значительно улучшилась. На фоне аномально холодной зимы запасы снизились до минимума с весны 2018 года. Уже месяц заполненность газохранилищ в Европе находится около отметки 30%, хотя обычно в начале апреля запасы уже начинают расти. Благодаря этому цены на газ в Европе достигли максимума с 2018 года и превысила $300 за тысячу кубометров. Кроме того, улучшилась и ситуация на нефтяном рынке, к которым привязаны часть газовых контрактов «Газпрома» и от которых напрямую зависит бизнес «Газпром нефти». Цены на фоне восстановления спроса и ограничений добычи со стороны ОПЕК+ выросли с $51 до $69 за баррель.

«Газпром» успешно пользуется благоприятной рыночной конъюнктурой и в 1 квартале нарастил экспорт в дальнее зарубежье на 30,7% г/г, а на внутренний рынок – на 21,4% г/г. Это неизбежно приведет к значительному улучшению финансовых результатов компании в 2021 году. Уже сейчас сильный 1 квартал позволил «Газпрому» на год раньше плана перейти к выплате 50% скорректированной чистой прибыли по МСФО в качестве дивидендов. Дивиденды за 2020 год составят 12,55 рубля. – на 3,5 рубля выше консенсуса. Дивидендная доходность выплат составит 5,4%. Далее компания планирует придерживаться аналогичной нормы выплат.

Ограничениями для инвестиционной истории «Газпрома» остаются геополитические риски, касающиеся строительства «Северного потока-2», которые, на наш взгляд, не позволяют акциям газового гиганта выйти из «боковика». Кроме того, «Газпром нефть», принадлежащая «Газпрому», страдает от ограничения добычи в рамках соглашения ОПЕК+ и налоговых изменений, вступивших в силу с этого года.

ИГ «Финам»

С тех пор ситуация на газовом рынке Европы, который является ключевым для «Газпрома», значительно улучшилась. На фоне аномально холодной зимы запасы снизились до минимума с весны 2018 года. Уже месяц заполненность газохранилищ в Европе находится около отметки 30%, хотя обычно в начале апреля запасы уже начинают расти. Благодаря этому цены на газ в Европе достигли максимума с 2018 года и превысила $300 за тысячу кубометров. Кроме того, улучшилась и ситуация на нефтяном рынке, к которым привязаны часть газовых контрактов «Газпрома» и от которых напрямую зависит бизнес «Газпром нефти». Цены на фоне восстановления спроса и ограничений добычи со стороны ОПЕК+ выросли с $51 до $69 за баррель.

«Газпром» успешно пользуется благоприятной рыночной конъюнктурой и в 1 квартале нарастил экспорт в дальнее зарубежье на 30,7% г/г, а на внутренний рынок – на 21,4% г/г. Это неизбежно приведет к значительному улучшению финансовых результатов компании в 2021 году. Уже сейчас сильный 1 квартал позволил «Газпрому» на год раньше плана перейти к выплате 50% скорректированной чистой прибыли по МСФО в качестве дивидендов. Дивиденды за 2020 год составят 12,55 рубля. – на 3,5 рубля выше консенсуса. Дивидендная доходность выплат составит 5,4%. Далее компания планирует придерживаться аналогичной нормы выплат.

Ограничениями для инвестиционной истории «Газпрома» остаются геополитические риски, касающиеся строительства «Северного потока-2», которые, на наш взгляд, не позволяют акциям газового гиганта выйти из «боковика». Кроме того, «Газпром нефть», принадлежащая «Газпрому», страдает от ограничения добычи в рамках соглашения ОПЕК+ и налоговых изменений, вступивших в силу с этого года.

Однако позитивные факторы, на наш взгляд, перевешивают риски. На фоне вышеперечисленного мы считаем, что акции «Газпрома» на данный момент имеют потенциал к росту и в ближайшее время мы планируем пересмотреть нашу целевую цену по ним в сторону повышению.Кауфман Сергей

ИГ «Финам»

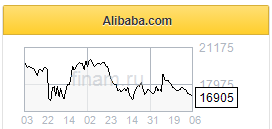

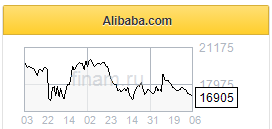

Акции Alibaba сохраняют потенциал роста - Финам

- 06 мая 2021, 16:40

- |

Со времени нашей рекомендации от 25 февраля 2021 года акции Alibaba снизились на 10,3%. Основной причиной снижения стал главный риск, который был обозначен в нашем рисече – регуляторное давление. В начале апреля компания была оштрафована 18,2 млрд юаней за антимонопольные нарушения – крупнейший подобный штраф в истории страны. В моменте история со штрафом даже вызвала положительную реакцию, т.к. это могло стать сигналом конца разногласий с правительством. Однако ситуация с финтех-дочкой Alibaba Ant Group, чьё IPO было внезапно сорвано, так и не пришла ни к какому решению, а лидеры китайский технологических компаний в последний месяц периодически вызываются на встречи с регулятором, чтобы обсудить выполнение антимонопольных норм. Это естественным образом давит на весь китайский технологический сектор.

Кроме того, в последние два месяца китайский рынок в целом выглядел значительно хуже мировых аналогов. Индекс CSI 300 с начала марта снизился на 6,5%, хотя основные мировые индексы регулярно обновляют исторические максимумы. Кроме давления регуляторов на технологический сектор, из причин снижения индекса можно выделить маржин-колл Archegos Capital и немного ужесточившуюся монетарную политику Народного банка Китая. Снижение индекса неизбежно негативно повлияло и на акции Alibaba.

При этом каких-то проблем с операционной деятельностью, которые могли бы насторожить инвесторов у Alibaba нет. 13 мая компания планирует представить финансовые результаты за первый квартал 2021 года. Ожидается, что выручка вырастет на 57,5% г/г до 180,1 млрд юаней, а чистая прибыль на акцию – на 28,4% до 11,8 юаней. Иначе говоря, темпы роста бизнеса остаются крайне уверенными, а перспективы e-commerce бизнеса в Китае, на котором Alibaba занимают лидирующие позиции, всё также выглядят привлекательно.

ИГ «Финам»

Кроме того, в последние два месяца китайский рынок в целом выглядел значительно хуже мировых аналогов. Индекс CSI 300 с начала марта снизился на 6,5%, хотя основные мировые индексы регулярно обновляют исторические максимумы. Кроме давления регуляторов на технологический сектор, из причин снижения индекса можно выделить маржин-колл Archegos Capital и немного ужесточившуюся монетарную политику Народного банка Китая. Снижение индекса неизбежно негативно повлияло и на акции Alibaba.

При этом каких-то проблем с операционной деятельностью, которые могли бы насторожить инвесторов у Alibaba нет. 13 мая компания планирует представить финансовые результаты за первый квартал 2021 года. Ожидается, что выручка вырастет на 57,5% г/г до 180,1 млрд юаней, а чистая прибыль на акцию – на 28,4% до 11,8 юаней. Иначе говоря, темпы роста бизнеса остаются крайне уверенными, а перспективы e-commerce бизнеса в Китае, на котором Alibaba занимают лидирующие позиции, всё также выглядят привлекательно.

На фоне вышеперечисленного мы считаем, что акции Alibaba остаются интересными для покупок. Мы подтверждаем актуальность нашей целевой цены в $312,1, что соответствует рекомендации “покупать” и апсайду 37,6%.Кауфман Сергей

ИГ «Финам»

Юнипро немного снизила прогноз по EBITDA и дивидендам в 2021 году - Финам

- 06 мая 2021, 15:25

- |

Прибыль «Юнипро» по МСФО сократилась на 15% до 4 млрд руб., но вышла несколько лучше наших ожиданий (3,86 млрд руб.). Уменьшение прибыли связано с окончанием ДПМ по 2-м энергоблокам и их переходом в КОМ. Поддержку оказал рост выработки электроэнергии на 7,3% в 1К 2021, повышение цен на РСВ в 1-й ценовой зоне на 11% г/г.

ГК «Финам»

Сегодня «Юнипро» анонсировала выплату финального дивиденда за 2020 год в размере 0,1269 руб. на акцию или суммарно 8 млрд руб. Текущая доходность платежа составляет 4,4%. В конце года, таким образом, эмитент может направить на дивиденды 10 млрд руб.

Уменьшение плана по дивидендам на 10% — это, конечно, неприятный момент, но мы отмечаем, что совокупный ожидаемый платеж в 2021 году 0,285 руб. по-прежнему предлагает инвесторам лучшую доходность в отрасли — около 10%, и при стабильной работе 3-го энергоблока Березовской ГРЭС, этот уровень можно считать устойчивым. По прогнозам компании, платежи по ДПМ с энергоблока должны компенсировать окончание ДПМ по 4 объектам (по 2-м в конце 2020 года и 2-м в июле и августе 2021 года).

Прогноз по дивидендам на 2022 год – 20 млрд руб., что мы считаем реальным с учетом начала платежей за мощность по модернизированному в рамках программы КОММод энергоблоку №1 Сургутской ГРЭС-2 мощностью 810 МВт.

Менеджмент также сообщил о расширении портфеля инвестпроектов по программе КОММод с включением в нее 3-го энергоблока Сургутской ГРЭС-2 (мощность 810 МВт) с вводом в конце 2027 года. Ставим рекомендацию «Держать» с целевой ценой 2,50 руб. на пересмотр.

Результаты, на наш взгляд, нейтральны, больший интерес представляет некоторое ухудшение прогноза менеджмента по EBITDA до 25-28 млрд руб. (в марте озвучивался гайденс 25-30 млрд руб.), а также по дивидендам с 20 млрд руб. до 18 млрд руб.Малых Наталия

ГК «Финам»

Сегодня «Юнипро» анонсировала выплату финального дивиденда за 2020 год в размере 0,1269 руб. на акцию или суммарно 8 млрд руб. Текущая доходность платежа составляет 4,4%. В конце года, таким образом, эмитент может направить на дивиденды 10 млрд руб.

Уменьшение плана по дивидендам на 10% — это, конечно, неприятный момент, но мы отмечаем, что совокупный ожидаемый платеж в 2021 году 0,285 руб. по-прежнему предлагает инвесторам лучшую доходность в отрасли — около 10%, и при стабильной работе 3-го энергоблока Березовской ГРЭС, этот уровень можно считать устойчивым. По прогнозам компании, платежи по ДПМ с энергоблока должны компенсировать окончание ДПМ по 4 объектам (по 2-м в конце 2020 года и 2-м в июле и августе 2021 года).

Прогноз по дивидендам на 2022 год – 20 млрд руб., что мы считаем реальным с учетом начала платежей за мощность по модернизированному в рамках программы КОММод энергоблоку №1 Сургутской ГРЭС-2 мощностью 810 МВт.

Менеджмент также сообщил о расширении портфеля инвестпроектов по программе КОММод с включением в нее 3-го энергоблока Сургутской ГРЭС-2 (мощность 810 МВт) с вводом в конце 2027 года. Ставим рекомендацию «Держать» с целевой ценой 2,50 руб. на пересмотр.

Первый квартал был удачным для ТГК-1 - Финам

- 05 мая 2021, 20:45

- |

Квартальный отчет по прибыли по МСФО ТГК-1 может, по нашим прогнозам, раскрыть улучшение динамики прибыли в сравнении с прошлым годом на фоне высокой динамики производственных показателей, роста цен на электроэнергию на РСВ, восстановления экспортного направления. Операционный отчет за 1-й квартал показал повышение выработки электроэнергии на 11% г/г и рост отпуска тепловой энергии на 21% г/г на фоне увеличения потребления, в том числе за счет более холодной зимы. Эти факторы должны компенсировать сокращение выручки от реализации мощности после окончания сроков ДПМ по нескольким объектам (в 2011 году по этой программе ТГК-1 ввела в эксплуатацию генерирующие объекты с совокупной установленной мощностью 665 МВт).

В фокусе инвесторов также находится решение компании по дивидендам за прошлый год. Наш прогноз 0,00107 руб. подразумевает доходность около 9%, одну из лучших в отрасли, но мы обращаем внимание, что высокая доходность ассоциируется с ожиданиями ухудшения по прибыли в этом году из-за окончания ДПМ по ряду объектов, и есть риск незакрытия дивидендного гэпа.

ГК «Финам»

В фокусе инвесторов также находится решение компании по дивидендам за прошлый год. Наш прогноз 0,00107 руб. подразумевает доходность около 9%, одну из лучших в отрасли, но мы обращаем внимание, что высокая доходность ассоциируется с ожиданиями ухудшения по прибыли в этом году из-за окончания ДПМ по ряду объектов, и есть риск незакрытия дивидендного гэпа.

Наша текущая рекомендация по акциям ТГК-1 – «Держать» с целевой ценой 0,012 руб., и мы считаем, что акции TGKA вполне адекватно оценены. На текущий момент мы не видим предпосылок для существенной переоценки капитализации в большую сторону. Акции эмитента, скорее являются, дивидендным вариантом.Малых Наталия

ГК «Финам»

Акции Детского мира намерены остаться выше 150 рублей за бумагу - Открытие Брокер

- 05 мая 2021, 20:33

- |

Акции «Детского мира» после безуспешной попытки на прошлой неделе закрепиться выше 160 рублей, совершили коррекцию, но, похоже, намерены остаться выше 150 рублей за бумагу. Котировки стабилизировались после публикации в прошлый четверг неаудированных финансовых результатов по МСФО за первый квартал 2021 года. При этом по РСБУ чистая прибыль ритейлера в отчетном периоде составила 262,75 млн рублей по сравнению с чистым убытком в 765,42 млн рублей в I квартале 2020 года.

«Открытие Брокер»

Напомним, чистая прибыль «Детского мира» по РСБУ является базой для выплаты дивидендов. Дивидендная политика ритейлера предусматривает выплату минимум 50% чистой прибыли по МСФО за предыдущий период, но де-факто компания направляет акционерам 100% чистой прибыли по РСБУ. И хотя с точки зрения размера прибыли I квартал традиционно не является выдающимся для «Детского мира», тем не менее увеличение показателя на 1 млрд руб. в годовом сопоставлении эквивалентен дополнительным 1,35 руб. на акцию с точки зрения размера дивидендных выплат.Шульгин Михаил

«Открытие Брокер»

Total - интересный бизнес со справедливой оценкой - Финам

- 05 мая 2021, 20:18

- |

Total — крупнейший во Франции и один из крупнейших в Европе нефтегазовый мейджор

ИГ «Финам»

Total имеет высоко диверсифицированный бизнес по всему миру. Компания активна в добыче и переработке нефти и газа, производстве и трейдинге сжиженного природного газа (СПГ), а также развитии возобновляемых источников энергии (ВИЭ).

Стратегия Total предполагает рост мощностей ВИЭ в 5 раз и рост производства СПГ на 40% в ближайшие 5 лет. Кроме того, Total планирует оптимизировать операционные расходы и наращивать добычу в среднем на 2% в год.

Total имеет одну из самых высоких дивидендных доходностей в секторе — 7,1% в ближайшие 12 мес. Компания практически не стала снижать уровень дивидендов даже в пандемию.

Позитивные моменты в бизнесе Total во многом стали причиной опережающей динамики акций компании в последний год относительно сектора. Это ограничивает дальнейший апсайд.

Мы рекомендуем «Держать» акции Total с целевой ценой $ 47,5. Потенциал в перспективе 12 мес. cоставляет 5,8%, а с учетом дивидендов — 12,9%.Кауфман Сергей

ИГ «Финам»

Total имеет высоко диверсифицированный бизнес по всему миру. Компания активна в добыче и переработке нефти и газа, производстве и трейдинге сжиженного природного газа (СПГ), а также развитии возобновляемых источников энергии (ВИЭ).

Стратегия Total предполагает рост мощностей ВИЭ в 5 раз и рост производства СПГ на 40% в ближайшие 5 лет. Кроме того, Total планирует оптимизировать операционные расходы и наращивать добычу в среднем на 2% в год.

Total имеет одну из самых высоких дивидендных доходностей в секторе — 7,1% в ближайшие 12 мес. Компания практически не стала снижать уровень дивидендов даже в пандемию.

Позитивные моменты в бизнесе Total во многом стали причиной опережающей динамики акций компании в последний год относительно сектора. Это ограничивает дальнейший апсайд.

Акции Юнипро могут обеспечить непревзойденную дивидендную доходность в отрасли - Финам

- 05 мая 2021, 19:43

- |

Завтра, 6 мая, «Юнипро» выпустит отчет по прибыли по МСФО за 1К 2021 года. Выручка, по нашим прогнозам, вырастет на 6% г/г до 21,7 млрд руб., а чистая прибыль сократится на 19% г/г до 3,86 млрд руб. на фоне окончания ДПМ по 2-м энергоблокам. Смягчающим фактором выступит улучшение операционных показателей по выработке электроэнергии и тепловой энергии, а также ценовых параметров на рынке РСВ.

Мы не ожидаем сюрпризов от отчетности и считаем, что ее эффект на капитализацию будет ограничен. Главным драйвером для котировок UPRO в последнее время выступало окончание 5-летнего ремонта аварийного 3-го энергоблока Березовской ГРЭС – объекта с установленной мощностью 800 МВт, окупаемость которого основана на ДПМ.

С мая «Юнипро» начинает получать платежи за мощность по нему, и прогнозы менеджмента предполагают, что ухудшение по прибыли из-за окончания ДПМ по 4-м энергоблокам будет компенсировано доходами от введенного энергоблока Березовской ГРЭС. Напомним, что в июле и в августе 2021 года истекают ДПМ по 2-м энергоблокам суммарной мощностью порядка 800 МВт. Прогноз по прибыли 2021, озвученный в марте, подразумевает EBITDA порядка 25-30 млрд руб. в сравнении с 26,4 млрд руб. по итогам 2020 года. Это позволит повысить дивидендные выплаты до 20 млрд руб. с 14 млрд руб. и вывести акции «Юнипро» в лидеры по дивидендной доходности в отрасли (DY 11,0% при DPS NTM 0,317 руб.). Ранее менеджмент сообщал, что выплаты пройдут двумя траншами: в июне-июле – меньшая часть, и в декабре – побольше. Кроме того, при стабильной работе энергоблока этот уровень выплат может оказаться устойчивым.

ГК «Финам»

Мы не ожидаем сюрпризов от отчетности и считаем, что ее эффект на капитализацию будет ограничен. Главным драйвером для котировок UPRO в последнее время выступало окончание 5-летнего ремонта аварийного 3-го энергоблока Березовской ГРЭС – объекта с установленной мощностью 800 МВт, окупаемость которого основана на ДПМ.

С мая «Юнипро» начинает получать платежи за мощность по нему, и прогнозы менеджмента предполагают, что ухудшение по прибыли из-за окончания ДПМ по 4-м энергоблокам будет компенсировано доходами от введенного энергоблока Березовской ГРЭС. Напомним, что в июле и в августе 2021 года истекают ДПМ по 2-м энергоблокам суммарной мощностью порядка 800 МВт. Прогноз по прибыли 2021, озвученный в марте, подразумевает EBITDA порядка 25-30 млрд руб. в сравнении с 26,4 млрд руб. по итогам 2020 года. Это позволит повысить дивидендные выплаты до 20 млрд руб. с 14 млрд руб. и вывести акции «Юнипро» в лидеры по дивидендной доходности в отрасли (DY 11,0% при DPS NTM 0,317 руб.). Ранее менеджмент сообщал, что выплаты пройдут двумя траншами: в июне-июле – меньшая часть, и в декабре – побольше. Кроме того, при стабильной работе энергоблока этот уровень выплат может оказаться устойчивым.

Наша текущая рекомендация по акциям «Юнипро» – «Держать» с целевой ценой 2,50 руб., но ввод энергоблока в эксплуатацию и ожидания повышения дивидендов создают предпосылки для пересмотра таргета в большую сторону.Малых Наталия

ГК «Финам»

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал