прогнозы

EIA пока прогнозирует дальнейший рост добычи нефти

- 16 июля 2019, 11:12

- |

Цены нефти продолжили консолидацию и за последние сутки показали незначительные изменения. В таких условиях можно бросить взгляд на более широкие тайм фреймы.

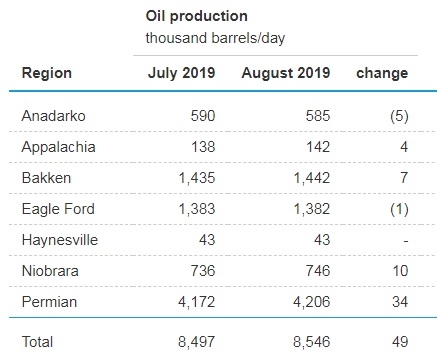

EIA представило свой краткосрочный прогноз динамики добычи сланцевой нефти в США. По их мнению, добыча нефти в августе вырастет еще на 49 тб/д. В основном рост добычи ожидается на полях Permian, где она увеличится еще на 34 тб/д.

( Читать дальше )

- комментировать

- Комментарии ( 3 )

Цена биткоина превысила $11 тысяч

- 01 июля 2019, 12:57

- |

Владельцы биткоинов подсчитывают прибыль. Курс криптовалюты на торгах в выходные, 22 и 23 июня, по данным CoinDesk, превысил $11 тыс. Столь крупную сумму за биткоин предложили впервые с марта прошлого года. С начала 2019 г. стоимость актива увеличилась уже на 142%. С чем это связано? И что сейчас лучше делать: продавать или покупать биткоин?

На данный момент рост электронных денег — это реакция на действия Федеральной резервной системы США, уверен председатель экспертного совета по блокчейн-технологии финтех-компании DTI Algorithmic Александр Бутманов.

Александр Бутманов, председатель экспертного совета по блокчейн-технологии финтех-компании DTI Algorithmic:

«Есть абсолютно очевидные корреляции между тем, как Федеральный резерв США сдал свои политические позиции, сильно смягчил денежную политику и даже заговорил о трехкратном понижении ставки до конца 2019 года, и удорожанием разных активов по всему миру. Таких, например, как „Газпром“, биткоин, S&P. Это, конечно, активы не одного рода, но их резко начали выдергивать наверх после того, как американское ведомство заявило о том, что, скорее всего, денег останется много.

( Читать дальше )

Текущая ситуация по нашему рынку, анализ ключевых событий второго квартала

- 23 июня 2019, 23:03

- |

Помнится еще в середине апреля я ожидал окончание восходящего тренда в индексах и нормальную коррекцию вниз.

По индексу МБ виделась уже макушка на 2600п, а по ETF ERUS уже рисовалась хорошая картинка на разворот в коррекцию от 36 уровня.

На 12 апреля это выглядело так:

А сейчас (на 21 июня) это выглядит вот так:

( Читать дальше )

EIA продолжает ждать роста добычи нефти в США

- 18 июня 2019, 10:04

- |

За прошедшие сутки цены нефти показали небольшое снижение, хотя это лишь слабые колебания на достигнутых к началу июня уровнях. Приходящие новые данные и сигналы пока не могут вывести цены из диапазона консолидации.

Из выходивших регулярных данных можно выделить свежий месячный обзор Drilling Productivity Report управления энергетической информации (EIA) Минэнерго США с рассмотрением дел на основных сланцевых месторождениях. Согласно краткосрочным прогнозам EIA добыча сланцевой нефти в крупнейших нефтегазодобывающих регионах США в июле вырастет по сравнению с июнем на 0,07 Мб/д, до 8,52 Мб/д. Успехи сланцевой революции уже вывели США на первое место в мире по добыче нефти в мире, потеснивших в списке лидеров Саудовскую Аравию и Россию. На ближайший месяц EIA продолжает сохранять оптимизм и ждет нового повышения добычи. (Кстати, интересно в эту среду будет узнать оперативные недельные оценки изменения динамики добычи, как, впрочем, и динамики запасов, которые забрались существенно выше пятилетних средних значений).

( Читать дальше )

Прогнозы на неделю (американские, российские акции, ОФЗ, нефть, золото, рубль, доллар)

- 17 июня 2019, 08:12

- |

Прогнозы по основным рынкам на неделю

• Американский рынок акций. Развитие начатого две недели назад повышения видится как основной сценарий на ближайшие дни. Итоги заседания ФРС, которое состоится 19 июня, могут придать движению дополнительный импульс. При этом потенциал повышения оценивается как незначительный. Вероятность перехода рынка к глубокой коррекции или к развороту многолетнего бычьего тренда увеличивается. Коррекция может стартовать уже спустя несколько дней после положительных для рынка решений со стороны ФРС. Глава ФРС 19 июня может выступить и с нейтральными или даже жесткими комментариями, что маловероятно, но какова будет реакция рынка в этом случае, пока сказать нельзя. Прогнозы повышения ранка акций США, которые мы делали последние 2 недели, оправдали себя, но сейчас теряют уверенность и ценность.

• Российский рынок акций. Взгляд аналогичен взгляду на американские акции. Вероятность роста котировок в ближайшие дни оценивается выше, чем вероятность их падения. Но уверенность в прогнозировании мала. Тактической поддержкой выступает готовый продолжить повышение рынок нефти. Сопротивлением – перегретость и продолжительность растущей тенденции.

( Читать дальше )

ЗВР растут, семьи беднеют

- 14 июня 2019, 09:46

- |

Американский фондовый рынок завершил торги четверга в «зеленой зоне», индекс DOW 30 26106,77 (101,94 0,39%), индекс S&P 500 2891,64 (11,80 0,41%). Фьючерс S&P 500 на открытии торгов пятницы расположился в районе 2896,40 пунктов. Согласно данным Минфина США, дефицит госбюджета в мае текущего года продолжил рост, согласно прогнозам бюджетного управления Конгресса (CBO) по итогам 2019 года ожидается дефицит в размере 4,2% ВВП.

( Читать дальше )

Прогнозы «тяжеловесов» по процентной ставке ФРС разделились.

- 13 июня 2019, 00:47

- |

• JP Morgan ожидает два снижения ставки (в сентябре и декабре) в этом году.

• Bank of America допускает снижение ставки на 50 б.п. в июле, но считает более вероятным такой rate cut в сентябре.

• Barklays видит предпосылки для снижения ставки уже в июле на 50 б.п.

• Citi считает, что ФРС может снизить ставку на 50 б.п. в сентябре с риском «поделить» снижения на июль и декабрь (по 25 б.п. каждый).

• Goldman Sachs придерживается мнения, что рынок переоценил вероятность снижения ставки в этом году и не закладывает в прогноз на 2019 г. rate cut.

• UBS также считает ожидания рынка завышенными и не видит в текущий момент вероятности упреждающего сокращения ставок.

• Capital Economics сохраняют прогноз о неизменности процентных ставок ФРС до конца года. При этом ожидают активного снижения с начала 2020 г.

• Fitch ожидает рост экономики США в 2019 г. и не закладывает снижение процентных ставок до конца года.

в текущий момент рынок закладывает 3 снижения процентной ставки ФРС в этом году.

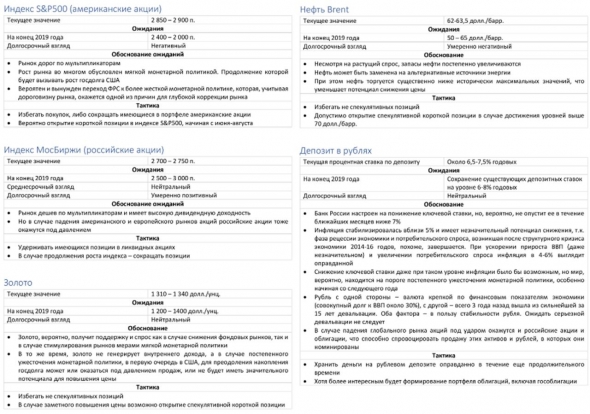

Как я отношусь к тем или иным активам (стратегически). Здесь про золото, нефть, акции, облигации, депозиты

- 11 июня 2019, 07:48

- |

Я строю свое отношение к рынкам на основании общих суждений. Помогает быть более объективным или хотя бы более спокойным здесь и сейчас. Использую подобные стратегические замечания для оценки своих и чужих портфелей.

Возможно, интересно будет и Вам!

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал