пузырь

Алена даст

- 02 мая 2017, 10:53

- |

Я решил показать общую модель пузыря на очень простом примере.

Допустим, Алена хочет открыть бизнес. Она собирается давать клиентам за деньги:) Для этого ей нужен начальный капитал, на косметику, аппартаменты, охрану и так далее. Она заинтересовала этим стартапом инвестров, и выпустила облигации. Облигации начинают ходить на рынке и дорожать, обороты растут. Но тут есть проблема. Серьезные дяди, которые спекулируют облигациями Алены недовольны оборотами. Спрос на это дело огромный, а предложение ограничено. Тогда они запускают линейку продуктов: «Света даст», «Галя даст», «Фекла даст» и так далее. Они пакуют эти бумаги в структурные продукты, объявляя их повышенную надежность, ведь если Алена вдруг не даст, Остаются Светы, Наташи, Гали и Феклы, диверсификация, мать ее:) Суть тут в том, что пока идет хайп на рынке этих бумаг, производители структурных продуктов ощущают дефицит Ален. Поэтому, они начинают туда включать говно. Они торгуют обещания Светы, студентки ФизМата, Люды, добропорядочной Домохозяйки, Наташи, на которую ни один мужик в жизни не посмотрел как на женщину, бабы Клавы, 10 лет назад вышедшей на пенсию и так далее.

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 60 )

Пузырь №2? Ситуация на рынке недвижимости США

- 02 мая 2017, 07:09

- |

Не секрет, что мировой финансовый кризис 2008 года был спровоцирован «схлопыванием» пузыря на рынке недвижимости США.

Обвал этот больно ударил по ипотечным бумагам, а вслед за ними, и по глобальной экономике. Лопнули пузыри недвижимости и в ряде других стран.

В последнее время складывается настораживающая картина. Индекс цен на дома в крупнейших 20 городах США Case-Shiller приближается к уровням 2006 года. От минимума 2012 года показатель взлетел на 44%.

Заметно восстановились рынки Лас-Вегаса и Сан-Франциско, раздутые в преддверии кризиса 2008 года. Денвер и Даллас не слишком активно участвовали в предыдущей лихорадке, теперь цены на дома в этих городах набирают обороты.

( Читать дальше )

Ипотечный пузырь взорвался в Канаде

- 28 апреля 2017, 10:21

- |

Еще два года назад отдельные эксперты и аналитики обратили внимание на возможные проблемы Home Capital Group, крупнейшего небанковского ипотечного кредитора Канады.

Тогда стало известно, что эта компания использует чрезмерно усердную модель кредитования с минимальным учетом основ, а риски вообще почти не проверялись. Ипотечный заем можно было получить очень просто.

Сейчас все эти предупреждения оправдались, когда акции Home Capital Group рухнули более чем на 60%, так как компания сообщила о привлечении чрезвычайно кредитной линии на 2 млрд канадских долларов ($1,5 млрд) для предоставления ликвидности.

Его последствия, конечно, не будут такими масштабными, как это случилось с США в 2008-2009 гг., но сама по себе возможность повторения такой ситуации отчетливо показывает все риски. Рынок, регуляторы и многие инвесторы очень быстро забыли о том, как пренебрежение правилами и элементарной финансовой логикой может очень быстро привести к краху.

А тем временем рынок канадского ипотечного кредитования стремительно падает.

Подробнее: http://www.vestifinance.ru/articles/84694

( Читать дальше )

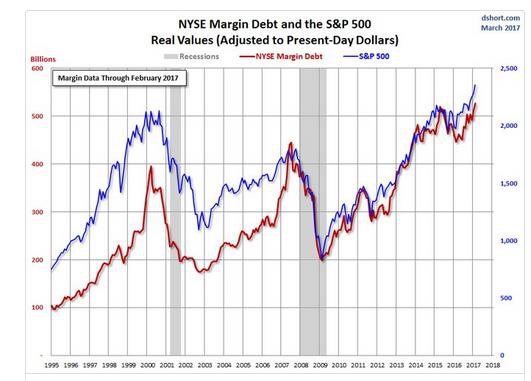

Новый рекорд покупки акций в долг в США: возможен обвал рынка

- 02 апреля 2017, 16:14

- |

Рост на американских рынках акций в основном основан на долгах.

Согласно отчету Wallstreet Journal инвесторы в брокерских фирмах набрали кредитов на покупку акций в феврале на 528.2 миллиарда долларов, что следует из открытых документов нью-йоркской биржи NYSE. Тем самым был побит предыдущий рекорд, сделанный в январе — 513.3 миллиарда долларов.

Для многих наблюдателей размер этих долгов указывает на то, что скоро в будущем может произойти распродажа. Как в 2000 году при схлопывании пузыря „Dotcom“, так и во время кризиса 2008 года были достигнуты максимумы этого типа долгов. На графике видно, что существует явная зависимость, между величиной долгов, и индексом S&P 500.

Основной причиной увеличивающегося долга является тот факт, что сейчас все еще можно сравнительно дешево взять кредит, одновременно с этим, увеличение ставки FED указывает на то что в будущем это станет дороже.

Китай не решит проблему пузыря на рынке жилья

- 20 марта 2017, 21:25

- |

Те, кто заинтересован в ключевых моментах, определяющих будущую траекторию мировой экономики, в дополнение к мировому (читай, китайскому) кредитному импульсу, должны следить за ситуацией на рынке недвижимости в Китае.

Ключевой момент заключается в том, как Пекин сможет справиться с нынешним пузырем: если он не будет достаточно агрессивным, цены на жилье вновь вырастут, что приведет к еще более ненадежному пузырю. Если он будет слишком агрессивным, стоит ждать жесткую посадку. Хотя подобный крах вовсе необязательно должен привести к катастрофе для Китая, где правительство заблокирует все банки, а дефляционная волна распространится по всему миру на фоне ужасающего краха на рынке недвижимости.

( Читать дальше )

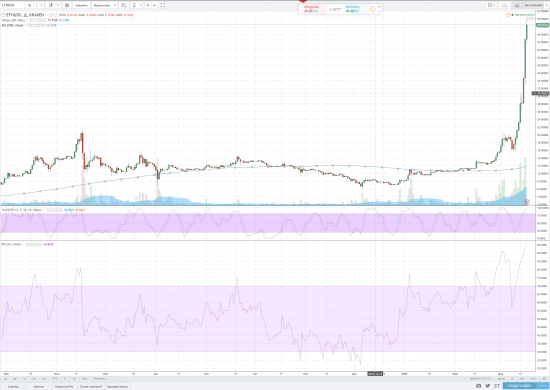

Криптовалюта Ether. Адовый пузырь!

- 17 марта 2017, 08:51

- |

На графике выглядит все как стандартный бабл, отклонение от 200-дневной средней просто дичайшее (+300%):

График крупным планом.

Сегодня я начинаю шортить, поскольку почти все свои «литры» распродал по мере безоткатного преодоления максимумов капитализации. И буду усредняться каждые 10% дополнительного роста, по крайней мере в паре Ether/BTC. С точки зрения фундаментального анализа, этот бабл очень напоминает безумные пузыри времен доткомов, когда люди покупали даже не вникая в детали стартапов. А ведь по факту, сам проект Etherium это централизованное (с диктаторским управлением Виталика и Ко), плохо отлаженное и оптимизированное решение. При этом, в отличии от биткойна его эмиссия никак не ограничена, хотя есть надежда что Виталик когда-нибудь переведет её на рельсы т.н. программного майнинга PoS. А так, монет может стать хоть 200 миллионов в обозримом времени. И майнеры сейчас полагаю сливают почти все добытое, ибо только дурак будет удерживать перекупленный актив без веских причин. Опять-же, идут слухи что кефир активно задействован в пирамиде по схеме Понци… а это всегда заканчивалось одинаково. На мой взгляд аргументов более чем достаточно, нужно лишь немного смелости )

«Проклятие небоскребов» может плохо кончиться

- 02 февраля 2017, 06:42

- |

Несколько лет Китай переживал бум строительства небоскребов, но мы подозреваем, что 2016 год окажется годом, когда эти неэффективные инвестиции все же достигли своего пика.

В следующей диаграмме Goldman Sachs иллюстрирует, как поразительно Китай вырвался вперед с точки зрения ввода в эксплуатацию новых небоскребов в 2016 году…

Может, рекордное строительство небоскребов – это сигнал чрезмерной экспансии в экономике и нерационального использования капитала?

Следующая инфографика “Проклятие небоскребов” от компании EWN Interactive, проводит экскурс в историю шести различных вершин, достигнутых рынками за последние 100 лет, и последующими за ними крахов.

( Читать дальше )

Как долго рынок может расти без коррекции?

- 28 января 2017, 11:23

- |

Как результат, некоторые трейдеры уже стали забывать, что такое 5%-я коррекция, не говоря уж о 20%-м откате, который, как считается, знаменует собой переход рынка в «медвежью» фазу. Но как долго может продолжаться такой бескоррекционный подъем рынка?

Пролить свет на этот вопрос попытались аналитики InvesTech Research. Они проанализировали все «бычьи» периоды американского фондового рынка с 1932 г. и выяснили, что в среднем в ходе «бычьих» рынков 5%-е коррекции происходили раз в семь месяцев. Если не обращать внимание тот факт, что текущий «бычий» длится в два раза дольше, чем это происходило в прошлом, а 20%-й просадки не наблюдалось с финансового кризиса, то он в целом укладывается в описанную выше

картину. Во всяком случае это было верно до недавнего времени. Как видно на графике ниже, с момента прохождения индексом S&P 500 нижней точки последней коррекции прошло 11.2 месяца. И это, считают в InvesTech, говорит о тот, что «как минимум 5%-я коррекция на рынке давно назрела»

( Читать дальше )

«Большой, жирный, ужасный пузырь»

- 27 января 2017, 07:05

- |

В среду фондовый рынок США обновил исторические максимумы. Звучит впечатляюще. Сам Дональд Трамп назвал это событие «прекрасным».

Однако не все так просто, как может показаться. Давайте вспомним более ранние слова новоизбранного американского президента. Еще в сентябре Трамп назвал фондовый рынок США «большим, жирным, ужасным пузырем», который обрушиться при повышении ставок ФРС.

Звучит угрожающе. Давайте рассмотрим некоторые факторы поподробнее. Во что стоит верить?

Ликвидность, которую в последние годы накачивала ФРС. С 2008 года денежная база США взлетела на 400%, превысив $4 трлн. Примечательно, что с момента основания Федрезерва в 1913 году показателю потребовалось 100 лет, чтобы достичь $1 трлн.

Большая часть денежных средств направилась не в реальную экономику, а в финансовую систему, подогрев многие «бумажный» активы, включая акции. Сейчас на фоне некоторого улучшения экономики наблюдаются обратные процессы – ФРС взяла курс на сворачивание монетарных стимулов. Как показывает практика, это фактор не в пользу роста фондового рынка.

( Читать дальше )

Лопнет ли американский пузырь, надутый Трампом? + Несколько шуток:)

- 26 января 2017, 20:48

- |

Американские фондовые рынки снова настроены на повышение, а индекс Dow держится значительно выше уровня 20000 на оптимизме относительно политики президента Дональда Трампа, которая будет способствовать экономическому росту.

Во вторник Трамп подписал два указа, позволяющих ускорить строительство вызывающих споры нефтепроводов Keystone XL и Dakota Access, отказываясь от мер администрации Обамы по защите окружающей среды в пользу расширения энергетической инфраструктуры.

Он также подписал постановления, которые отменяют некоторые регуляторные акты и предписания по защите окружающей среды, чтобы ускорить одобрение инфраструктурных проектов.

Трампу был предоставлен высокий кредит доверия. Его победа на президентских выборах стала основным катализатором впечатляющего роста индекса Dow Jones на 10%. Некоторые аналитики называют это «эффектом Трампа», поскольку инвесторы приветствовали его обещания снизить налоги, повысить расходы на инфраструктурные проекты и дерегулировать экономику.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал