SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

пузырь

На тему процветающей китайской экономики и отсутствия в ней пузырей

- 19 октября 2011, 00:30

- |

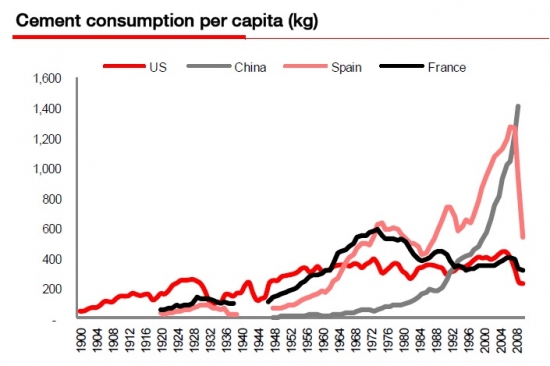

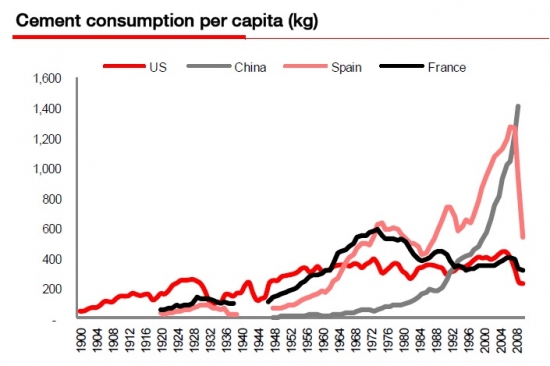

Потребление цемента на душу населения:

Испания уже близка к финишу, но 2 трлн ойро должны оттянуть конец. Китай будет спасать себя сам, на что будет не менее интересно посмотреть.

Испания уже близка к финишу, но 2 трлн ойро должны оттянуть конец. Китай будет спасать себя сам, на что будет не менее интересно посмотреть.

- комментировать

- Комментарии ( 5 )

Нарушение обратной корреляции золота и акций

- 22 сентября 2011, 20:47

- |

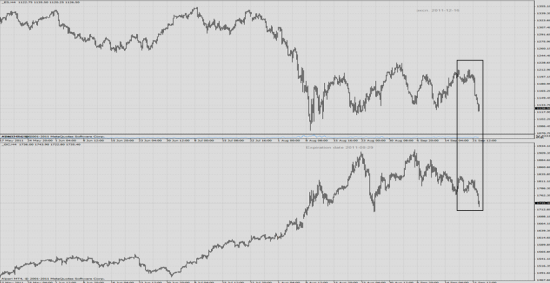

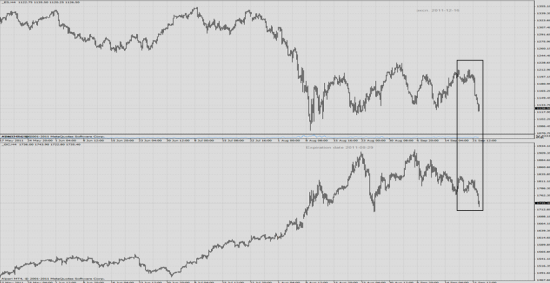

Мифичность золота как защитного актива упоминалась многими и неоднократно. Обычно защитные активы растут при падении акций и наоборот: существует обратная (отрицательная) корреляция цен. Я не хочу сказать, что золото не является защитным активом — это противоречит очевидной действительности. Однако обратная корреляция золота и акций время от времени исчезает. И в последние дни мы можем видеть как раз это явление. Графики sp500 и золотых фьючерсов (4 часа) соответственно: Что это может означать?

Что это может означать?

Временная положительная корреляция золота и акций как таковая не позволяет делать значимых выводов на основе исторических данных, так как она периодически возникала при разных обстоятельствах, так что найти устойчивые закономерности трудно. Но если отвлечься от эмпирики и попытаться понять, почему золото (возможно — временно) перестало выполнять защитную функцию в сегодняшних условиях, то мне прежде всего приходит на ум перекупленность этого актива. Золото в течение нескольких месяцев являлось лидером доходности среди ликвидных активов. П.э. по бОльшей части использовалось не с целью хеджирования экономического и фондового рисков, а как спекулятивный инструмент. Таким образом сегодняшняя корреляция золота и акций, скорее всего, обусловлена избытком на рынке золота длинных спекулятивных позиций: когда эти позиции закрываются спрос инвесторов, хеджерующих экономические риски, не может создать достаточную ликвидность для спекулятивного предложения.

Опять же помня о долгосрочной перекупленности золота предполагаю что падение цены создает риск того, что спекулятивные позиции продолжат ликвидироваться, а это в свою очередь приведет на рынок медведей.

Что это может означать?

Что это может означать?Временная положительная корреляция золота и акций как таковая не позволяет делать значимых выводов на основе исторических данных, так как она периодически возникала при разных обстоятельствах, так что найти устойчивые закономерности трудно. Но если отвлечься от эмпирики и попытаться понять, почему золото (возможно — временно) перестало выполнять защитную функцию в сегодняшних условиях, то мне прежде всего приходит на ум перекупленность этого актива. Золото в течение нескольких месяцев являлось лидером доходности среди ликвидных активов. П.э. по бОльшей части использовалось не с целью хеджирования экономического и фондового рисков, а как спекулятивный инструмент. Таким образом сегодняшняя корреляция золота и акций, скорее всего, обусловлена избытком на рынке золота длинных спекулятивных позиций: когда эти позиции закрываются спрос инвесторов, хеджерующих экономические риски, не может создать достаточную ликвидность для спекулятивного предложения.

Опять же помня о долгосрочной перекупленности золота предполагаю что падение цены создает риск того, что спекулятивные позиции продолжат ликвидироваться, а это в свою очередь приведет на рынок медведей.

Существенные признаки рыночного пузыря

- 14 сентября 2011, 11:14

- |

1. Существуют адекватные фундаментальные причины для роста цены актива: тюльпаны действительно являются очень красивыми цветами, которые хочет видеть в своем саду каждый мало-мальски порядочный бюргер; многие доткомы действительно являются очень прибыльными компаниями, а интернет изменит(ил) мир; серебро действительно используется в промышлености все больше и больше.

2. Текущая цена на актив отражает фундаментальные факторы гипертрофированным образом, так что существует значительный разрыв между настоящей и фундаментально-обоснованной («справедливой») ценой: бюргеры сомневаются, стоит ли закапывать в землю то, что лучше хранить в сейфе; даже при сохранении существующих темпов роста выручки нужны десятилетия и столетия, чтобы окупить акции с k цена/прибыль равным 500; хотя серебро действительно востребовано современной промышленностью, высокие цены на него значительно снижают рентабельность его использования в производстве.

3. Скопление спекулянтов на длинной стороне в течение длительного периода времени, так что совокупная спекулятивная позиция показывает значительную бумажную прибыль. Как бычий тренд, так и его фундаментальные причины хорошо осознаны большинством спекулянтов, они уже длительное время эксплуатируют бычий тренд и получают прибыль (главным образом – бумажную).

4. Доходность актива постепенно возрастает несколькими последовательными волнами, так что долгосрочный тренд принимает форму параболы. Поскольку по мере созревания пузыря уверенность спекулянтов в росте, а так же их жадность увеличиваются, кривая спекулятивного спроса стремится к вертикали. См. рисунки в конце

Прошу мнения, дополнения, критику.

2. Текущая цена на актив отражает фундаментальные факторы гипертрофированным образом, так что существует значительный разрыв между настоящей и фундаментально-обоснованной («справедливой») ценой: бюргеры сомневаются, стоит ли закапывать в землю то, что лучше хранить в сейфе; даже при сохранении существующих темпов роста выручки нужны десятилетия и столетия, чтобы окупить акции с k цена/прибыль равным 500; хотя серебро действительно востребовано современной промышленностью, высокие цены на него значительно снижают рентабельность его использования в производстве.

3. Скопление спекулянтов на длинной стороне в течение длительного периода времени, так что совокупная спекулятивная позиция показывает значительную бумажную прибыль. Как бычий тренд, так и его фундаментальные причины хорошо осознаны большинством спекулянтов, они уже длительное время эксплуатируют бычий тренд и получают прибыль (главным образом – бумажную).

4. Доходность актива постепенно возрастает несколькими последовательными волнами, так что долгосрочный тренд принимает форму параболы. Поскольку по мере созревания пузыря уверенность спекулянтов в росте, а так же их жадность увеличиваются, кривая спекулятивного спроса стремится к вертикали. См. рисунки в конце

Прошу мнения, дополнения, критику.

Сделайте прививку от золотой лихорадки (перепост статьи Артема Ейскова)

- 13 сентября 2011, 13:00

- |

Не могу не перепостить статью Артема Ейскова на banki.ru (выделение жирным шрифтом — мое):

Снижение ставки или — тем более — полный отказ от любого налога не может не радовать. Налоги — зло, и вовсе не столь необходимое, как кажется обывателям с промытыми государством мозгами. Поэтому планы Минфина России, согласно которым в обозримом будущем операции с физическим золотом (слитками) будут освобождены от НДС, можно только приветствовать. Однако слишком радоваться гражданам не стоит: ввязавшиеся в доступные золотые спекуляции «инвесторы» могут потерять кучу денег на ровном месте.

Приобретая бытовые товары, вы покупаете приносимые ими блага. Машина позволяет быстрее добираться из точки А в точку Б (это не про Москву), электрический чайник удобнее обычного, вкусная еда делает жизнь намного приятнее. Покупая финансовые инструменты, вы покупаете часть бизнеса (в случае акций) или часть будущей выручки (облигации).

( Читать дальше )

Снижение ставки или — тем более — полный отказ от любого налога не может не радовать. Налоги — зло, и вовсе не столь необходимое, как кажется обывателям с промытыми государством мозгами. Поэтому планы Минфина России, согласно которым в обозримом будущем операции с физическим золотом (слитками) будут освобождены от НДС, можно только приветствовать. Однако слишком радоваться гражданам не стоит: ввязавшиеся в доступные золотые спекуляции «инвесторы» могут потерять кучу денег на ровном месте.

Приобретая бытовые товары, вы покупаете приносимые ими блага. Машина позволяет быстрее добираться из точки А в точку Б (это не про Москву), электрический чайник удобнее обычного, вкусная еда делает жизнь намного приятнее. Покупая финансовые инструменты, вы покупаете часть бизнеса (в случае акций) или часть будущей выручки (облигации).

( Читать дальше )

золото: пузырь еще даже не начали надувать

- 21 августа 2011, 23:52

- |

посмотрел как растет золото

потенциал еще колосальный

пример пузыря по серебру

s48.radikal.ru/i122/1108/21/7fba8c61a802.png

золото сейчас

s57.radikal.ru/i158/1108/8d/1a0f2f4fa167.png

как видите потенциал еще есть

потенциал еще колосальный

пример пузыря по серебру

s48.radikal.ru/i122/1108/21/7fba8c61a802.png

золото сейчас

s57.radikal.ru/i158/1108/8d/1a0f2f4fa167.png

как видите потенциал еще есть

А где возможны пузыри в российской экономике?

- 19 августа 2011, 21:27

- |

Читаю книгу, и вижу там смелое утверждение:

«Процесс развития рыночной экономики — это череда надувания и лопания пузырей. Каждое лопание пузыря возвращает рынок и экономику на долгосрочный плавно-восходящий тренд. При сегодняшней структуре российской экономики надувать пузыри просто не на чем. Все, что имело хоть какой-то потенциал роста — сырье, недвижимость, потребительское кредитование — уже надулось лопнуло.»

//Юрий Чеботарев, «Охота на прибыль фондового рынка» (John-trade, спасибо за книжку!)//

Что я думаю по этому поводу?

Сама по себе российская экономика представляет собой пузырь, который год от года все больше. Почему? Сырьевая зависимость усиливается, диверсификация экономики снижается. Лично мне очевидно, что пузырь российской экономики растет ровно столько, сколько растет уровень безубыточности российского бюджета (т.е. минимальная цена на нефть), пока растет импорт, пока растет уровень корпоративного долга перед западными банками. Очевидно, что пока нефть и эти индикаторы растут синхронно, проблем нет. Но рано или поздно и импорт и точка безубыточности российской экономики глубоко и надолго залезут вперед роста цен на нефть. И вот тогда-то наш пузырек и сдуется.

Я думаю, что в этой связи, не имеет смысла говорить, что и на рынке недвижимости и в потребсекторе и в секторе кредитования — везде пузыри.

«Процесс развития рыночной экономики — это череда надувания и лопания пузырей. Каждое лопание пузыря возвращает рынок и экономику на долгосрочный плавно-восходящий тренд. При сегодняшней структуре российской экономики надувать пузыри просто не на чем. Все, что имело хоть какой-то потенциал роста — сырье, недвижимость, потребительское кредитование — уже надулось лопнуло.»

//Юрий Чеботарев, «Охота на прибыль фондового рынка» (John-trade, спасибо за книжку!)//

Что я думаю по этому поводу?

Сама по себе российская экономика представляет собой пузырь, который год от года все больше. Почему? Сырьевая зависимость усиливается, диверсификация экономики снижается. Лично мне очевидно, что пузырь российской экономики растет ровно столько, сколько растет уровень безубыточности российского бюджета (т.е. минимальная цена на нефть), пока растет импорт, пока растет уровень корпоративного долга перед западными банками. Очевидно, что пока нефть и эти индикаторы растут синхронно, проблем нет. Но рано или поздно и импорт и точка безубыточности российской экономики глубоко и надолго залезут вперед роста цен на нефть. И вот тогда-то наш пузырек и сдуется.

Я думаю, что в этой связи, не имеет смысла говорить, что и на рынке недвижимости и в потребсекторе и в секторе кредитования — везде пузыри.

Фондовые рынки сдулись, на очереди - AUDUSD

- 16 августа 2011, 12:35

- |

На прошлой неделе на индексах многих фондовых рынков лопнул пузырь. Крах состоялся в Америке (Доу, SnP), в Европе (FTSE, DAX, CAC и другие), на некоторых рынках Латинской Америки, в Австралии, и на некоторых рынках Азии. Таким образом, в этом сегменте финансового рынка лопнули все обнаруженные пузыри. Вот почему полезно применять методы анализа пузырей и моделирования рыночных крахов. Такой анализ, во-первых, позволяет покупателю с большой степенью надежности отличить тренд от пузыря, во-вторых, выйти из рынка около его вершины, в-третьих, сработать на его обвале. Ранее мы говорили, что пузырь проходит через 4 стадии: 1. процесс надувания (спекулятивные тенденции начинают доминировать над фундаментальными основами). 2. система становится неустойчивой, т. е. повышается чувствительность к внешним факторам. В районе tc как правило наблюдается разладка 3. система терпит крах 4. «Супертрейдер» рассыпается на части. В это время обычно наблюдается посткраховый отскок на 40-50 % от падения (этот процесс сейчас и происходит на вышеперечисленных индексах фондовых рынков). В предыдущих материалах я обращал внимание еще на один пузырь, который подходит к своей кульминации – в австралийском долларе. В начале августа состоялась разладка ценового ряда в паре AUD/USD. В настоящее время на данном активе повышается чувствительность к внешним факторам. С учетом уже состоявшейся разладки ряда, а также с приближением tc, можно делать вывод о том, что вероятность внезапного начала краха в паре достаточно высока.

Золотой праздник жизни

- 09 августа 2011, 09:48

- |

Летом прошлого года Дж.Сорос сказал, что сделал инвестиции в золото и предупредил, что на этом рынке зреет пузырь. На сегодняшний день пузырь надулся еще сильнее. Но тот ли это пузырь, в который можно инвестировать? Сорос молчит, а Голдман Сакс считают – да!

Доходность золота только за последние две недели составила 9%. При доходности 10-летних трежариз 2,5% годовых. Кривая спекулятивного спроса сильно приблизилась к вертикали.

По этому поводу приходит на ум высказывание Дж.Бендера из «Магов фондового рынка»: Рынок, движущийся за счет притока денег, может быть подвержен небольшим коррекциям, однако вслед за их окончанием он должен немедленно подниматься к новым высотам, привлекая новые деньги. В противном случае денежный поток высохнет, и рынок рухнет. Поэтому рынки такого рода либо имеют растущий тренд, либо резко падают.

Я думаю, что в ближайшее время золото либо должно показать еще большую доходность, либо золотой пузырь должен лопнуть.

Доходность золота только за последние две недели составила 9%. При доходности 10-летних трежариз 2,5% годовых. Кривая спекулятивного спроса сильно приблизилась к вертикали.

По этому поводу приходит на ум высказывание Дж.Бендера из «Магов фондового рынка»: Рынок, движущийся за счет притока денег, может быть подвержен небольшим коррекциям, однако вслед за их окончанием он должен немедленно подниматься к новым высотам, привлекая новые деньги. В противном случае денежный поток высохнет, и рынок рухнет. Поэтому рынки такого рода либо имеют растущий тренд, либо резко падают.

Я думаю, что в ближайшее время золото либо должно показать еще большую доходность, либо золотой пузырь должен лопнуть.

Процесс сдувания пузыря набирает обороты...

- 05 августа 2011, 13:24

- |

Мировые фондовые рынки попали под сильнейшее давление. С позиции теханализа мы наблюдаем коррекцию после многомесячного роста (а возможно и разворот). Однако, механизмы, применяемые для исследования пузырей и последующих крахов четко указывали на то, что рост фондового рынка за последний год являлся пузырем, а не трендом. (см. ранние посты в моем блоге, там я предположил, что на Доу надулся очередной пузырь).

Похоже, что в настоящее время мы наблюдаем кульминацию пузыря — крах фондового рынка. Именно крах, а не начало нисходящего тренда (!).

Крах, как правило, наблюдается в течение нескольких дней в виде аномально резкого, порой безпричинного (с позици ФА) снижения цены. Затем состоится отскок вверх, и затухание цены в течение последующего месяца.

На валютном рынке под серьезным давлением окажутся австралийский и новозеландский доллары.

Похоже, что в настоящее время мы наблюдаем кульминацию пузыря — крах фондового рынка. Именно крах, а не начало нисходящего тренда (!).

Крах, как правило, наблюдается в течение нескольких дней в виде аномально резкого, порой безпричинного (с позици ФА) снижения цены. Затем состоится отскок вверх, и затухание цены в течение последующего месяца.

На валютном рынке под серьезным давлением окажутся австралийский и новозеландский доллары.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал