ребалансировка портфеля

Коррекция на рынке акций компаний с малой капитализацией. Является ли это индикатором?

- 04 апреля 2025, 13:39

- |

✅ Если рынок не прав, см. п. 1

Правда ли, что small cap падают в начале медвежьего рынка? Почему при этом не падает S&P 500? Может быть, кто-то знает больше, чем мы?

Что это за компании – small cap? Как их определить? Все просто: это компании, чья рыночная капитализация ниже средневзвешенной рыночной капитализации. Фактически, это Russell 2000. А S&P 500 – акции big cap (или large cap).

Да, мы наблюдали последнее время снижение Russell 2000, и обычно он падает сильнее и дольше, чем S&P 500.

🙈 S&P 500 закрылся на уровне 5,396.52, потеряв $2.9 трлн капитализации за сутки. Последний раз ниже 5400 индекс торговался в августе 2024.

🙈 У смолкэпов дела еще хуже: Russell 2000 “укатился” на уровень апреля 2022 года.

Liberation Day удался, как считаете? Является ли это сигналом начала медвежьих настроений? Не говорит ли это о начале рецессии, есть ли вообще сейчас риск рецессии?

С одной стороны, логично, что компании с малой капитализацией чувствительнее к проблемам экономики. Также они цикличнее и сильнее зависят от банков. Но если посмотреть, как они вели себя в прошлом, то все остальные коррекции были одинаковы, и это нормально.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Ребалансировка портфеля - избавился от 8-ми акций, которые мне больше не интересны!

- 16 января 2025, 09:27

- |

2 дня назад я провел свою первую за 5 лет инвестирования ребалансировку портфеля и удалил из него сразу 8 эмитентов, чьи акции не показывают роста котировок и у них есть проблемы с дивидендами. Одним словом, они потеряли для меня свою инвестиционную привлекательность!

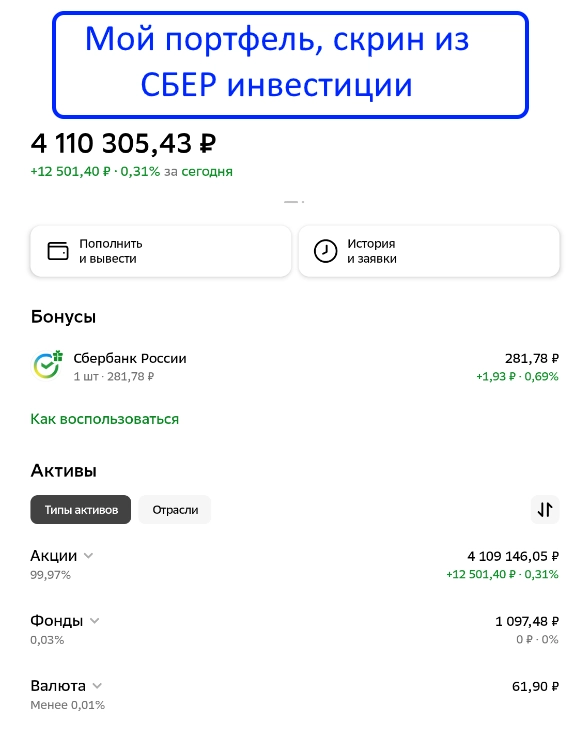

Мой портфель

В составе моего портфеля много эмитентов, до ребалансировки я инвестировал сразу в 37 российских компаний:

( Читать дальше )

Cначала необходимо снизить темпы инфляции, а потом продолжить развивать льготную ипотеку

- 26 октября 2024, 14:20

- |

Вице-премьер Марат Хуснуллин четко дал понять, что ипотеку с господдержкой не будут развивать до охлаждения инфляции. Выступая на Московском международном жилищном конгрессе он отметил, что инфляция в строительстве выше, чем по стране.

Недвижимость имеет много очевидных плюсов, но главный недостаток у нее низкая ликвидность. За последние полгода цены на «бетон» не растут. В то время, как ставки по вкладам выросли очень сильно.

Льготная ипотека очень сильно подстегивала строительный сектор и цены на квадратные метры росли. Этот класс активов в последние годы был одним из лучших по доходности. Но времена изменились, прибыль нужно/надо вчера/сегодня частично зафиксировать.

А если в портфеле сбережений большая часть или все в недвижимости, то это большой риск. Так же как распределение активов в любом другом только одном классе активов (депозиты, акции, золото и тд.).

Распределяя деньги по всем основным рынкам капитала: долговой (облигации/депозиты), долевой (акции), товарный (золото) и по возможности частично в недвижимость, инвестор не только снижает риски (диверсифицируя их), но и на длинном горизонте увеличивает доходность.

( Читать дальше )

КИТ Финанс брокер: ребалансировка модельного портфеля

- 06 июня 2024, 12:58

- |

❗️❗️Внеплановая ребалансировка модельного портфеля

Снижение рынка позволило открыть идеи в некоторых бумагах или увеличить долю по интересным ценам.

Изменения в составе:

❌Снизили доли:

— LQDT до 4%

— в облигациях Роснефть, 001P-04 до 2%

— в облигациях Полюс, ПБО-01 до 2%

— в облигациях СИБУР Холдинг, БО-03 до 2%

✔️Включили новых эмитентов/увеличили доли:

▫️АФК Система #AFKS — увеличили долю до 3,5%.

▫️Софтлайн #SOFL — новая бумага с долей 3%.

▫️ГМК Норникель #GMKN — новая бумага с долей 3%.

▫️ММК #MAGN — новая бумага с долей 3%.

▫️ТКС #TCSG — новая бумага с долей 3%.

▫️ОФЗ 26238 — новая бумага с долей 3%. Считаем, что в их котировках уже заложено повышение ставки ЦБ РФ на 2%.

______________________

📌Подробнее в виде диаграмм с фокусом на потенциальную доходность на сайте

📌В мобильном приложении Кит Инвестиции — вкладка Витрина — Аналитика

📌В ТГ канале

И снова о курсе доллара

- 24 апреля 2024, 12:31

- |

Вчерашний пост вызвал дискуссии и много вопросов в личку. Друзья, пишите в чате, не стесняйтесь, даже если ваши вопросы по макроэкономике вам кажутся “не умными”. Поверьте, людей, которые разбираются в макро — единицы и то их мнение может быть очень и очень спорно. Мир меняется и меняются правила.

На самом деле вчера я писал про рубль, а не про доллар. А вопросы, в основном, про доллар. Постараюсь ответить здесь сразу всем.

Да, когда доллар падает к другим валютам (есть такой “Индекс доллара США”, показывает отношение доллара США к корзине из основных валют DXY) — это импорт инфляции из США. Сильный же доллар для нас и для БРИКС, и не только БРИКС, для всей Азии — это проблема.

Я вспоминаю валютный кризис в Азии в 1997 году, когда люди прыгали из окон своих высоких офисов, но сейчас совсем другая ситуация. Тогда это было проблемой из-за долгов, номинированных в долларах. Во всех странах была привязка своей валюты к доллару (валютный коридор), а на поддержку этого коридора тратили резервы страны.

( Читать дальше )

Весеннее обновление Что продал что купил почему Мосбиржа МТС ММК СевСталь Сургут преф Сильные тренды

- 27 марта 2024, 18:32

- |

Друзья,

в этом видео

про то, какие ребалансировки делал в этом году в своих портфелях и почему.

Стараюсь держать акции, у которых и фундамент сильный, и тренд.

В этом году участники рынка перестали обращать внимание на незакрытые дивидендные гэпы (Роснефть, Газпромнефть, Совкомфлот и многие другие акции).

В этом году некоторые акции, которые были лидерами роста в 2023г.,

стали хуже рынка, поэтому пришлось продать

Совкомфлот (заработал за год 150%, но месяц назад пришлось продать),

Газпромнефть

Роснефть.

Докупал в этом году

Мосбиржу

СевСталь

ММК

НЛМК

Сургутнефтегаз пр.

Рассказываю, какие акции в портфеле и почему.

Логика принятия решений.

ИДЕИ.

Среднесрочно, лучшими считаю

Нефтянка (Лукойл, Сургут преф, Башнефть пр.)

Финансы (Сбер, БСП, Мосбиржа)

Металлургия и другие сектора (рассказываю в ролике, слушайте).

ММК: может пройти путь, который уже прошла СевСталь (урегулировать претензии ФАС о завышении цен в 2021г. и начать платить дивиденды), на этом может быть рост.

( Читать дальше )

👨💻Ребалансировка инвестиционного портфеля

- 12 марта 2024, 15:09

- |

Этим термином обозначают процесс изменения состава портфеля.

На основе текущей цены, новостей и прогнозов аналитиков, часть акций продается, а какие то новые закупаются.

Чем чаще вы пересматриваете свой портфель, тем лучше, единственным исключением тут могут быть долгосрочные стратегии рассчитанные на покупку и удержание акций в течение года или более. Но даже в этом случае желательно хотя бы раз в несколько месяцев просматривать свежие прогнозы аналитиков и важные новости.

Стоит так же упомянуть, что чем чаще пересматривается портфель, тем выше будет его потенциальная годовая доходность, при грамотном управлении 💰💰💰

А как часто это делаете вы? 🧐

На случай падения акций: как защитить свой портфель

- 11 марта 2024, 16:07

- |

Российские индексы обновили годовые максимумы. За целый год уже +55% с учётом дивидендов. Но дальнейший рост не гарантирован. Разберём способы защиты на случай, если инвестор опасается разворота рынка вниз.

1. Продать слабые акции

Это классическая стратегия хедж-фондов. Их успех во многом связан с тем, что они имеют в портфелях и длинные (лонг), и короткие (шорт) позиции, а значит, готовы как к росту, так и к падению рынка.

Сильные акции, чаще всего из числа голубых фишек, на подъёме рынка растут с опережением. А слабые, обычно аутсайдеры сезонов отчётов, — падают быстрее, когда индексы разворачиваются вниз.

Примеры кандидатов на шорт:

- РУСАЛ. -20% за полгода, недостаточно драйверов.

- Сегежа. -40% с августа, высокий долг и стоимость его обслуживания.

- ФСК-Россети. -10% за полгода, преобладает негатив.

2. Ребалансировать портфель

Ещё одна стратегия управления портфелем, проверенная временем: заранее сокращать долю наиболее перегретых в моменте акций и докупать отстающие с прицелом на то, что они будут догонять.

( Читать дальше )

Плановая перебалансировка портфеля

- 06 марта 2024, 11:21

- |

При этом зафиксировано прибыли 81793 р. и заведено в бумаги дополнительно 226586 р.:

Всем успехов в торгах

в новой реальности

Ребалансировка инвестиционного портфеля: Ключ к Финансовому Успеху

- 07 ноября 2023, 01:09

- |

Ребалансировка инвестиционного портфеля — это мощный инструмент, который помогает инвесторам добиваться устойчивого роста капитала и минимизировать риски. В сегодняшней статье мы расскажем вам о важности ребалансировки портфеля, как это сделать и почему она может быть ключом к вашей финансовой успешности.

Почему ребалансировка так важна?

Инвестиционный портфель — это набор различных активов, таких как акции, облигации, недвижимость и другие инвестиции. Со временем стоимость этих активов может изменяться из-за различных факторов, таких как изменения на рынке, экономические события и т. д. Эти изменения могут привести к дисбалансу в вашем портфеле, что может увеличить риски и снизить доходность.

Ребалансировка портфеля — это процесс приведения веса каждого актива в портфеле к желаемым целевым значениям. Это позволяет сохранить сбалансированность портфеля и поддерживать желаемое соотношение риска и доходности.

Как ребалансировать инвестиционный портфель?

Ребалансировка портфеля — это несложный процесс, но требующий внимательности и планирования. Вот шаги, которые помогут вам реализовать его успешно:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал