рецессия

Большинство лебедей белые

- 07 августа 2021, 10:39

- |

Рецессия как видно из графика — исключение.Причина, по которой инвестирование на основе исключений сейчас в моде - Василий Олейник ) Текущая вероятность рецессии в США 0.62%. Если ваши ожидания уходят от того что происходит в среднем, к тому что случается редко, это не очень хорошо для счета)

А вы ждете краха?

- комментировать

- ★2

- Комментарии ( 12 )

Долговой рынок сигнализирует о рецессии

- 18 июня 2021, 20:44

- |

Американские бонды

( Читать дальше )

Отличия в динамике ВВП в кризис 2008 и сейчас. Что нужно знать о развитии событ

- 04 июня 2021, 14:08

- |

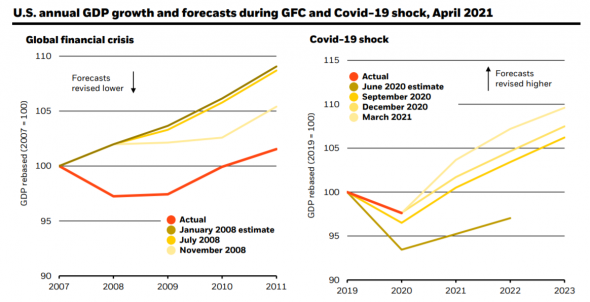

Разные типы кризисов приводят к разным последствиям. Кризис 2008 года был гораздо суровее для экономики с точки зрения длительности последствий, чем кризис ковида. Главное отличие в том, что предыдущий кризис был кризисом структурным, а нынешний – это шоковый кризис. И скорость выхода из таких типов кризиса тоже разная.

Ниже на графике видно отличие между этими двумя типами кризисов. Во время 2008 года прогнозы на будущие периоды только ухудшались, а фактические значения оказывались еще хуже. Последнее же время мы видим обратную ситуацию – прогнозы улучшаются, а фактические значения оказываются лучше ожиданий.

Но надо понимать то, что чем больше позитива мы видим в текущий момент, тем меньше запаса для улучшений остается, а значит, рынки будет все сложнее и сложнее «удивлять».

Подписывайтесь на мой Telegram, чтобы не пропустить свежие публикации: https://t.me/veneracapital

Японии грозит возвращение в рецессию

- 18 мая 2021, 11:09

- |

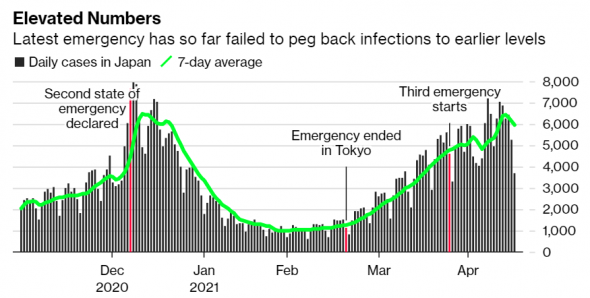

Слабая программа вакцинации, снижение капиталоемких инвестиций и падение потребительских расходов грозятся вернуть Японию в рецессию, для признания которой необходима отрицательная динамика два квартала подряд. Проведение Олимпиады снова под угрозой.

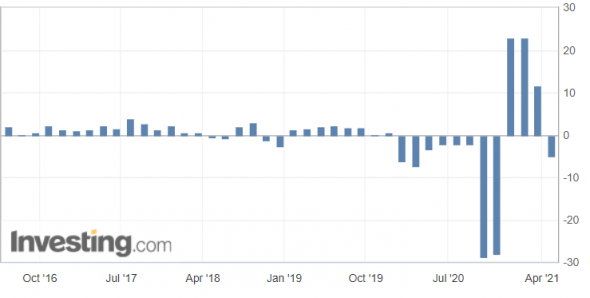

ВВП Японии сократился в первом квартале на 5,1% при ожидании в 4,5%.

ВВП Японии, % (г/г)

Правительству пришлось пойти на ужесточение ограничений и закрыть питейные заведения в ряде префектур, но в целом блокировки в стране проходят намного мягче, чем в Европе. До последнего это считалось благом для экономики, поскольку не оказывало разрушительного эффекта. Но сейчас возобновляется рост числа заболеваний, что подрывает не только потребительские расходы, но и ставит под угрозу проведение Олимпиады в текущем году.

( Читать дальше )

Новый бычий суперцикл Нефти + покупка ETF Rus +300%

- 15 марта 2021, 14:07

- |

Информация из видео: Смотреть

0:01 Что в обзоре.

1:20 История бизнес цикла, почему они происходят.

6:00 Почему не ждем рецессию.

7:05 Инфляция в товарах.

7:45 Почему падает доллар.

8:47 Золото к CRB & Медь к Золоту, что нам говорит.

9:35 Почему мы выбираем рынок нефти.

10:05 Как мы заработали +106% на Акции из нефтяного сектора.

11:36 Инвестиции в нефтегазовый сектор.

13:40 Спреды в нефти.

14:45 Почему мы покупаем ETF с 3х плечем.

Читай нас на Telegram: https://t.me/birzhevik_info

Чат Трейдеров https://birzhevik.info/signalstock

Падения акций не избежать! Как при росте ставок, так и при их снижении. Разбираем аналитику.

- 14 марта 2021, 12:13

- |

Последняя коррекция фондового рынка была вызвана ростом ставок на долговом рынке. Но сейчас, по мнению многих аналитиков, рынок акций находится в цугцванге, и любое изменение процентных ставок приведет к его снижению. Причем не только их рост, но и их снижение.

На чем основано такое мнение и на сколько оно справедливо разбираем в этом видео.

( Читать дальше )

Начались первые признаки обвала рынков

- 05 марта 2021, 13:38

- |

Процентные ставки продолжают расти, и Уолл-Стрит продолжает трястись из-за этого.

Доходность 10-летних казначейских облигаций снова поднялась выше 1,50% в четверг, подталкиваемая комментариями председателя Федеральной резервной системы, и это помогло отправить акции на Уолл-Стрит на еще один спад.

Скорость роста доходности заставила инвесторов пересмотреть свою оценку акций, облигаций и любых других инвестиций. И немедленным решением было продать их по более низким ценам, особенно самые популярные инвестиции прошлого года.

( Читать дальше )

Как инвестору уберечься от надвигающегося цунами

- 24 февраля 2021, 08:30

- |

Возможно, уже во второй половине 2021 года мы увидим инфляцию на рынке США, что потянет за собой много интересных событий. Давайте разберемся как может развиваться ситуация.

Судя по всему, ближе к лету карантинные меры в США и Европе начнут ослабевать, люди выйдут на работу и станут активнее тратить деньги на кино, рестораны, путешествия т.е. деньги пойдут в реальные сектора экономики. Инфляция начнет разгонятся и к концу 21го или началу 22го на радарах ФРС замигает красный огонек.

Как неоднократно нам говорили представители ФРС, их не смущает рост собственного баланса, для них таргет это инфляция. Как только инфляция станет угрожать экономики США мы услышим сначала общие, а потом все более конкретные формулировки о том, что выкуп активов на баланс ФРС надо прекращать. На самом деле даже робких высказываний на этот счет хватит, чтобы поднять волну на фондовых рынках всего мира. В цунами ее превратят сами участники рынков.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал