SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

российские акции

Ежедневный обзор рынка российских акций на 13 декабря 2016г.

- 13 декабря 2016, 08:58

- |

Доброе утро коллеги!!! Рынок не перестает преподносить нам сюрпризы, иногда приятные, а иногда и не очень… Сегодняшний день обещает быть спокойным, но будет ли так??

https://youtu.be/8U7v29P1xbo

https://youtu.be/8U7v29P1xbo

- комментировать

- Комментарии ( 0 )

Ежедневный обзор рынка российских акций на 12 декабря 2016г.

- 12 декабря 2016, 08:55

- |

Доброе утро коллеги! Давайте вместе посмотрим что нас ждет на открытии рынка российских акций, немного обсудим результаты встречи ОПЕК в Вене в субботу и, в целом, сформируем для себя некую картину рынка на сегодня.

https://youtu.be/_vqx-NirhIY

https://youtu.be/_vqx-NirhIY

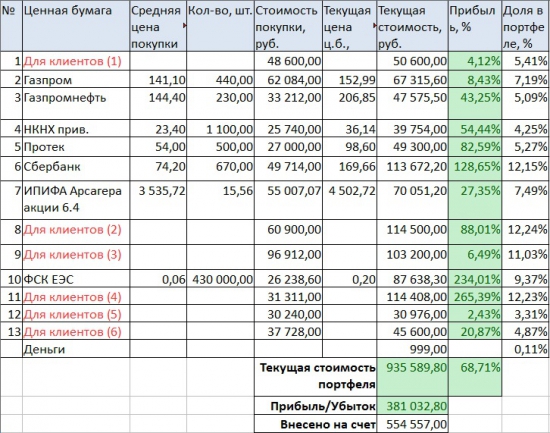

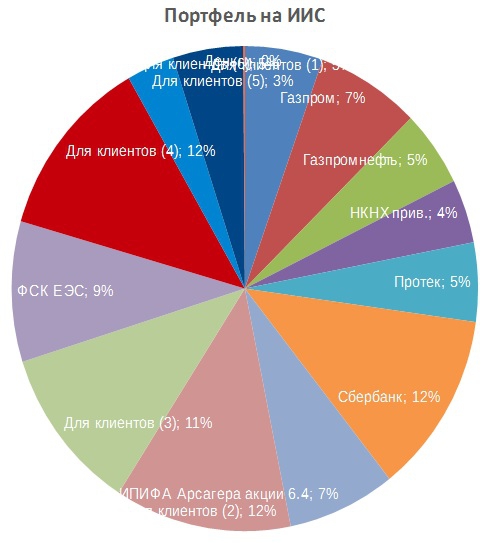

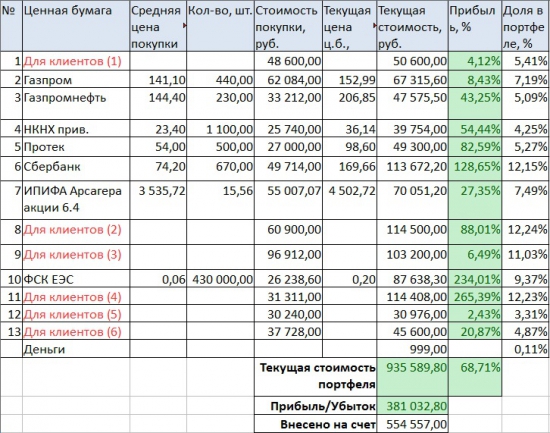

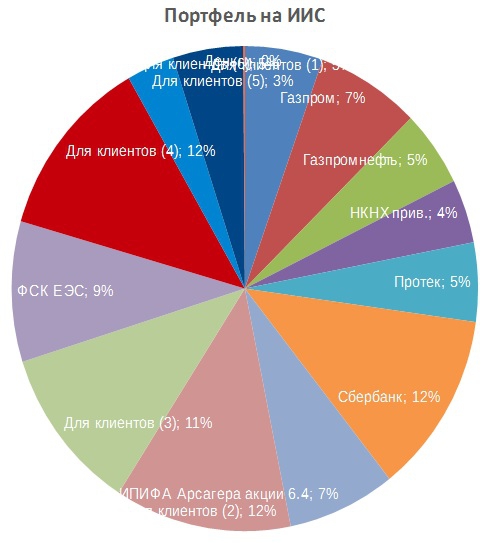

Портфель на ИИС. Декабрь. Концентрация на недооценке

- 09 декабря 2016, 23:29

- |

Рынок растет, а портфель на ИИС — еще быстрее, делает альфу.

Результаты за 1 год и 7 мес. — 68,7%

Продолжают активно расти Сбербанк и ФСК, а также ряд эмитентов в закрытой части портфеля (доступна для моих клиентов).

В этом месяце внес очередные 30 000 руб. Спешу купить недооцененные акции недорого. Рынок стреляет вверх то тут, то там.

Нужно успевать.

Если хотите купить явно недооцененную акцию — это Газпром. Все шансы вырасти в несколько раз в ближайшие годы у него есть.

Распределение эмитентов не равномерное: есть акции с долей в 12%, а есть с долей — 3%. При целевой доле 7-8%.

Но это вызвано ростом цен на акции. Цели по акциям еще не достигнуты, поэтому делать пока с этим ничего не буду.

( Читать дальше )

Результаты за 1 год и 7 мес. — 68,7%

Продолжают активно расти Сбербанк и ФСК, а также ряд эмитентов в закрытой части портфеля (доступна для моих клиентов).

В этом месяце внес очередные 30 000 руб. Спешу купить недооцененные акции недорого. Рынок стреляет вверх то тут, то там.

Нужно успевать.

Если хотите купить явно недооцененную акцию — это Газпром. Все шансы вырасти в несколько раз в ближайшие годы у него есть.

Распределение эмитентов не равномерное: есть акции с долей в 12%, а есть с долей — 3%. При целевой доле 7-8%.

Но это вызвано ростом цен на акции. Цели по акциям еще не достигнуты, поэтому делать пока с этим ничего не буду.

( Читать дальше )

Ежедневный обзор рынка российских акций на 09 декабря 2016г.

- 09 декабря 2016, 09:28

- |

Доброе утро! Сегодня пятница, а это обычно день распродаж на российском рынке акций! Давайте обсудим, будет ли сегодня SALE )))

https://youtu.be/mJ9qXAPvajg

https://youtu.be/mJ9qXAPvajg

Россия - лакомый кусок для инвесторов

- 08 декабря 2016, 14:47

- |

Российские акции находятся на рекордных максимумах, рубль готовится завершить этот год с максимальным за всю историю приростом, а облигации демонстрируют лучшие за три с лишним года показатели. И тем не менее, некоторые инвесторы полагают, что ралли только начинается. «Россия – лакомый кусочек», — считают в RAM Capital, компании, под управлением которой находятся активы с фиксированной доходностью на сумму около 300 млн долларов. «Российские рынки продолжают выглядеть весьма привлекательно на фоне роста цен на нефть и сырья вкупе с дружественной позицией нового президента США в отношении России».

( Читать дальше )

В этом году показатели доходности для инвесторов, вкладывающихся в рублевые активы в рамках стратегии carry trade, составили 27%. При этом, согласно скорректированным с учетом волатильности данным Bloomberg по подразумеваемой доходности, этот показатель может вырасти еще больше. Эксперты UBS AG ожидают, что рубль «гораздо более привлекательным» в рамках стратегии carry trade, чем любая другая валюта Европы, Ближнего Востока и Африки. В этом году рубль укрепился на 16% — максимально со времен развала СССР. Как следствие, акции российских компаний, торгующихся на Лондонской бирже, превзошли ожидания аналитиков, и показали самый стремительный рост с 2009 г.

( Читать дальше )

Ежедневный обзор рынка российских акций на 08 декабря 2016г.

- 08 декабря 2016, 09:08

- |

Доброе утро коллеги! По складывающейся уже традиции предлагаю к просмотру обзор рынка российских акций на 08.12.2016г. Обращаю внимание на то, что обзор был записан 07 декабря вечером, в нем еще нет новостей по Роснефти. Остальные предложения остаются без изменений.

https://www.youtube.com/watch?v=nDq4RWVvhmg

https://www.youtube.com/watch?v=nDq4RWVvhmg

Ежедневный обзор рынка российских акций на 07 декабря 2016г.

- 07 декабря 2016, 08:59

- |

Доброе утро, коллеги! Российский рынок акций вчера в очередной раз показал свою самостоятельность и независимость от внешних факторов и настроений рынка других стран. Предлагаю посмотреть и оценить торговые идеи на день сегодняшний.

https://youtu.be/M2GVI3f506c

https://youtu.be/M2GVI3f506c

Ежедневный обзор рынка российских акций на 01 декабря 2016г.

- 01 декабря 2016, 09:48

- |

Доброе утро коллеги! Поздравляю всех с первым официальным днем зимы!!! Последний день осени я думаю запомнится многим кто торгует на российском рынке, и я предлагаю посмотреть и обсудить что ждать нам от нового торгового дня. Всем профитов))

Обзор рынка российских акций на 01 декабря 2016г. https://www.youtube.com/watch?v=MfQgKob8lyk

Обзор рынка российских акций на 01 декабря 2016г. https://www.youtube.com/watch?v=MfQgKob8lyk

По российским акциям

- 30 ноября 2016, 15:44

- |

Куплю как достигнут следующих уровней:

— Ростелеком от 80 — 82,5

— Мегафон от 520 — 525

— МТС от 155 — 160

Может на память, а может и заработать :)

Я даже понимать ничего не хочу в фондовом рынке России.

1. Что угодно и у кого угодно могут отобрать.

2. Любую компанию могут расчленить и продать по кускам.

3. Любую компанию могут обокрасть, выведя активы.

Варианты еще есть, но думаю, этого сполна хватает,

чтобы оставаться лишь на валютном рынке.

Валюты существуют и худшая из них рубль, именно так.

Под любыми предлогами в разные годы 20 — 21 века,

манипулируя обкрадывался народ Советского Союза и России с помощью рубля.

Это носит системный характер и не изменится в ближайший век.

— Ростелеком от 80 — 82,5

— Мегафон от 520 — 525

— МТС от 155 — 160

Может на память, а может и заработать :)

Я даже понимать ничего не хочу в фондовом рынке России.

1. Что угодно и у кого угодно могут отобрать.

2. Любую компанию могут расчленить и продать по кускам.

3. Любую компанию могут обокрасть, выведя активы.

Варианты еще есть, но думаю, этого сполна хватает,

чтобы оставаться лишь на валютном рынке.

Валюты существуют и худшая из них рубль, именно так.

Под любыми предлогами в разные годы 20 — 21 века,

манипулируя обкрадывался народ Советского Союза и России с помощью рубля.

Это носит системный характер и не изменится в ближайший век.

5 самых сложных дивидендных политик в российских акциях

- 23 ноября 2016, 10:54

- |

Представляем вашему вниманию подборку самых сложных дивидендных политик российских публичных компаний. Эта сложность часто делает прогнозирование и даже простой расчет возможных дивидендов крайне затруднительным и неопределенным. В тоже время, не все из них создают неопределенность, некоторые сложны, потому что менеджмент пытается найти компромисс между устойчивым развитием и максимизацией стоимости компании (пример Мегафона).

Согласно дивидендной политике Газпром выплачивает от 10% прибыли по РСБУ при достижении целевого уровня резервов — от 17,5% до 35% прибыли. Это, однако, ничего не говорит о фактических выплатах. Обычно компания выплачивала в качестве дивидендов 25% чистой прибыли по РСБУ. Размер этой прибыли всегда значительно меньше аналогичного показателя по МСФО, так что акционеры, включая государство, всегда присматривались к последнему показателю.

В 2016 году, когда федеральный бюджет стал особенно нуждаться в дополнительных ресурсах, Газпром заплатил дивидендами 50% прибыли по РСБУ, что, однако, не сильно увеличило дивиденд в абсолютных величинах.

Государство намерено начиная с 2017 года (то есть начиная с дивидендов за 2016 год) получать от Газпрома дивиденды в размере 50% чистой прибыли по МСФО для финансирования растущего дефицита федерального бюджета. Прогнозы прибыли Газпрома, заложенные в текущем трехлетнем бюджете следующие (в скобках возможная величина дивидендов на акцию): 2016: 893 млрд. руб. (~18,8); 2017: 828 млрд. руб. (~17,5); 2018: 837 млрд. руб. (~17,7). Обращаем внимание на то, что данные планы правительства могут быть нарушены по аналогии с 2015 годом. Следует учитывать политический риск.

( Читать дальше )

5 место. Газпром

Согласно дивидендной политике Газпром выплачивает от 10% прибыли по РСБУ при достижении целевого уровня резервов — от 17,5% до 35% прибыли. Это, однако, ничего не говорит о фактических выплатах. Обычно компания выплачивала в качестве дивидендов 25% чистой прибыли по РСБУ. Размер этой прибыли всегда значительно меньше аналогичного показателя по МСФО, так что акционеры, включая государство, всегда присматривались к последнему показателю.В 2016 году, когда федеральный бюджет стал особенно нуждаться в дополнительных ресурсах, Газпром заплатил дивидендами 50% прибыли по РСБУ, что, однако, не сильно увеличило дивиденд в абсолютных величинах.

Государство намерено начиная с 2017 года (то есть начиная с дивидендов за 2016 год) получать от Газпрома дивиденды в размере 50% чистой прибыли по МСФО для финансирования растущего дефицита федерального бюджета. Прогнозы прибыли Газпрома, заложенные в текущем трехлетнем бюджете следующие (в скобках возможная величина дивидендов на акцию): 2016: 893 млрд. руб. (~18,8); 2017: 828 млрд. руб. (~17,5); 2018: 837 млрд. руб. (~17,7). Обращаем внимание на то, что данные планы правительства могут быть нарушены по аналогии с 2015 годом. Следует учитывать политический риск.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал