рынки

БКС дал идею ШОРТИТЬ одну из лучших компаний на Мосбирже!

- 11 февраля 2025, 20:43

- |

Какую и почему? Читайте мою заметку и все узнаете. Обязательно проверьте, есть ли ЭТА компания у вас в портфеле.

Так, начинается интересное. БКС дал идею лонговать ОЗОН, и шортить Хедхантер.

Брокеры начали играть в тактику — пришло понимание, что выручка ХХ при высокой ставке замедлится в 1 и 2 кварталах — я вам расписывал этот сценарий тут: t.me/Vlad_pro_dengi/1484

Самое интересное в этой идее — прогнозные модели БКС, целевая цена по ХХ у них 5 700 (потенциал +62%), по Озон 4 100 (потенциал 12%).

То есть, коллеги предлагаюттактически шортить компанию с потенциалом 62% и покупать компанию с потенциалом 12%🤷♂️

Я сделал выводы из опыта с Роснефтью (когда все продавали в 3 кв. ниже 450, ожидая переоценку отложенных налоговых обязательств) и X5 (когда все хотели купить по 2 500), что оценка важнее тактики. И Роснефть ниже 450, и X5 по 2700-2900 я покупал.

Краткосрочная динамика компаний может быть любой и риски в ХХ тоже есть, при этом я сохраняю свой позитивный взгляд на компанию.

( Читать дальше )

- комментировать

- Комментарии ( 6 )

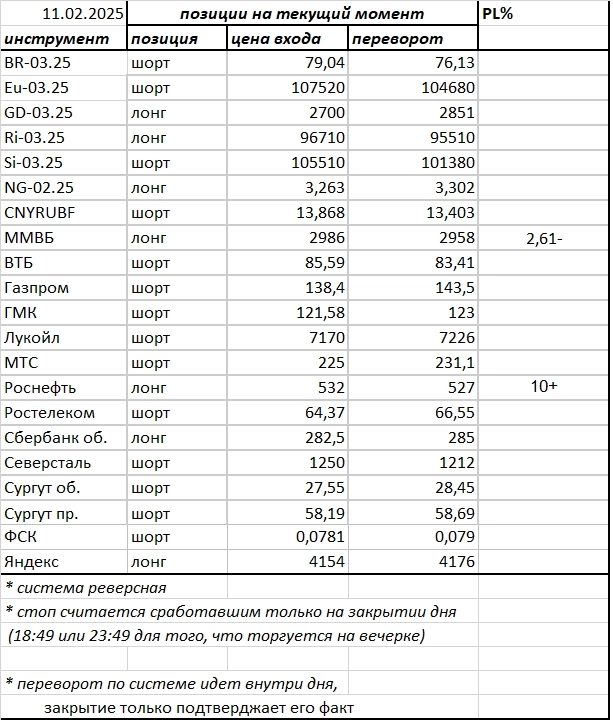

Ситуация на текущий момент

- 11 февраля 2025, 06:59

- |

11.02.2025. Вчера индекс ММВБ закрыл день зелёной свечкой — финальное ключевое сопротивление, верхняя граница контрольной кластерной зоны (на сегодня — 2987), при этом в основную сессию пробитое сопротивление было протестировано сверху, а на вечёрке рынок стёр весь дневной рост, вернувшись ниже 2987 и закрывшись пробоем уровня вниз, что пока не даёт нам завершающий разворотный сигнал вверх. Но если рынок обновит вчерашние хаи и\или закроется выше уровня 2987 - будем ждать продолжения роста с ближайшей целью в виде кластерной зоны 3194-3323 и получим завершающий разворотный сигнал вверх.

Пока подтверждается позитивный волновой сценарий, где мы начали 3 в 3 в 3 волну, где коррекции могут быть минимальны, что стоит иметь в виду.

Частичной отменой сценария будет являться пробой с ретестом нижней границы контрольной кластерной зоны — 2952. В этом случае снижение будет продолжено с ближайшими целями 2982 и 2870.

Из интересного: нефтянка, энергетика и ритейл обновили свои недавние хаи. Нефтянка получила завершающий разворотный сигнал вверх при этом. Остальные сектора изменились незначительно. Индекс РГБИ нарисовал ещё одно «надгробие» -снова не взяв локального сопротивления.

( Читать дальше )

Какие акции покупать в 2025 💵 Обзор Тех-анализ $POSI #POSI 💵 Группа Позитив Прогноз цены на графике

- 10 февраля 2025, 12:34

- |

Позитив может закрыть 2024 год без прибыли! Какая справедливая цена акций?

- 10 февраля 2025, 08:04

- |

❌ Отгрузки 2024 = 25,5 млрд руб. (темпы роста год к году = 0,8%)

• 2023 = 25,3 млрд руб. (рост на 74,4%)

• 2022 = 14,5 млрд руб. (рост на 87,7%)

• 2021 = 7,7 млрд руб. (рост на 24,5%)

Если до 2023 года включительно компания наращивала отгрузки высокими темпами, то в 2024 году этого сделать не удалось.

Плохо то, что компания прогнозировала ранее 40-50 млрд руб. отгрузок, в ноябре снизила этот прогноз до 30-36 млрд руб., а в итоге показала результат на уровне прошлого года! Я надеюсь, что такой результат – сюрприз и для самой компании, потому что мне не хочется думать, что это был сознательный обман.

⚠️ Проблемы:

— поздний запуск нового продукта NGFW

— высокая ключевая ставка, которая сдерживает расходы компаний на кибербезопасность

— конкуренция

— высокая база сравнения (все-таки, проще расти, когда ты меньше)

👀 Главная проблема, на мой взгляд, в том, что Позитив снизил требования к себе в 2024 году, особенно, к контролю издержек. Я вижу, например, как в отчете за 9М резко выросли все виды расходов, как компания потратила 2,3 млрд руб. на отраслевые мероприятия (в Казани и Лужниках).

( Читать дальше )

Ситуация на текущий момент

- 10 февраля 2025, 06:58

- |

ВИДЕОВЕРСИИ СИТУАЦИИ НА ТЕКУЩИЙ МОМЕНТ НА 3 ОСНОВНЫХ ПЛОЩАДКАХ (Youtube, Rutube, VKVideo)

доступны по ссылке

➡️ PRO-канал (https://roman-andreev.ru/pro-channel)

( Читать дальше )

ЮГК показал слабые результаты за 2024 год. Спасает только цена на золото!

- 08 февраля 2025, 12:47

- |

ЮГК вчера представил отчет за 2024 год. Хороший повод поговорить про компанию и качество корпоративного управления.

❌ ЮГК снизил добычу золота до 10,6 тонн в 2024 году

Напомню, что ранее компания прогнозировала рост производства золота на 20-30% в 2024 году к уровню 2023 года. Этого сделать не удалось, так как 1) сдвинулись сроки запуска ГОК Высокое; 2) Ростехнадзор ввел ограничение на добычу на Уральском хабе.

❌ ЮГК прогнозирует добычу золота от 12 до 14,4 тонн в 2025 году.

Привел вам график производства золота ЮГК за последние 5 лет; потенциальное производство в 2025 году – на уровне 2019 года.

Мой прогноз финансовых результатов ЮГК

Выручка 2024 = 74 млрд руб.

Скорректированная прибыль 2024 = 6,8 млрд руб.

Выручка 2025 = 115,9 млрд руб.

Прибыль 2025 = 15,9 млрд руб.

За основу прогноза на 2025 год беру среднее значение из плана компании по производству золота и цену на золото 2 800 $.

📊 Оценка компании

ЮГК оценивается в 27 прибылей 2024 года, в 11 прибылей 2025 года, это дорого.

( Читать дальше )

Ситуация на текущий момент

- 07 февраля 2025, 07:21

- |

07.02.2025. Вчера индекс ММВБ закрыл день ещё одной зелёной свечкой, снова подобравшись к верхней зоне контрольного кластерного сопротивления (на сегодня 2952-2986), однако снова не смог преодолеть важного сопротивления, закрывшись ниже. Из плюсов — мы удержали нижнюю границу кластерной зоны, оттестив её сверху, что пока вселяет надежду на новый штурм ключевого сопротивления сегодня.

Пока движения рынка идут по сверхоптимистичному плану, озвученному ранее, где мы завершили коррекцию в рамках 2 в 3 в 3 с лоёв прошлого года и начинаем 3 в 3 в 3. Сигналом к подтверждению этого сценария будет пробой (желательно, с ретестом, но если рост пойдёт резкий, то теста может и не быть) верхней границы контрольной кластерной зоны (2986), в этом случае будем ждать продолжения роста с ближайшей целью в виде большой кластерной зоны 3190-3320.

Отбой от верхней границы кластерной зоны и\или возврат с ретестом ниже нижней её части может снова отправить нас вниз с ближайшими целями 2890, 2868 и зоны 2812-2790, начав реализацию менее оптимистичного сценария. Но скорее всего, как и писалось вчера, в этот раз мы всё же пробьём своё сопротивление и поедем дальше вверх.

( Читать дальше )

Ситуация на текущий момент

- 06 февраля 2025, 07:30

- |

ВИДЕОВЕРСИИ СИТУАЦИИ НА ТЕКУЩИЙ МОМЕНТ НА 3 ОСНОВНЫХ ПЛОЩАДКАХ (Youtube, Rutube, VKVideo)

доступны по ссылке

( Читать дальше )

⁉️Почему акции Хедхантера выглядят хуже рынка?

- 05 февраля 2025, 19:38

- |

C 20 января акции Хедхантера проигрывают индексу Мосбиржи (и проигрывают серьезно, индекс в нуле, акции Хедхантера упали на 7%).

Я держу акции Хедхантера и неоднократно писал о компании как публично, так и в продуктах. Поэтому дам свой комментарий относительно такой динамики.

Что НЕ нравится рынку?

1️⃣ Рост ХХ-индекса (соотношение резюме к вакансиям). Чем больше резюме и меньше вакансий, тем хуже для ХХ. Индекс в январе 2025 года вырос до 4,8 (максимальное значение с декабря 2022 года).

2️⃣Снижение в числе клиентов МСП на 1,2% в 3 кв. 2024 года (и потенциал дальнейшего снижения этого сегмента в 4 кв. 2024, 1 и 2 кв. 2025 года). Этот сегмент наиболее сильно зависит от динамики ХХ-индекса.

3️⃣ Снижение темпов роста бизнеса в 2025 году (и особенно, в 1 и 2 кварталах).

4️⃣ Потенциально-долгое ожидание следующего дивиденда. В худшем сценарии дивиденд за 2025 год ХХ заплатит летом 2026 года.

5️⃣ Потенциальное завершение СВО, которое, как считает рынок, быстро увеличит предложение труда.

( Читать дальше )

Акции Позитив Технолоджис упали до 1 630 руб. Пора ли покупать?

- 05 февраля 2025, 15:17

- |

Акции Позитива обновили минимум с марта 2023 года. С пиков акции растеряли почти половину своей стоимости.

По рынку ходят слухи, что отгрузки будут ниже ожиданий (операционный отчет может быть до конца недели). В своем предыдущем сценарии я закладывал 33 млрд отгрузок за 2024 год (в середине диапазона прогноза от компании в 30-36 млрд руб.) Некоторые коллеги замечают, что результат может быть ниже 30 млрд руб. Так или нет, мы увидим совсем скоро.

Косвенно плохие результаты подтверждаются сокращениями сотрудников в компании (как говорят, POSI планирует уволить 500 сотрудников, в компании работают 3 200 человек).

Неоднократно призывал вас к осторожности в акциях Позитива:

🤝 Когда акции стоили 2 993 руб. (24 июля): t.me/Vlad_pro_dengi/1088

🤝 Когда акции упали до 2 270 руб. (7 ноября): t.me/Vlad_pro_dengi/1301

🤝 Когда акции упали до 1 800 руб. (3 декабря): t.me/Vlad_pro_dengi/1366

В таблице потенциалов, если ввести текущую цену, потенциал роста по Позитиву будет уже выше 30%, НО предостерегаю, что реальные результаты, вероятно, будут хуже прогноза, поэтому потенциал ниже. Я обновлю данные после публикации отгрузок.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал