рынок США

Американский рынок во власти новых тревог

- 13 мая 2020, 09:12

- |

Вторник для американского рынка выдался неспокойным: если в начале дня динамика индексов оставалась вблизи нулевой отметки, то вторая половина дня прошла под знаком распродаж, резко ускорив снижение индексов. По итогам вторника индекс Dow Jones Industrial Average снизился на 1,73% до 23 80351, S&P 500 потерял 2,05% до 2 870,12, а Nasdaq Composite просел на 2,06% до 9 002,55.

Инвесторы начали фиксацию прибыли после комментариев главного инфекциониста США Энтони Фаучи о возможной неконтролируемой вспышке коронавируса в связи с преждевременным открытием границ. При этом Фаучи подчеркнул необходимость придерживаться разработанных администрацией США рекомендаций о поэтапном снятии ограничений и отметил, что ситуация с распространением нового коронавируса в США пока не находится под полным контролем

В начале недели вновь о себе напомнила тема американо-китайских отношений, а точнее их обострения. Так, Советник Белого дома Питер Наварро в интервью CNBC заявил, что Китаю придется ответить за не принятые вовремя меры по борьбе с заболеванием. Однако какие конкретно меры и санкции будут приняты осталось неизвестным.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Сезон отчетностей в США. 14 мая

- 13 мая 2020, 06:28

- |

Все графики в часовом тайм-фрейме.

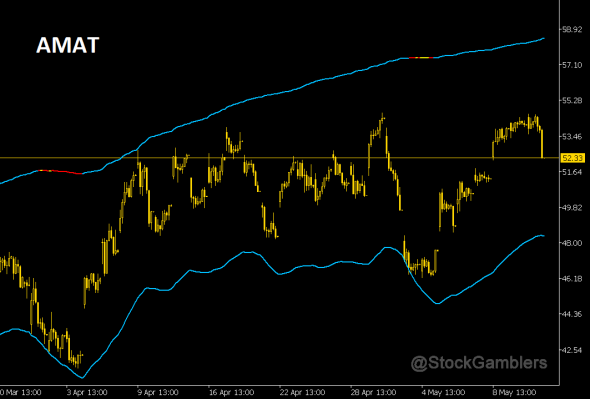

AMAT, Applied Materials Inc.

May 14, 4:30 PM (после закрытия рынка)

Не сильно прыгучая компания. Но в прошлый раз было 12%. В этот раз прогнозируют 6,6%

NLOK, Nortonlifelock Inc.

May 14, 5:00 PM (после закрытия рынка)

( Читать дальше )

Сезон отчетностей в США. 13 мая

- 12 мая 2020, 07:55

- |

13 мая в Соединительных штатах отчитываются 62 организации.

Посмотрим некоторые интересные. Все они с более-менее ликвидными опционами.

Все графики в часовом тайм-фрейме.

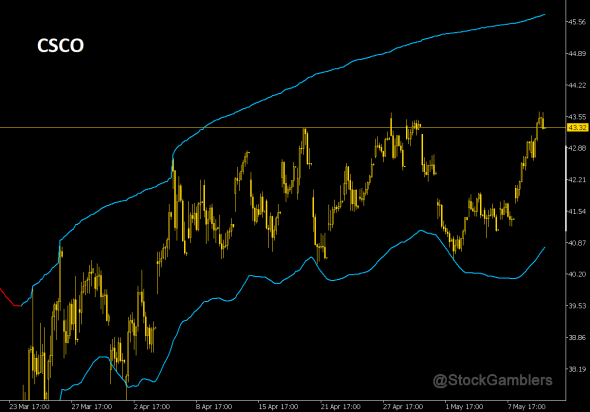

CSCO, Cisco Systems Inc.

May 13, 4:30 PM (после закрытия рынка)

Ожидания — 6,3%. «Толстенькая» бумажка — сильно обычно не стреляет — 5-6 процентов.

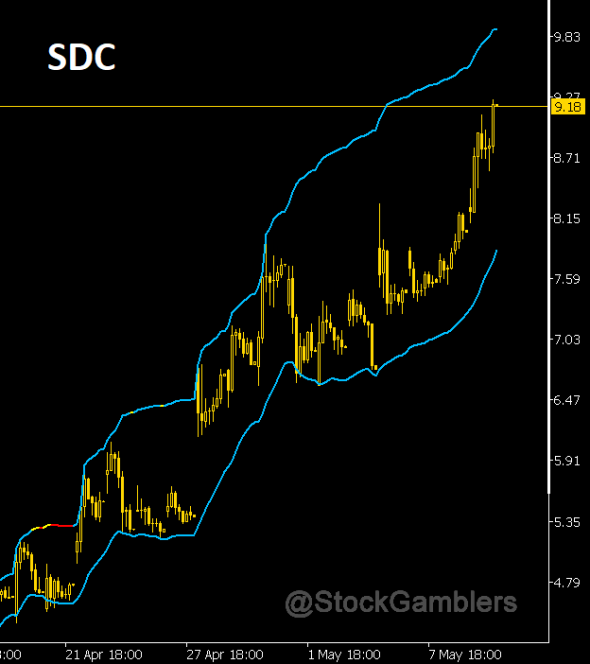

SDC, Smiledirectclub Inc.

May 13, 4:30 PM (после закрытия рынка)

( Читать дальше )

Сезон отчетностей в США. 11 мая

- 08 мая 2020, 09:14

- |

Всего будет 241 компания. Обратимся к наиболее интересным.

Все графики в часовом тайм-фрейме.

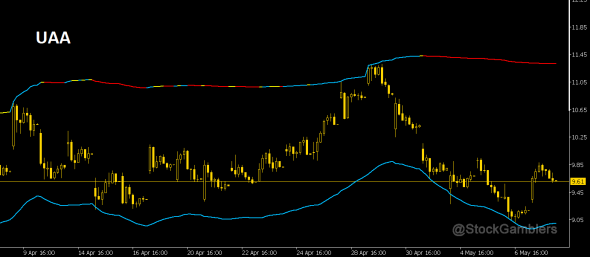

UAA, Under Armour Inc. Class A

May 11, 8:30 AM

15,2% — расчетное движение. За последние полтора года лишь дважды бумага после отчетов ходила менее 10 процентов. В остальном же очень хорошо.

COTY, Coty Inc. Class A

May 11, перед открытием рынка

( Читать дальше )

Сезон отчетностей в США. 8 мая

- 07 мая 2020, 08:19

- |

Как обычно, все графики в часовом тайм-фрейме, кроме одного — VIVO.

HMSY, HMS Holdings

May 8, 8:30 AM

Расчетное движение — 12,5%. Меньше чем 11% компания за последние полтора года не делала на отчетах.

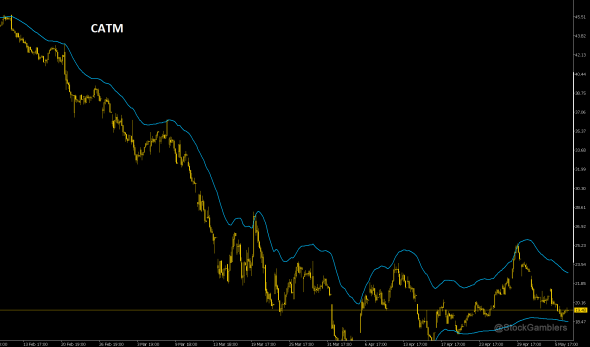

CATM, Cardtronics PLC

May 8, 8:30 AM

( Читать дальше )

Самый ненавистный бычий тренд за всю историю рынков

- 07 мая 2020, 07:09

- |

На западе сейчас существует парадокс, чтобы не происходило на рынке – плохо. Падаем на 20% — плохо, ведь стоимость сбережений падает. Растем – тоже плохо, ведь рост происходит на фоне колоссальной безработицы, сокращения ВВП и бизнес активности. Но что делать? Что делать ФРС, ЕЦБ и другим центральным банкам? Что делать властям?

Нам, на фоне бездействия наших властей, трудно понять их недовольство, ведь их власти делают и делают достаточно много. Госдолг США достиг 25трлн$, и к концу года дорастет до 30трлн$. Это огромный риск для государства, это огромный риск для системы, но другого выбора нет. Если не делать эти заимствования и не вливать деньги в экономику, она схлопнется очень быстро. Но и этот факт вызывает у людей недовольство, ведь госдолг растет, кто его будет платить и т.д.?

Я несколько раз спрашивал у подобных авторов о том, а что же делать, какие решения видят они? Не увеличивать госдолг, не снижать ставки, а как помочь экономике? Неорганический рост фондового рынка, согласен, а где лежат ваши сбережения? И ни разу не получил внятного ответа.

( Читать дальше )

Сезон отчетностей в США. 7 мая

- 06 мая 2020, 09:23

- |

По традиции посмотрим интересные.

Все графики имеют тайм-фрейм — 1H.

Z, Zillow Group Inc. — Class C Capital Stock

May 7, 5:00 PM (после закрытия рынка)

Стандартно ходит на отчетах от 15-25 процентов. В этот раз прогнозируют 13,1%

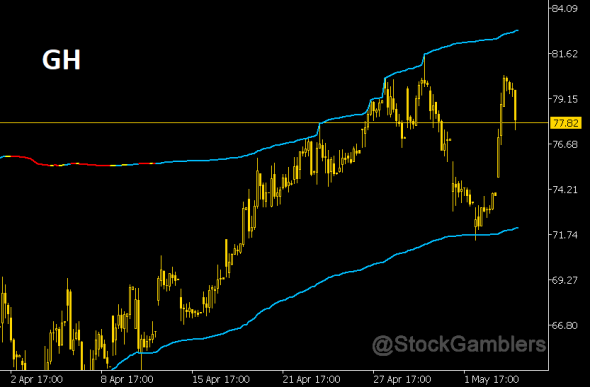

GH, Guardant Health Inc.

May 7, 5:00 PM (после закрытия рынка)

( Читать дальше )

Сезон отчетностей в США. 6 мая

- 05 мая 2020, 08:51

- |

Темпы в Америке набирают обороты. Завтра отчитываются уже 357 компаний. Традиционно посмотрим некоторые интересные.

Все графики имеют тайм-фрейм — 1H.

CVNA, Carvana Co. Class A

May 6, 5:30 PM (после закрытия рынка)

Прогноз — 14%. Обычно на отчетах показывает достаточно разные результаты. Но больше 5%. Доходя до 25.

GDDY, Godaddy Inc. Class A

May 6, 5:00 PM (после закрытия рынка)

( Читать дальше )

Сезон отчетностей в США. 5 мая

- 04 мая 2020, 09:32

- |

На 5 мая запланировано 252 штуки.

У сегодняшней пятёрки неплохие показатели по прошлым движениям и ожидания. И все они имеют достаточно ликвидные опционы.

Все графики имеют тайм-фрейм — 1H.

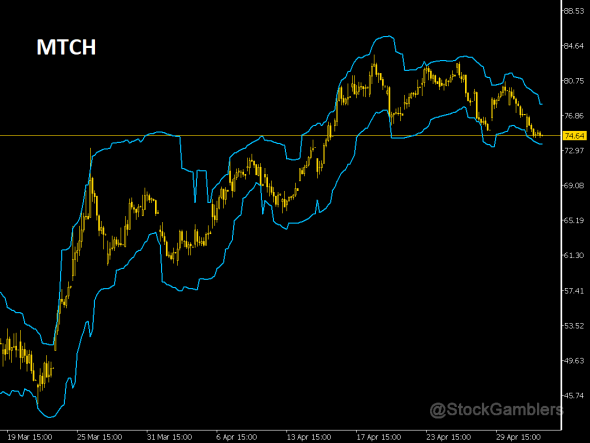

MTCH, Match Group Inc.

May 6, 8:30 AM (после закрытия рынка)

Ожидаемое движение — 11,4%. За последний год двигалась на отчетах вплоть до 24%.

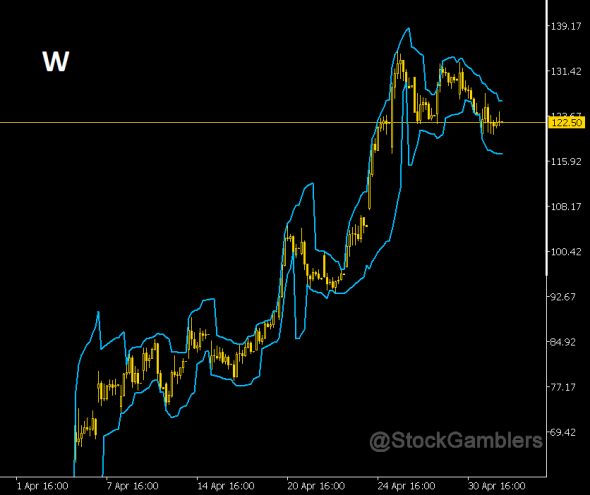

W, Wayfair Inc. Class A

May 5, 8:30 AM

( Читать дальше )

Сезон отчетностей в США. 4 мая

- 01 мая 2020, 09:34

- |

Ну что, с Первомаем вас, друзья!

В Отечестве выходные, на а мы продолжим разбирать работающую и отчитывающуюся Америку.

Смотрим понедельник. 4 мая.

Отчитываются 119 компаний. Как обычно, постарались подобрать наиболее активные в плане движений после выхода отчетов.

Начнем с...

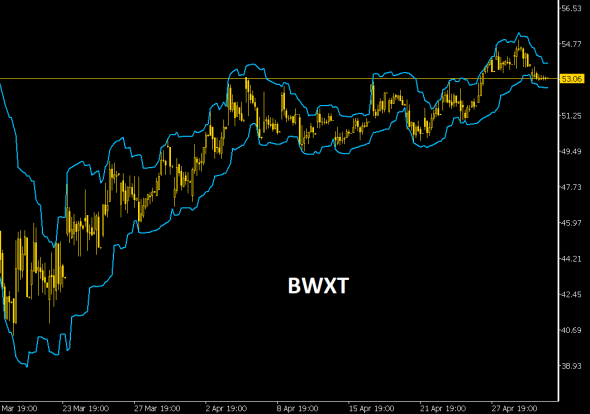

BWXT, BWX Technologies Inc.

May 5, 8:30 AM (после закрытия рынка)

Прогнозы довольно средние — 7,4%. Однако стоит заметить, бумаг стреляет через раз. То пусто, то густо. И 15%, и 24% бывало еще недавно.

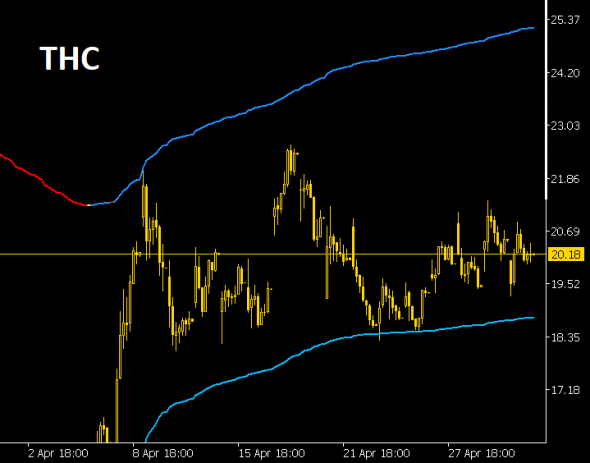

THC, Tenet Healthcare

May 5, 10:00 AM (после закрытия рынка)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал