средневзвешенная цена

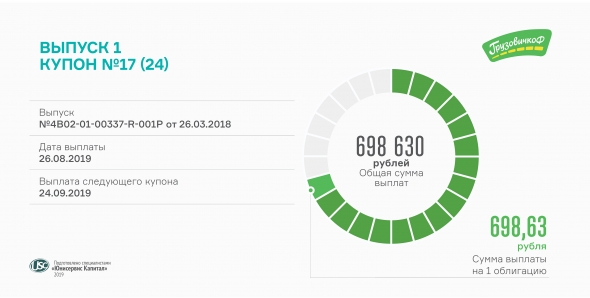

«ГрузовичкоФ» выплатил 17-й купон

- 26 августа 2019, 14:14

- |

Доход, подлежащий выплате по одной облигации, составляет 698,63 рублей. Расчет проводится по ставке 17% годовых, общая сумма выплат достигла 698 630 рублей. По условиям займа, выплаты по купону осуществляются ежемесячно.

Плановая дата выплаты 17-го купона выпала на выходной день, 25 августа, в связи с этим выплата была перенесена на понедельник.

В конце августа мувинговая компания уже выплатила 9-й купон держателям второго выпуска и 2-й — третьего выпуска. Привлеченные инвестиции позволили увеличить автопарк сервиса грузоперевозок.

Впервые на Московскую биржу «ГрузовичкоФ» вышел, разместив в апреле 2018 г. выпуск облигаций общим номинальным объемом 50 млн рублей (RU000A0ZZ0R3).

Вторичный объем торгов бондами 1-й серии превысил в июле 8 млн рублей. Средневзвешенная цена составила 104,87%. Ввиду приближающего погашения выпуска в марте 2020 г. доходность держится на уровне 10-11% годовых.

Об итогах деятельности сервиса «ГрузовичкоФ» за первое полугодие 2019 г. читайте в аналитическом покрытии.

- комментировать

- Комментарии ( 0 )

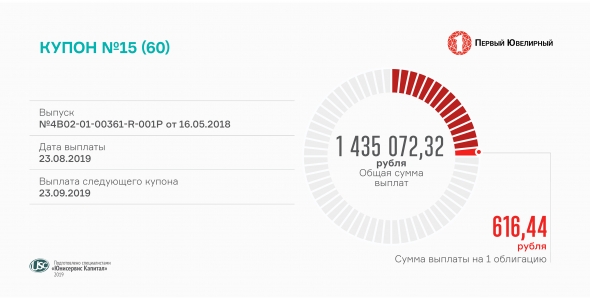

«Первый ювелирный» выплатил доход за 15-й купонный период

- 23 августа 2019, 15:41

- |

Всего за завершившийся купонный период выплачено более 1,4 млн рублей. По выпуску биржевых облигаций предусмотрен ежемесячный купон, на второй год обращения ставка установлена на уровне 15% годовых.

Компания начала размещение пятилетних облигаций в мае 2018 года (RU000A0ZZ8A2). В обращении находится 2 328 ценных бумаг, номинал каждой — 50 тыс. рублей.

По итогам июльских торгов цена облигаций «Первого ювелирного — драгоценные металлы» выросла до 101,21% от номинала. Торговый оборот остался на уровне июня — 5,5 млн рублей, а количество торговых дней, в течение которых совершались сделки с ценными бумагами эмитента, увеличилось с 16 до 20.

«ГрузовичкоФ» освоил 50 млн рублей третьего выпуска облигаций

- 21 августа 2019, 13:08

- |

Мувинговая компания отчиталась об освоении привлеченных средств: в 20,9 млн рублей обошлась организация маркетинговых мероприятий, направленных на привлечение внимания к сервису «ГрузовичкоФ», 4,6 млн рублей пошло на брендирование транспорта, 1,4 млн рублей — на оформление страховых полисов КАСКО и ОСАГО. Затраты на обслуживание автопарка составили 3,1 млн рублей. Также за счет инвестиций на 20 млн рублей уменьшились обязательства за лизинг автомобилей.

Автопарк всех компаний, работающих под брендом «ГрузовичкоФ», на 30 июня превысил 1,5 тыс. машин. Из них 40% оформлены по лизинговым программам, которые руководство старается закрывать досрочно. Так, средства от второго облигационного займа пошли на выкуп из лизинга 100 автомобилей. Это позволяет компании экономить на ежемесячном лизинговом платеже около 1 млн рублей, с учетом купонной выплаты по облигациям.

Напомним, третий выпуск ценных бумаг «ГрузовичкоФ-Центр» (RU000A100FY3) был размещен на Мосбирже 2 месяца назад. Объем выпуска — 50 млн рублей. Номинал облигации — 10 тыс. рублей. Ставка купона — 15% годовых, установлена на 2 года обращения выпуска из трех. Выплаты осуществляются ежемесячно. Безотзывная оферта состоится в июне 2021 г., погашение выпуска — в июне 2022 г.

( Читать дальше )

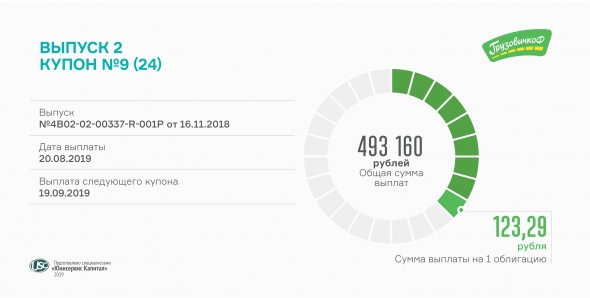

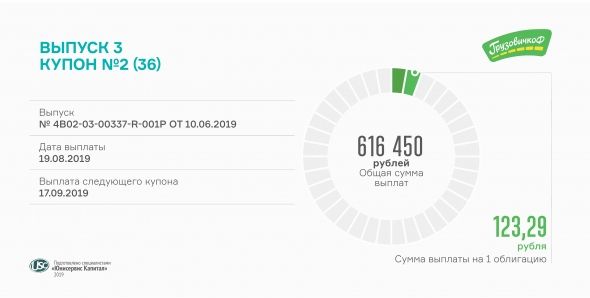

9-й купон по облигациям второго выпуска выплатил «ГрузовичкоФ»

- 20 августа 2019, 14:07

- |

Общий размер выплат составляет 493 160 рублей, на одну облигацию — 123,29 рубля. Купоны выплачиваются каждые 30 дней по ставке 15% годовых.

Биржевые облигации второго выпуска «ГрузовичкоФ» разместил в конце 2018 года. Объем эмиссии — 40 млн рублей. Номинал ценной бумаги — 10 тыс. рублей. ISIN код: RU000A0ZZV03. Период обращения выпуска— 720 дней, погашение назначено на ноябрь 2020 года. Привлеченные инвестиции направлены на увеличение автопарка и погашение лизинговых обязательств.

Объем торгов облигациями «ГрузовичкоФ» серии БО-П02 составил за июль 3,4 млн рублей. Средневзвешенная цена выросла до 106,57%. Сделки совершались ежедневно, в течение 23 торговых дней.

У компании есть еще 2 выпуска биржевых облигаций объемом по 50 млн рублей. Выплата второго купона по третьему выпуску осуществлена вчера, выплата 17-го купона по первому выпуску ожидается в понедельник.

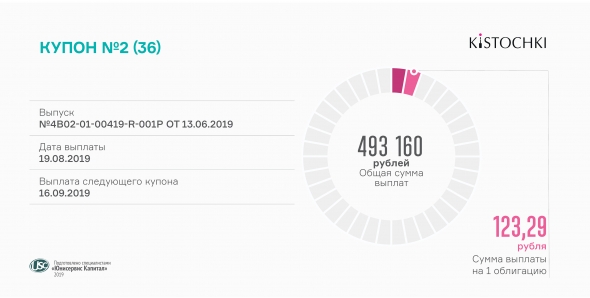

Второй купон выплатят «Кисточки» и «ГрузовичкоФ» 19 августа

- 19 августа 2019, 15:21

- |

Номинал облигаций обоих эмитентов — 10 тыс. рублей. Срок обращения выпусков — по 3 года. Ставка ежемесячного купона — 15% годовых.

Часть инвестиций «Кисточки» направили на студию в Московской области, открытие которой ожидается в скором времени. В данную студию уже началась запись по специальной цене на маникюр.

Отметим также, что на минувших выходных первых гостей приняла студия KISTOCHKI в Санкт-Петербурге на Ленинском проспекте.

( Читать дальше )

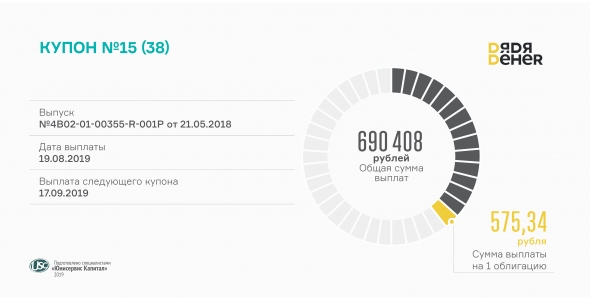

«Дядя Дёнер» сегодня выплатил 15-й купон

- 19 августа 2019, 09:41

- |

Сумма выплат на одну облигацию составляет 575,34 рубля при номинале одной бумаги 50 тыс. рублей. Всего компания выплатила свыше 690 тыс. рублей. Ставка купона сохранится на уровне 14% до безотзывной оферты в мае 2020 года.

Трехлетний выпуск объемом 60 млн рублей (RU000A0ZZ7R8) был размещен в середине 2018 года. В обращении находится 1200 биржевых облигаций. Купон выплачивается каждые 30 дней. Частичное досрочное погашение выпуска будет осуществлено по следующему графику: 33% от номинальной стоимости — в дату окончания 36 купонного периода (09.05.2021), еще 33% — через месяц. Завершится погашение 08.07.2021.

По итогам июля объем вторичных торгов облигациями «Дядя Дёнер» составил 5 млн рублей, а средневзвешенная цена достигла максимальной отметки в 102,45% от номинала.

( Читать дальше )

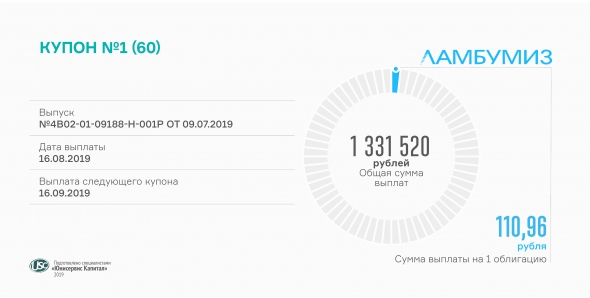

Первый купон «Ламбумиз» выплатит сегодня

- 16 августа 2019, 11:13

- |

Выплата купонного дохода владельцам биржевых облигаций состоится 16 августа по ставке 13,5% годовых, сумма на одну бумагу — 110,96 рубля.

Всего завод выплатит свыше 1,33 млн рублей. Купонная ставка зафиксирована до июля 2021 года, на первые два года обращения ценных бумаг. Выплата второго купона выпадает на выходной день, поэтому переносится на понедельник — 16 сентября.

Объем торгов облигациями в июле составил 85 млн рублей за 11 торговых дней (первичное размещение прошло в середине месяца). Бумаги торговались по средневзвешенной цене 100,12% от номинала.

Выпуск биржевых облигаций ЗАО «Ламбумиз» (RU000A100LE3) был размещен за пять дней — с 17 по 22 июля. Московский завод по производству упаковки для молочной продукции привлек на рынке 120 млн рублей при номинале одной облигации в 10 тыс. рублей. Предусмотрена ежемесячная выплата купона. Через 2 года состоится безотзывная оферта. Погашать выпуск компания начнет за полгода до окончания его обращения.

( Читать дальше )

Итоги торгов облигациями эмитентов «Юнисервис Капитал» в июле

- 05 августа 2019, 17:25

- |

Общий оборот вторичных торгов облигациями наших эмитентов за последний месяц составил 275 млн рублей. 7 из 10 выпусков торговались ежедневно с учетом новичка на бирже — ЗАО «Ламбумиз».

Выпуск ценных бумаг московского завода по производству упаковки для молочной продукции «Ламбумиз» (RU000A100LE3) находится в обращении с 17 июля. Оборот за 11 торговых дней составил более 85 млн рублей при объеме выпуска 120 млн рублей. Средневзвешенная цена — 100,12% от номинала.

Несмотря на малый размер займа «Кисточки Финанс» (RU000A100FZ0), объем торгов составил 11,3 млн рублей. Сделки купли-продажи облигаций 40-миллионного выпуска совершались ежедневно в течение 23 торговых дней июля. Средневзвешенная цена выросла до 100,3%.

( Читать дальше )

16-й купон по первому выпуску «ГрузовичкоФ» выплачен

- 26 июля 2019, 17:23

- |

Всего по дебютному выпуску компания начисляет почти по 700 тысяч рублей ежемесячно. Ставка составляет 17% годовых. Размер выплаты инвесторам на одну ценную бумагу составил 698,63 рубля. Следующая выплата запланирована на 26 августа.

Объем вторичных торгов облигациями первого выпуска «ГрузовичкоФ» в июне составил 7,8 млн рублей, средневзвешенная цена — 105,33% от номинальной стоимости бумаг. Доходность находится на уровне 10% годовых при погашении через 8 месяцев.

«ГрузовичкоФ» впервые вышел на Московскую биржу в 2018 г., разместив выпуск облигаций серии БО-П01 объемом 50 млн рублей. Номинал ценной бумаги составляет 50 тысяч рублей. ISIN-код: RU000A0ZZ0R3. Дата погашения выпуска — 22 марта следующего года.

У компании есть еще два действующих биржевых займа на 90 млн рублей с погашением в конце 2020 г. и в середине 2022 г.

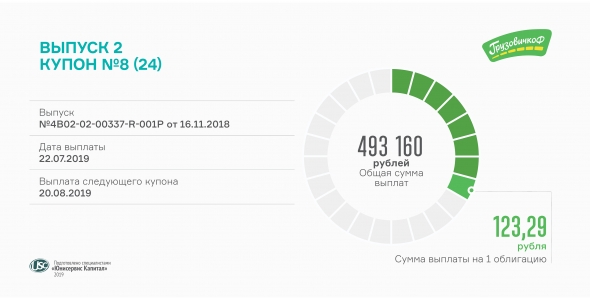

«ГрузовичкоФ» выплатил 8-й купон по 2-му выпуску облигаций

- 22 июля 2019, 13:59

- |

Выплата состоялась сегодня по ставке 15% годовых в размере 123,29 рубля на одну ценную бумагу (RU000A0ZZV03).

Ежемесячно держателям облигаций «ГрузовичкоФ-Центр» 2-й серии начисляется около 500 тыс. рублей в качестве купонного дохода. Транспортная компания своевременно исполняет обязательства по обслуживанию всех займов: в обращении 3 выпуска биржевых облигаций совокупным объемом 140 млн рублей.

Привлеченные инвестиции позволили «ГрузовичкоФ» приобрести в лизинг порядка 300 автомобилей и погасить треть лизинговых программ. Размещенный месяц назад третий выпуск тоже будет направлен на увеличение автопарка.

По итогам июня объем вторичных торгов облигациями второго выпуска составил 7,2 млн рублей по средневзвешенной цене 106,55%. У других выпусков «ГрузовичкоФ-Центр» оборот несколько выше, а второй показатель – ниже.

Двухлетний выпуск облигаций серии БО-П02 «ГрузовичкоФ» разместил в ноябре 2018 г. Номинал ценной бумаги – 10 тыс. рублей. Купон выплачивается каждые 30 дней по фиксированной ставке 15% годовых.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал