ставки

Инфляция в США превысила целевой уровень 2%

- 18 января 2017, 17:44

- |

Только что были опубликованы данные по инфляции в США. Статистика оказалась точно в пределах ожиданий рынка.

Инфляция, а точнее индекс потребительских цен, вырос на 0.3% за декабрь, а сглаженный компонент, Core CPI всего на 0.2%.

В годовом исчислении инфляция на потребительские товары составила 2.1%. Что это может значить? Даст ли это Федеральной Резервной Системе лишний повод идти на большее количество повышений в этом году?

Напомним, что буквально вчера, такая же инфляционная статистика выходила по Великобритании, но в отличии от американских цифр, рынки были сильно шокированы высокими темпами роста индекса потребительских цен.

Это уже второй месяц неожиданно высоких инфляционных показателей в стране Туманного Альбиона. Фунт, получивший поддержку на инфляции, продолжил сильнейший с 2008-го года рост, после выступления премьер министра, чья речь касалась выхода страны из Евросоюза, то есть, так называемого Брекзит.

Читать дальше...

- комментировать

- Комментарии ( 1 )

Заседания ФРС США (FOMC) на 2017 год в астрологическом отображении.

- 08 января 2017, 18:12

- |

Таким образом, табличка заседаний и протоколов на 2017 год — не является лишней никогда. А если эти даты обрамляются астрологическим контекстом (только выборочные, яркие фрагменты — комментирую не для всех, а по отдельному платному запросу), то жить становиться практичнее, жить становится веселее. Берите на заметку.

Решение по процентной ставке ФРС США 31 января-1 февраля 2017 года

Публикация протоколов заседания ФРС США 22 февраля 2017 года

( Читать дальше )

Заседания ЦБ позади- ждем данных по ВВП

- 19 декабря 2016, 15:34

- |

Заседания центральных банков позади и в этом году уже не будет никаких изменений в монетарной политике.

Несмотря на это, последняя неделя перед Рождеством богата рядом макроэкономических данных и, в первую очередь, это выход статистики по ВВП США. В последний раз американцы рапортовали о рекордно высоком росте уровня валового продукта, который составил аж 3.2%.

Будет ли продолжение «бала» и что покажет конечная статистика за третий квартал? От этого, в том числе, зависит то, как ФРС будет затягивать пояса, то есть повышать ставку в 2017.

Можем получить «обещанные» три повышения, а может повториться 2016-ый год, когда ФРС пришлось повременить со ставкой. Впрочем, скорее всего, во второй раз рынки не поймут промедления и это закончится сильным разочарованием со стороны рыночного сообщества.

(Читать дальше...)

Тенденции. На излете.

- 19 декабря 2016, 14:00

- |

На прошедшем 14 декабря заседании Комитета по открытым рынкам, как и ожидалось ФРС повысило ставку на 0,25%. Но, в силу уверенной «ожидаемости» такого повышения, это решение стало не главным результатом прошедшего заседания Комитета. Новостью стали ястребиные настроения, согласно которым члены ФРС прогнозируют еще три повышения ставки в 2017 году. Этого ожидают 6 членов Комитета, хотя сопроводительное заявление осталось без прямых намеков на будущие действия ФРС. Поскольку из формулировки «планируется лишь постепенное увеличение ставки» нельзя делать однозначных заключений по динамике. Рынок пока занимает более консервативные позиции, чем большинство членов Комитета: максимум вероятности ожиданий рынка к концу следующего года концентрируется вблизи двух повышений ставки.

19 декабря в США вновь очень важный день. В ходе заседания коллегии выборщиков, куда входят 538 представителей всех штатов, выборщики должны проголосовать за кандидатуру нового президента. Даже несмотря на то, что Трамп на выборах набрал голоса 306 выборщиков при необходимом минимуме в 270 голосов, все еще остаются некоторые сомнения в исходе предстоящего голосования. Тем более что на выборщиков оказывается очень сильное давление и уже появились выборщики, которые будут голосовать против воли народа пославшего их штата. Впрочем, дождемся результатов сегодняшнего заседания. 6 января 2017 года конгресс США должен утвердить итоги голосования выборщиков. Инаугурация избранного президента США должна пройти 20 января. После указанных процедур можно будет ждать попыток многочисленных изменений, которые оглашались выбранным президентом.

( Читать дальше )

МЭА прогнозирует приход дефицита нефти (а Трамп - приход Тиллерсона)

- 14 декабря 2016, 09:55

- |

Цены энергоносителей за прошедший день изменялись незначительно. Главный раздражитель – решения ОПЕК и примкнувших к нему стран постепенно уходят в прошлое. Теперь нужно будет дождаться реальных изменений объемов добычи. Первые значимые эффекты ожидаются уже с начала 2017 года. Особенно интересной динамика добычи будет с точки зрения ликвидации избытка мирового предложения над спросом. Если ранее прогнозировалось исчезновение такого излишка только к концу 2017 года, то теперь сроки должны будут сдвинуться. В вышедшем обзоре МЭА делается прогноз о том, что сделка ОПЕК по сокращению добычи ведущих нефтепроизводителей приведет к дефициту нефти в 2017 г. На создание дефицита будет продолжать работать и растущий мировой спрос на нефть. МЭА на этот раз повысило прогноз мирового спроса на нефть в 2017 г. повышен на 100 тыс. баррелей в день. По прогнозам МЭА потребление вырастет на 1,3 млн. баррелей в сутки, или на 1,4%, до 97,6 млн. в день.

( Читать дальше )

Нефть, ставка евродоллара и S&P индекс

- 11 декабря 2016, 09:44

- |

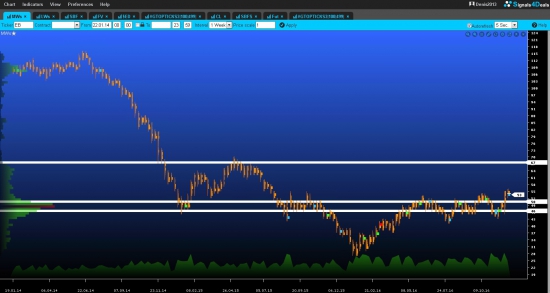

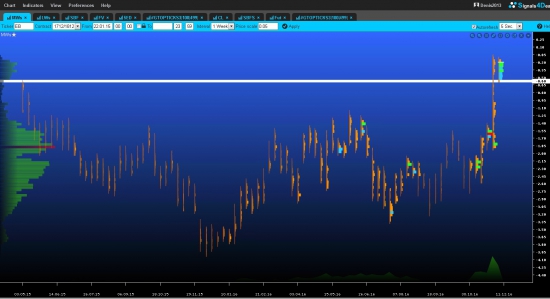

Скрин 1

pastenow.ru/e402aa30acb662b55cbdf60c4c8348c2

Это же подтверждает и объем на годовом спреде на EB DEC17-DEC18 (Скрин 2), переходим к положительной шкале в спредах, можно предположить что на ближайший год можно ждать диапазон в нефти от 50 до 70

Скрин 2

( Читать дальше )

14 декабря: инсайд от Станиславского

- 10 декабря 2016, 20:10

- |

— Ставки не повысят, — сказал он.

— ?

— Это же элементарно: фонда должна обвалиться сама. Никто в ФРС не хочет, чтобы о нём спустя много лет вспоминали так: «Человечество практически изобрело формулу вечного роста. Но тут могучая альцгеймер-старушка и её команда повысили ставку и всё испортили.»

— Что же тогда будет дальше?

— Вариантов два. 1 — ничего не будет; скажут: «Рынок уже учёл неповышение ставки ФРС». Всё продолжится в прежнем ключе. Но более вероятен вариант 2 — толпа, ожидавшая повышения ставок, переобуется на ходу; останутся практически одни быки; но далеко всё это великолепие не улетит. Максимум на фигуру по основным инструментам. После чего всё уже обвалится само, естественным образом.

Перед заседанием ЕЦБ

- 07 декабря 2016, 15:57

- |

Евро немного откорректировался после сильного роста в понедельник, когда референдум в Италии сначала свалил единую европейскую валюту на многомесячные минимумы, а потом, мощные покупки унесли пару EUR/USD почти на 300 пунктов вверх.

Что ж, трейдеры уже привыкли к таким мощным противотрендовым движениям на неожиданных итогах референдумов и выборов: S&P 500 даже побил исторический рекорд после победы Трампа, хотя рынки больше всего боялись именно такого исхода. Какие сценарии нас могут ждать завтра и чего стоит ожидать от ЕЦБ?

Очевидно, что пока рынки не настроены ждать повышения ставок. Это событие даже в отдаленном будущем не кажется особо реальным. Опросы показывают, что рынки ждут первого повышения ставки лишь в 2020-ом году, то есть через три-четыре года.

Еще недавно рынки считали, что рост ставок возможен лишь через 5 лет. Так что, об этом (повышении ставки или намеке на повышение) и речи быть не может. Тогда, что же может сделать ЕЦБ и сказать Драги? Например, продлить срок QE или изменить его объемы.

Срок мер по количественному смягчению может быть продлен на 6 месяцев или на больший срок, что, впрочем маловероятно и пока не было ни разу объявлено ЕЦБ.

Кстати, текущий объем выкупа составляет 80 миллиардов долларов, так что могут быть внесены какие-то изменения и в этот параметр. Так же, Европейский Центральный Банк может менять соотношение объема корпоративных и государственных облигаций в общем объеме выкупа.

(Читать дальше...)

Freddie Mac: ставки на 30-летнюю ипотеку максимум за 16 месяцев

- 01 декабря 2016, 21:10

- |

По данным Freddie Mac средние ставки на 30-летнюю ипотеку составили 4.08 — это максимум c июля 2015.

U.S. 30-year mortgage rate hits highest in 16 months — Freddie Mac

www.reuters.com/article/usa-mortgages-freddiemac-idUSW1N1D3004

Теперь вопрос, а что будет с экономикой США? Что будет с продажами домов и прочей статистикой? И что теперь будет делать ФРС? Они хотели инфляцию — они ее получили, но готова ли экономика? Они теперь что опять QE будут запускать и бонды скупать?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал