статистика

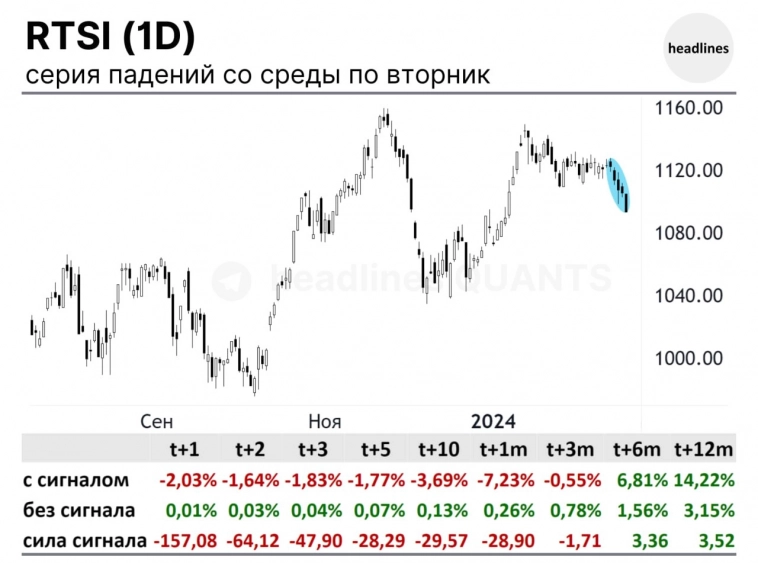

RTSI: сильно медвежий сигнал на графике

- 21 февраля 2024, 07:14

- |

паттерн: (D) серия падение со среды по вторник

дата: 20.02.24

инструмент: RTSI

данные для теста: с 2004 г.

кол-во случаев: 12

частота: 0.6 раз в год

без сигнала: 3.15%

Рассматриваемый сигнал является сильно медвежьим: индекс вероятно продолжит коррекционное движение на этой неделе.

headlines Q.

Пишем больше новостей о финансовых рынках в наших каналах:

t.me/headlines_for_traders

t.me/renat_vv

t.me/headlines_fed

t.me/headlines_quants

t.me/headlines_geo

- комментировать

- Комментарии ( 0 )

Доля рубля в расчетах РФ за экспорт со странами Европы в декабре 2023 года снизилась до 49% - Ъ

- 19 февраля 2024, 09:48

- |

В декабре 2023 года доля рубля в расчетах России за экспорт с странами Европы снизилась до 49%, что является самым низким показателем с июля 2023 года, согласно данным Центробанка. В этом месяце в 41,5% случаев при расчетах за экспорт из Европы использовались доллары и евро.

Общая доля рубля в расчетах за экспорт в декабре составила 36,1%, долларов и евро — 26,7%, а валют дружественных стран — 37,2%. При оплате российского экспорта в страны Карибского бассейна доля рубля составила 91,7%. Вместе с тем, при расчетах с Азией, Африкой, Америкой и Океанией преобладали доллары и евро.

В сфере импорта в декабре общая доля рубля по всем направлениям составила 31%, долларов и евро — 28,2%, а валют дружественных стран — 40,8%. Рубль лидировал при расчетах с Африкой, Европой и Океанией.

Федеральная таможенная служба отметила, что объем российского экспорта в 2023 году сократился на 28,3% по сравнению с 2022 годом, в основном из-за уменьшения поставок в страны Европы, что связано с расширением антироссийских санкций.

( Читать дальше )

Отраслевые индексы МосБиржи

- 18 февраля 2024, 19:10

- |

Решил обратить внимание на динамику отраслевых индексов Московской биржи с начала года по сравнению с динамикой самого индекса широкого рынка.

Попробуем идти сверху вниз: индекс растет – какие отрасли растут быстрее – какие компании в отраслях имеют наибольший вес.

Из таблицы ниже видно, что 4 отраслевых индекса растут более чем на 10% (при росте индекса на 4,63%), то есть обгоняют рынок более чем в 2 раза:

- Информационные технологии = +20,11%, Озон и Яндекс занимают вместе более 60% индекса, а если к ним прибавить Позитив и ВК, то общая доля вырастет до 85%.

- Телекоммуникации = +15,5%, МТС и Ростелеком имеют доминирующие 74%.

- Строительные компании = 14,1%, тут всего 4 компании и у ПИКа почти 45%.

- Потребительcкий сектор = 10,94%, Магнит, Х5 и РусАгро занимают почти 45%.

В целом, можно собрать интересный портфель.

Всем удачных инвестиций!

Не является индивидуальной инвестиционной рекомендацией!

Статистические данные, с которыми я хотел бы ознакомиться по окончании жизни

- 16 февраля 2024, 12:35

- |

Как можно понять по предыдущим постам, я немного угораю по статистике, и сегодня задумался о том, какие статистические данные было бы любопытно увидеть по окончании земного путешествия, если бы это было возможно.

Представьте, что вы переходите в иной мир, а там вас встречает некто с огромным планшетом и говорит: «Давайте посмотрим, как вы тут жили».

Любопытные статистические данные по результату жизни.

1. Сколько и каких вещей я сам где-то потерял.

Наверняка есть целое множество вещей (даже когда-то дорогих мне), которые я оставил где-то и забыл о них навсегда. Ну и в конце концов, куда-то же должны деваться эти вторые носки, которые пропадали без вести.

2. Сколько вещей за всю жизнь у меня украли и зачем.

Понимаю, когда речь идёт о ценных вещах, но зачастую мне кажется, что у меня утаскивали всякие безделушки. Хотелось бы узнать, кто это делал и зачем. А может я их сам потерял, и они будут в списке из пункта 1.

( Читать дальше )

Проверь, где ты почувствуешь себя Баффетом

- 16 февраля 2024, 09:38

- |

.

Enjoy…

Компании используют самозанятость, чтобы привлечь сильных специалистов для проектной работы

- 15 февраля 2024, 16:47

- |

Самозанятость позволяет привлечь сильного специалиста из компании-конкурента для проектной работы – среди множества вариантов ответа это преимущество стало главным (32%). В топ-3 плюсов самозанятых также вошли экономия средств на содержании работника (29%) и гибкость при ротации состава необходимых специалистов (24%). Такие данные следуют из результатов опроса* аналитического центра Консоль.Про (платформа для работы с внештатными исполнителями).

Доверие к сотрудникам не зависит от формы договора. Каждый второй руководитель (54%) отмечает, что одинаково относится как к специалистам в найме, так и к внештатным исполнителям. Четверть опрошенных (27%) чаще доверяют самозанятым. Большинство компаний (81%) привлекают таких работников для выполнения задач младших и средних звеньев.

Компании уделяют больше внимания самозанятым. Почти каждый второй руководитель (46%) отмечает, что прорабатывает со специалистом индивидуальный план и список задач. Четверть опрошенных предпочитает делегировать внештатным работникам зону ответственности и к определенному сроку ждет результат. Только каждый пятый (22%) относится к самозанятому как к нанятому по трудовому договору.

( Читать дальше )

Будет ли пенсия у родившихся в восьмидесятых?

- 14 февраля 2024, 17:02

- |

Сразу прошу прощения за огромное полотно текста и расчетов. Но тема сложная и важная, так что по-другому никак. Для ленивых я специально сделал выжимку в самом конце поста, уместив весь смысл в 6 предложений.

1). Текущее положение дел

За основу для данной публикации взяты цифры по состоянию на 01.01.2023. Все ссылки есть в конце поста, здесь и далее использованы официальные источники. Конечно, данные годовалой давности могут показаться устаревшими, но статистика за полный 2023 год выйдет ближе к лету 2024, а важные для нас метрики не меняются очень быстро. Можно предположить, что актуальные данные не будут отличаться более чем на 1-1,5%.Взносы в Социальный фонд России

Если говорить о стандартном тарифе, то взносы в СФР сегодня составляют 30% от дохода работника. Совсем недавно фонды пенсионного и социального страхования объединили, но ставка (ранее разделявшаяся на три составляющие: пенсия, соцстрах, медстрах) не изменилась. Такая базовая ставка действует для доходов, составляющих в сумме 1,917 млн рублей в год на каждого работника. Со всего, что выше взносы взимаются по пониженной ставке — 15,1%.

( Читать дальше )

По итогам 4к 2023 года на российском рынке состоялось 135 сделок M&A на $17,2 млрд. Это рекордный объем за последние два года - Ъ

- 14 февраля 2024, 07:28

- |

За весь год было проведено 536 сделок на сумму $50,59 млрд, что также является максимальным показателем с 2019 года. Почти четверть сделок провели госкомпании. Одним из крупнейших сделок стало приобретение ВТБ банком «ФК Открытие» за $4,83 млрд.

Снизилось количество и объем сделок, в которых иностранные компании продавали российские активы. Наибольшее количество таких сделок осуществили компании из США, Германии и Швеции.

Эксперты ожидают роста рынка сделок M&A в 2024 году, в том числе в секторах здравоохранения и фармацевтики, а также в IT-секторе.

Источник: https://www.kommersant.ru/doc/6509519

За январь 2024 года было открыто 8,2 тыс. новых ИИС, что в 2,5 раза меньше, чем годом ранее 21 тыс - Мосбиржа

- 13 февраля 2024, 07:43

- |

Это снижение интереса может быть связано с общим охлаждением инвесторов к фондовому рынку на фоне высоких ставок по депозитам, а также появлением нового вида ИИС — третьего типа.

ИИС-3 объединяет вычеты типов ИИС-1 и ИИС-2, но увеличивает минимальный срок размещения средств до пяти лет. Новые правила предполагают изменения в налоговом законодательстве, чтобы ИИС-3 мог сочетать налоговые льготы предыдущих типов счетов.

Источник: https://www.kommersant.ru/doc/6508739

Мосбиржа в январе: 3,7 млн инвесторов начали год очень активно

- 13 февраля 2024, 07:32

- |

Мосбиржа поделилась итогами января 2024 года, а также пересчитала своих клиентов и рассказала, что они покупали активнее всего. Посмотрим итоги прошлого месяца и оценим народный портфель январского инвестора. Сама Мосбиржа сравнивает показатели с прошлым годом, а я сравню январь с декабрём, так проще оценить динамику. Если сравнивать с январём 2023 года, то рост составил впечатляющие 31,1%.

Число физлиц, имеющих счета на Мосбирже, за январь увеличилось на 0,5 млн и достигло 30,2 млн, ими открыто более 53,3 млн счетов (+ 0,9 млн). В январе было 3,7 млн активных инвесторов (3 млн в среднем ежемесячно в прошлом году).

Я, один из этих 3,7 млн активных инвесторов, веду телеграм-канал про инвестиции и публикую много аналитических постов, подписывайтесь, если интересно.

Доля частных инвесторов в акциях в январе составила 76%, в облигациях — 32%, на спот-рынке валюты — 13%, на срочном рынке — 67%. Доля в торгах акциями немного снижается. Суммарный объём вложений частных инвесторов составил 63,4 млрд рублей. Из них в облигации вложено 43 млрд, в акции – 8,1 млрд рублей, в БПИФы – 12,3 млрд рублей. Как видим, облигации в январе были в 5+ раз популярнее акций.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал