статистика

Статистика торговли

- 06 апреля 2021, 09:47

- |

Посоветуйте, какие лучше всего использовать способы контроля эффективности торговли? Как лучше всего подводить итог? Какие формулы и статистики?

В инете искал, много всего и непонятно.

Спасибо!

- комментировать

- Комментарии ( 3 )

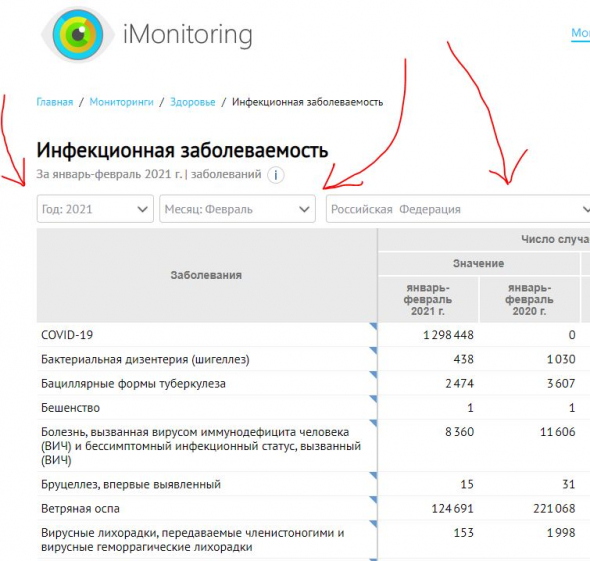

Статистика инфекционной заболеваемости в РФ

- 02 апреля 2021, 22:58

- |

Вот тут.

Можно выбрать год, период в месяцах и территорию:

Парни пишут, что данные высасывают из Роспотребнадзора (желающие могут посетить мудацкий сайт этой госконторы).

Пользуйтесь на здоровье!))

10 картинок дня, или Помидоры дешевеют!

- 27 марта 2021, 22:48

- |

Контейнеровоз, застрявший в Суэцком канале, — бесплатная реклама Северного морского пути. Для транспортировки грузов из Азии в Европу он намного короче. Зимой без ледокола его не пройти, потребуется дополнительная плата, но в остальное время сухогруз или танкер могут плыть в одиночку.

Глобальное потепление наиболее активно именно в Арктике. С каждым годом всё дольший срок по северным морям можно плавать без ледокола. Вангую, что дальше этот график будет расти по экспоненте.

---

Кошки и собаки — дальние родственники. У них 55 миллионов лет назад жил общий предок Dormaalocyon latouri, от которого пошли две линии — псовых и кошачьих.

( Читать дальше )

10 картинок дня, или Трудолюбивые зеки

- 16 марта 2021, 19:03

- |

---

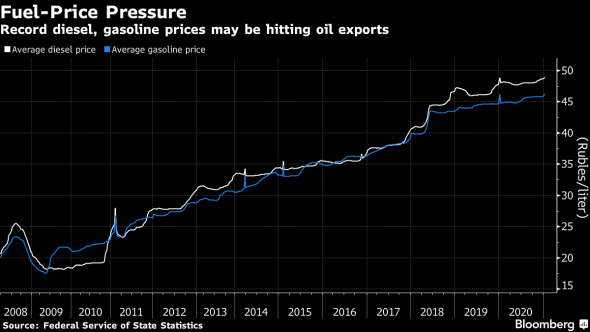

Солярка в России сейчас дороже, чем бензин, но так было не всегда.

Дизельное топливо — белая линия, бензин — синяя.

( Читать дальше )

Лучший предсказатель долгосрочной доходности? То, насколько популярен рынок акций

- 12 марта 2021, 11:33

- |

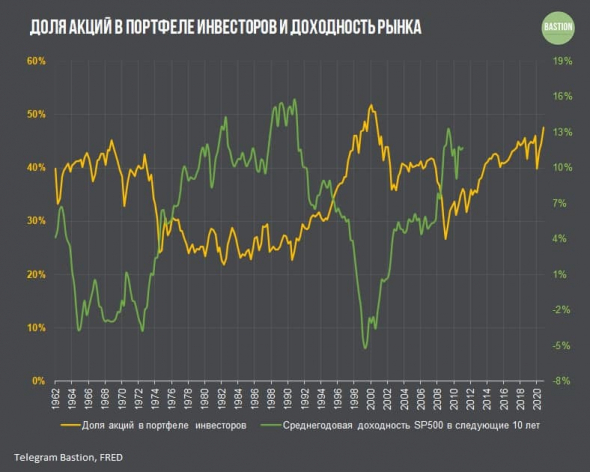

Федеральный резервный банк Сент-Луиса считает интересную статистику по доле акций в портфеле инвесторов США. Сейчас показатель достиг максимума за 20 лет и составляет 47%. Наименьший интерес к акциям в XXI веке наблюдался в I квартале 2009 года. Тогда доля акций не превышала 27%.

Если на график доли акций в портфелях наложить доходность индекса S&P500 в следующие 10 лет, то можно увидеть любопытные результаты. Чем больше инвесторы ставят на акции, тем более низкую доходность в дальнейшем получают. Зависимость сохраняется на протяжении всего периода доступной статистики.

График подтверждает то, что описано во многих классических книгах по инвестированию. История показывает, что для долгосрочного инвестора нет времени лучше, чем после продолжительного периода забвения рынка. Но верно и обратное, худшее время наступает после бума популярности акций.

Bastion в Telegram

10 картинок дня, или Цветы из Нидерландов

- 08 марта 2021, 17:20

- |

---

Экспорт Китая в процентах резко вырос в феврале 2021 года. Причина — низкая база сравнения. В феврале 2020 года в Китае был локдаун.

( Читать дальше )

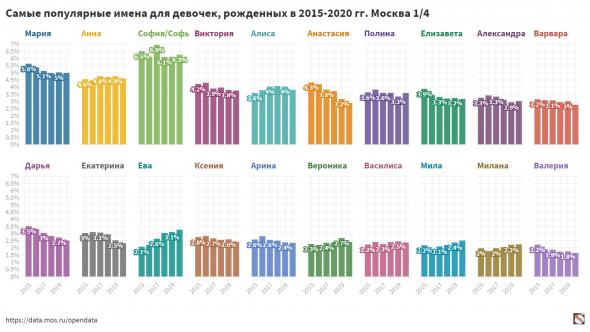

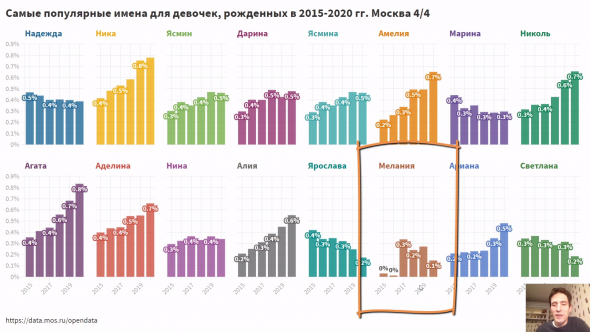

Статистика имён новорожденных девочек в Москве. Гендерный ОФФТОП

- 08 марта 2021, 12:18

- |

В этой теме тоже есть тренды и аномалии. А ещё можно перепутать Zoom с Zoom: София, Софья, Сафия — разные имена, а в последнем ещё хорошо бы знать какое ударение (тюркское или арабское) подразумевают родители.

источник инфы

( Читать дальше )

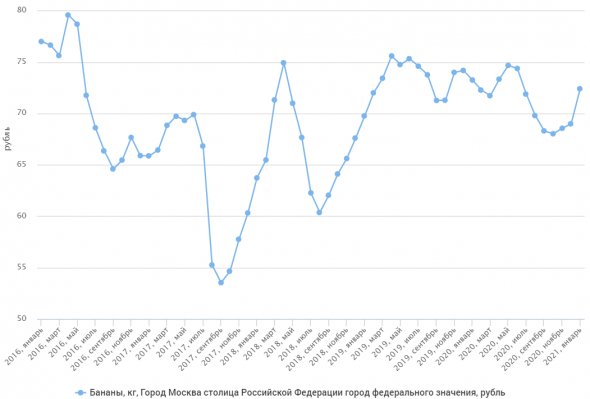

10 картинок дня, или Бананы подешевели!

- 06 марта 2021, 22:27

- |

январь 2020: 73.25 руб. за кг

январь 2021: 72.4 руб. за кг

График стоимости за 5 лет выглядит так:

Обратите внимание на правый край графика. Бананы всегда самые дорогие внутри года в марте-апреле. Это связано с циклом плодоношения/сбора урожая. Сейчас график как раз пошёл задираться вверх, чтобы сформировать очередной пик дороговизны в марте-апреле. Строить самому такие графики можно здесь: https://fedstat.ru/indicator/31448

---

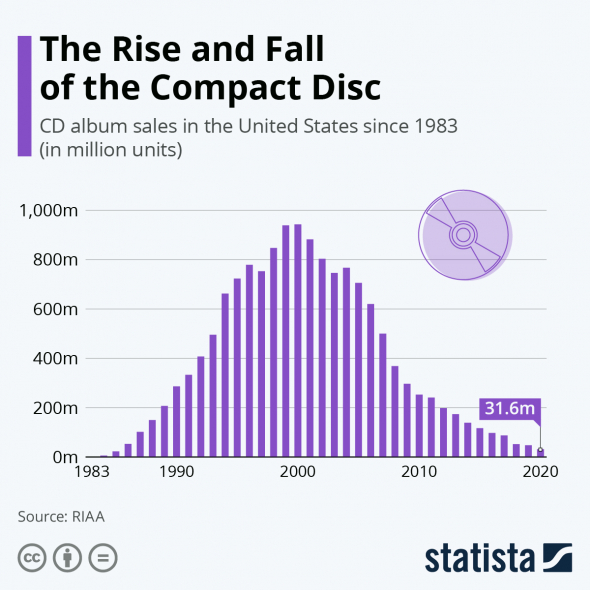

Взлёт и падение компакт-дисков. Пик продаж CD пришёлся на конец 90-х — начало нулевых.

( Читать дальше )

Роботов много должно быть хороших - 2

- 03 марта 2021, 11:03

- |

В предыдущей статье выкладывал немного статистики торгующих роботов. А как же оценить результат алго-торговли? Мне больше нравится вместо цифр смотреть на график изменения стоимости портфеля, пусть даже в процентах. На графиках каждый может оценить и просадки, и плавность хода стратегии, и ожидаемую (прогнозируемую) доходность на большом интервале времени, и ее текущие изменения. Можно сказать, что график PnL вместо сухих цифр дает аналоговую информацию вместо цифровой. Аналоговую мозг усваивает лучше.

Затем мой взгляд останавливается на коэффициенте Шарпа. Показатель Шарпа за период времени T есть просто отношение Доходности за этот период к Волатильности за этот же период. Но, если уже совсем досконально сравнивать алгоритмические стратегии, предположим вы хотите инвестировать свои кровные в какой-нибудь хедж фонд, обычно интересуются не только доходностью и Шарпом, но и наибольшей просадкой, % прибыльных месяцев, наиболее прибыльным 12 месячным периодом, наиболее убыточным 12 месячным периодом и размером активов под управлением.

Все эти праметры я обычно беру из сервиса статистики webmarketstat.( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал