стейблкоин

Рубль укрепляется, а американский рынок и крипта падают

- 14 мая 2022, 15:02

- |

( Читать дальше )

- комментировать

- Комментарии ( 4 )

BlackRock и Citadel отвергают причастность к краху стейблкоина UST

- 12 мая 2022, 15:30

- |

Управляющая активами BlackRock и гигант хедж-фонда Citadel Securities отрицают торговлю проблемным TerraUSD (UST), о чём сообщает Forbes.

Ходят слухи о том, что финансовые гиганты совместно заняли 100 000 биткоинов (стоимостью около $ 3 млрд по сегодняшней цене) у криптовалютной биржи Gemini для покупки UST только для того, чтобы слить активы, что привело к краху рынка и уничтожению более $ 25 млрд рыночной стоимости LUNA.

Вслед за твитом Gemini, в котором отрицается предоставление кредита в размере 100 000 биткоинов каким-либо крупным институциональным контрагентам. Разумеется, в BlackRock говорят то же самое:

Слухи о том, что BlackRock причастна к краху UST, категорически ложны, — заявил представитель BlackRock Логан Коффлер. — На самом деле BlackRock не торгует UST.

На данный момент журналисты Forbes не нашли достоверных доказательств в поддержку утверждений. Несмотря на это, первое сообщение на эту тему было ретвитнуто более тысячи раз.

( Читать дальше )

Крипто-доллар: что-то пошло не так

- 12 мая 2022, 13:35

- |

В крипто-мире разворачивается драма. Люди теряют целые состояния, а один из крупнейших стейблкойнов с рыночной капитализацией более 16 млрд долларов — Terra USD — за два дня почти самоуничтожился.

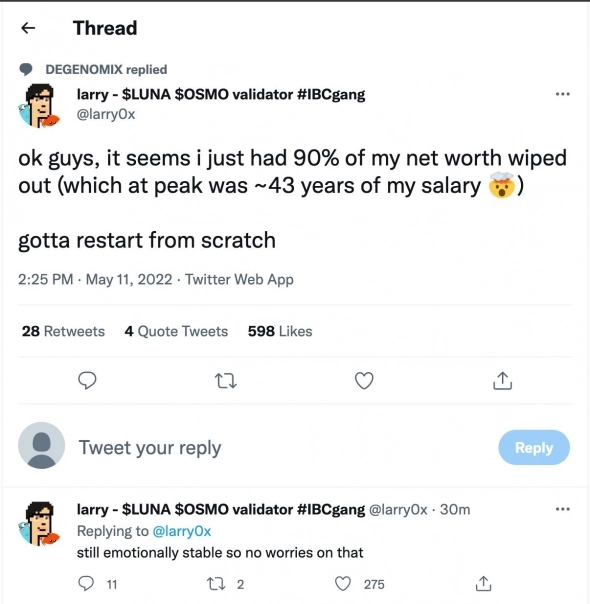

Окей, чуваки, 90% моего состояния просрано (это было сопоставимо примерно 43 моим годовым зарплатам). Начинаю с нуля. Эмоционально стабилен, так что не переживайте за меня.

Что вообще происходит? Давайте разбираться.

Стейблкойны

Если говорить простым языком и утрировать, то стейблкойны можно описать следующим образом: это криптовалюты, курс которых жестко привязан к доллару. Зачастую это привязка по курсу 1:1, и в ходе торгов наблюдаются небольшие (десятые доли процента) отклонения. Разные стейблкойны используют разные принципы этой самой привязки, и на самом деле стейблкойнов уже несколько десятков штук (но крупных — пять). Нет смысла в рамках текущей статьи описывать принципы этой самой привязки и повторять на 90% прекрасную статью Павла Комаровского — я лучше оставлю ссылку на неё.

( Читать дальше )

«Я не халявщик, я партнер»: как обещали надежные 20% годовых в долларах на блокчейне, и почему всё развалилось

- 12 мая 2022, 11:12

- |

Леонид Голубков полностью одобряет эту статью!

Краткая предыстория: Моя профессия связана с инвестициями на традиционных финансовых рынках, и до недавнего времени я особо глубоко не вникал во все эти ваши «бетховены». Но в феврале 2022 года жизнь намекнула уж особенно толсто даже самым закостенелым финансовым консерваторам, что настала пора вкатываться в блокчейн — так что мне пришлось резко перековаться в криптана.

Сначала в серии статей мы разбирались, в какую крипту разумно вложить деньги, если ваша задача — максимально снизить вероятность достать оттуда впоследствии кратно меньшую сумму, чем первоначально было засунуто внутрь. А сейчас уже можно перейти на следующий этап: будем разбираться, каким образом накопленную крипту можно хитро вложить, чтобы получить

( Читать дальше )

Инструкция как убить алгоритмический стейблкоин как идею. Blackrock и Citadel в главных лицах. UST, LUNA

- 11 мая 2022, 14:32

- |

По #LUNA и #UST наверно много будет чего еще написано, но, по сути, сама идея такого стейбла умирает как таковая. Если ты злой дядя с большими деньгами (говорят это Blackrock и Citadel купили UST с дисконтом), то довольно легко обрушить доверие к такому проекту и еще на этом заработать.

В 2ух словах, UST стейблкоин, который зафиксирован 1к1$ алгоритмически, UST связан с токеном LUNA который сжигается/покупается при отклонениях от 1$. Для спасения от сильных отклонений формируется фонд LFG (Luna Foundation Guard) который наполнен в основном BTC, в сумме $4bln был до падения, LFG используется для покупки UST при просадках.

Так вот, представим ситуацию, набираем шорта по BTC на 4млрд, особенно хорошо это делать в тот момент, когда LFG наполняется. И параллельно на 1млрд закупаем UST. С учетом еще всех пирамид выстроенных на LUNA, можно ее тоже шортануть.

Все, дальше начинаем выдергивать ликвидность UST из разных пулов, чем запускаем процессы спасения LUNA и UST, а следовательно, и вынужденной продажи BTC и других резервов фонда.

( Читать дальше )

Фиаско года: резерв стейблкоина UST опустошен, LUNA рухнула на 90%

- 11 мая 2022, 10:58

- |

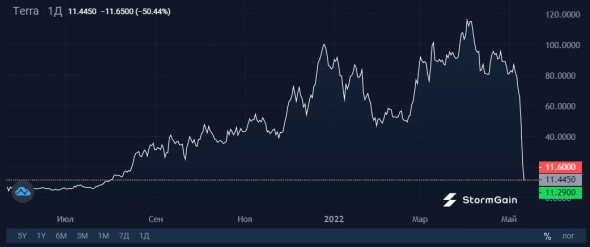

Terra до последнего был одним из многообещающих проектов: его стейблкоин занимал третье место по капитализации с $18 млрд в рейтинге стабильных монет, в секторе DeFi он уступал только Ethereum, а монета-балансир LUNA единственная из ТОП-10 обновила исторический максимум в 2022 году. Падение оказалось настолько громким, что привлекло внимание министра финансов США Джанет Йеллен.

Источник изображения: криптовалютная биржа StormGain

Своей целью Terra называла создание моста между традиционными финансами и криптовалютами. Для этого проект запустил несколько стейблкоинов, включая привязанный к доллару США UST. За соответствие курса 1:1 отвечает алгоритм взаимодействия UST и LUNA, внутренней монеты системы с плавающим курсом. Из-за этого UST называют алгоритмическим или децентрализованным стейблкоином. О преимуществах и недостатках этого подхода мы не раз писали, в том числе, в последней статье.

( Читать дальше )

Почему TRX за неделю вырос на 24%

- 06 мая 2022, 11:35

- |

В то время как большинство монет подверглось распродаже, а криптовалютный рынок демонстрирует 7%-ую коррекцию, TRX проекта Tron уверенно растет в цене. Все дело в запуске нового стейблкоина USDD и желании Джастина Сана догнать по капитализации блокчейн Terra.

Источник изображения: криптовалютная биржа StormGain

05 мая состоялся запуск алгоритмического стейблкоина USDD, привязанного к американскому доллару в соотношении 1:1. За соответствие курса отвечает привязка USDD к внутренней монете TRX. Если цена USDD снижается, арбитражеры могут за стейблкоин получить TRX на сумму в $1. Соответственно, при росте USDD арбитражеры тратят TRX на сумму в $1 и получают USDD.

( Читать дальше )

Джастин Сан презентовал стейблкоин, TRX взлетел на 16%

- 22 апреля 2022, 12:15

- |

Успех алгоритмического стейблкоина UST проекта Terra, взлетевшего в ТОП-3 стабильных монет, приковывает к себе все больше внимания. Вот и Джастин Сан не смог остаться в стороне, объявив вчера о выпуске USDD. Запуск монеты состоится уже 05 мая.

Источник изображения: twitter.com/justinsuntron

В централизованных стейблкоинах (например, USDT от Tether) ликвидность поддерживается резервами. Так, в идеале каждый USDT должен быть обеспечен 1$ на банковском счете компании. По факту, в резервах Tether непосредственно фиата набегает менее 5%, что было раскрыто в ходе принудительного аудита. Компания имеет прямой доступ к эмиссии монет и может выдавать кредит в USDT под долговые обязательства других лиц. Это подрывет доверие к стейблокинам, поскольку в случае кризиса на рынке привязка стейблкоина к фиату будет разорвана.

( Читать дальше )

Terra приближается к Tesla по запасам Bitcoin

- 14 апреля 2022, 11:35

- |

В конце марта соучредитель блокчейн-проекта Terra До Квон заявил о намерении создать резерв из Bitcoin для обеспечения ликвидностью стейблкоина UST. За три недели компания потратила $1,5 млрд, а баланс адреса увеличился до 42,4 тыс. BTC. Это приближает ее к Tesla, чьи криптовалютные активы оцениваются в 43,2 тыс. BTC.

Источник изображения: bitinfocharts.com

UST является алгоритмическим стейблкоином, а его эмиссия математически связана с денежной массой внутренней монеты LUNA. В случае повышенного спроса на UST валидаторы LUNA получают дополнительное вознаграждение. Если спрос падает, часть LUNA сжигается. Проще говоря, разработчик не может напечатать больше UST, если того захочет.

( Читать дальше )

В какую крипту не страшно вкладывать деньги: выбираем самый надежный стейблкоин из USDT, USDC, BUSD, DAI, UST

- 31 марта 2022, 10:45

- |

Байден приказал своим ужесточить регулирование крипторынка и как бы хочет сказать тебе: «Эй ты! Крипту ходлишь? А если найду?»

В феврале сотни тысяч россиян резко вкатились в крипту: для одних она стала чуть ли не единственным способом переместить свой капитал через границу, для других — возможностью защитить свои деньги от чрезмерно ретивых западных финансовых институтов, как будто бы уже почти готовых к ковровым заморозкам счетов с неправильным цветом паспорта.

Есть мнение, что из всего многообразия текущего криптозоопарка лучше всего для этих целей подходят стейблкоины, чья стоимость жестко привязана к доллару. По крайней мере, для них риск потерять половину вложенного капитала за один день (см. график Биткоина в Черный четверг 2020-го) выглядит чуть поменьше.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал