SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

стратегии

Вот что я заметил, по стратегиям и их обсуждениям )

- 09 апреля 2013, 17:43

- |

Полазил тут на forex форумах и приятно удивился.) Народ там активно обсуждает различные стратегии и тестит их. Причем все достаточно хорошо расписанно. Идут дисскуссии и обсуждения строго по теме.

Сам я не сторонник форекса и неторговал на нем, но ребята именно пользователи молодцы.

Ps даже мне, искушенному юзеру у которого есть своя стратегия и чёткий взгляд на торговлю — было порой очень интересно. И явилось пищей для размышления на несколько ночей. На смарте к сожалению таких конкретных обсуждений не так много.

Сам я не сторонник форекса и неторговал на нем, но ребята именно пользователи молодцы.

Ps даже мне, искушенному юзеру у которого есть своя стратегия и чёткий взгляд на торговлю — было порой очень интересно. И явилось пищей для размышления на несколько ночей. На смарте к сожалению таких конкретных обсуждений не так много.

- комментировать

- Комментарии ( 9 )

Азбука инвестора.

- 06 апреля 2013, 21:28

- |

Азбука инвестора.

youtu.be/V_HxzA0cGvY

1. Типы торговых систем.

youtu.be/L2cg7jkJakQ

2. Системы следования за трендом.

youtu.be/QPZKjtpVsr4

3. Противотрендовые системы.

youtu.be/n4IauBZTcsw

4. Торговые системы.

youtu.be/xwQDIgmM-Qs

5. Управление капиталом и рисками.

youtu.be/aYcMW99KIOE

6. Свечи и различные индикаторы.

youtu.be/iHeXIKSncyA

7. Портфельные стратегии.

youtu.be/YkSBjc6bIzE

8. Фондовые индексы.

youtu.be/oTAqwugsU5c

9. Американские фондовые индексы.

youtu.be/wI_GdPKVbk8

10. Европейские фондовые индексы.

youtu.be/bSmFuwVH0Mo

11. Азиатские фондовые индексы.

youtu.be/Glymh1Oo0aM

12. Диверсификация и хеджирование на срочном рынке.

П.С.:

РБК Азбука инвестора.

В ролях: Марианна Минскер, Андрей Сапунов и др.

«Основы инвестирования» — высокоинформативные 5 минутные выпуски для биржевых трейдеров и инвесторов.

Как говорили китайцы «Один рисунок много ценнее тысячи слов». Что уж говорить о видео!

Стоит отдать должное телеканалу РБК, за их образовательные телепрограммы.

Втиснуть столько информации в пятиминутный формат! По делу и без излишеств.

В лучшем качестве видео можно найти тут

youtu.be/V_HxzA0cGvY

1. Типы торговых систем.

youtu.be/L2cg7jkJakQ

2. Системы следования за трендом.

youtu.be/QPZKjtpVsr4

3. Противотрендовые системы.

youtu.be/n4IauBZTcsw

4. Торговые системы.

youtu.be/xwQDIgmM-Qs

5. Управление капиталом и рисками.

youtu.be/aYcMW99KIOE

6. Свечи и различные индикаторы.

youtu.be/iHeXIKSncyA

7. Портфельные стратегии.

youtu.be/YkSBjc6bIzE

8. Фондовые индексы.

youtu.be/oTAqwugsU5c

9. Американские фондовые индексы.

youtu.be/wI_GdPKVbk8

10. Европейские фондовые индексы.

youtu.be/bSmFuwVH0Mo

11. Азиатские фондовые индексы.

youtu.be/Glymh1Oo0aM

12. Диверсификация и хеджирование на срочном рынке.

П.С.:

РБК Азбука инвестора.

В ролях: Марианна Минскер, Андрей Сапунов и др.

«Основы инвестирования» — высокоинформативные 5 минутные выпуски для биржевых трейдеров и инвесторов.

Как говорили китайцы «Один рисунок много ценнее тысячи слов». Что уж говорить о видео!

Стоит отдать должное телеканалу РБК, за их образовательные телепрограммы.

Втиснуть столько информации в пятиминутный формат! По делу и без излишеств.

В лучшем качестве видео можно найти тут

Мое фантастически невероятное предложение СмартЛабу!

- 26 марта 2013, 12:03

- |

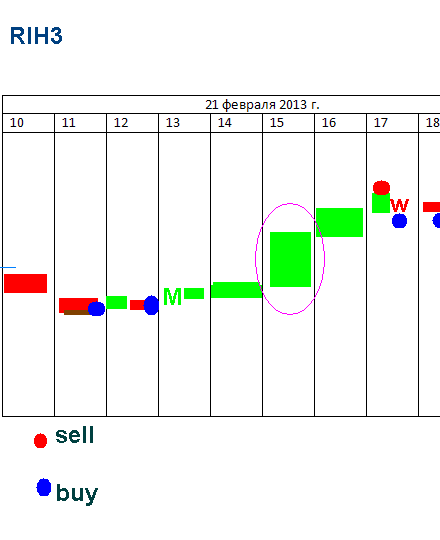

Торговая система номер 4. Интрадей паттерн на RI.

На SI работает тоже, но с небольшими поправками:

( Читать дальше )

На SI работает тоже, но с небольшими поправками:

( Читать дальше )

С# + MultiCharts + S# обучение стартует

- 11 марта 2013, 10:22

- |

Решил кардинально изменить программу. Суть нового подхода состоит в том, что с первого дня обучения мы пишем под MultiCharts стратегии, а в качестве ДЗ идет видеоматериал по базису С# который я собираюсь записать заранее.

В чем плюсы:

1) Изучить MultiCharts на нужных примерах очень легко, для этого не нужна вся теория по C#

2) Если вам все таки нужна более глубокая теория, у вас она будет, в формате видео справочника.

Такая модель предполагает то, что через неделю обучения слушатель уже будет тестировать свои системы. Также такая модель предполагает то что у слушателя будут постоянные ошибки которые необходимо будет править на лету, все это решается банальным фидбеком через skype. Запутались? Написали мне, через часик другой получили ответ на свой вопрос в виде конструкции кода, запомнили и применили.

Добавляем третий плюс:

3) Фидбек через скайп (4 недели входят в стоимость)

( Читать дальше )

В чем плюсы:

1) Изучить MultiCharts на нужных примерах очень легко, для этого не нужна вся теория по C#

2) Если вам все таки нужна более глубокая теория, у вас она будет, в формате видео справочника.

Такая модель предполагает то, что через неделю обучения слушатель уже будет тестировать свои системы. Также такая модель предполагает то что у слушателя будут постоянные ошибки которые необходимо будет править на лету, все это решается банальным фидбеком через skype. Запутались? Написали мне, через часик другой получили ответ на свой вопрос в виде конструкции кода, запомнили и применили.

Добавляем третий плюс:

3) Фидбек через скайп (4 недели входят в стоимость)

( Читать дальше )

Свалка идей

- 10 февраля 2013, 22:02

- |

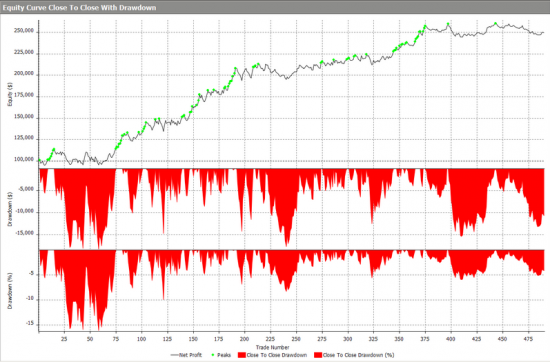

Очень много идей приходится просто выкидывать последнее время, т.к. волатильность падает, торговать становится сложнее.

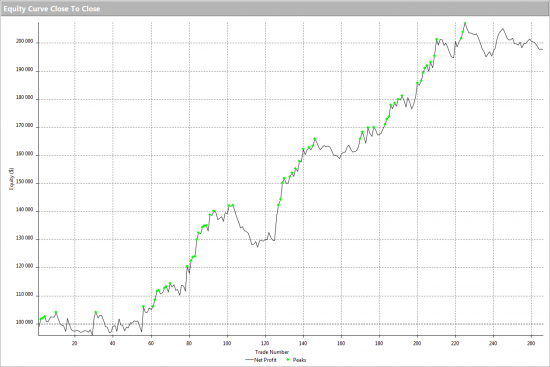

Вот к примеру кандидат на вылет, ~40 трейдов не может обновить хай по эквити, что говорит о не самом лучшем периоде для этой стратегии.

Вот к примеру кандидат на вылет, ~40 трейдов не может обновить хай по эквити, что говорит о не самом лучшем периоде для этой стратегии.

Оптимизация стратегий с точки зрения реинвестирования.

- 21 января 2013, 20:14

- |

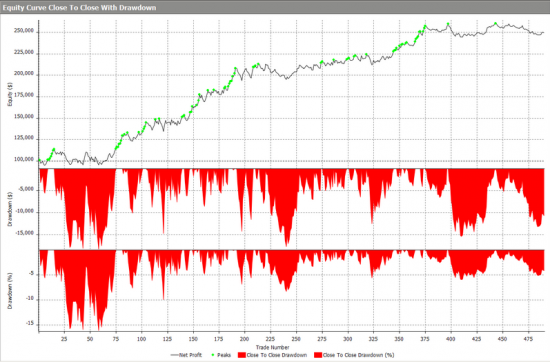

Хочу к своей стратегии добавить автоматическое реинвестирование

или управление капиталом. Однако пока нет удовлетворительного

решения данной задачи.

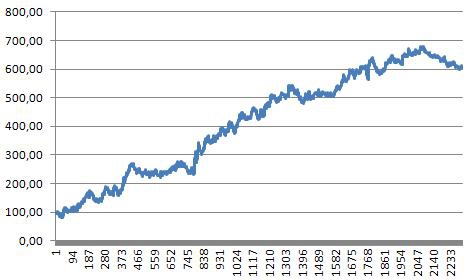

Есть стратегия, которая в принципе меня устраивает

и без реинвестирования:

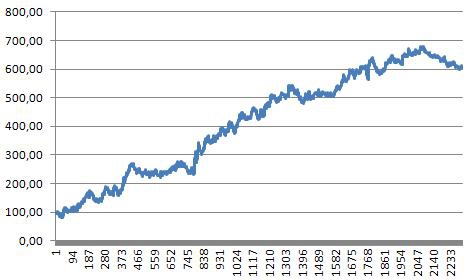

Но если к ней добавить (чисто теоретически) хотя бы примитивное

реинвестирование:

— повышать размер лота всякий раз, когда прибыль в последней

сделке превысила 5%, исходя из 80% лимита;

— понижать размер лота всякий раз, когда убыток в последней

сделке превысил 2,5%, исходя из 60% лимита.

( Читать дальше )

или управление капиталом. Однако пока нет удовлетворительного

решения данной задачи.

Есть стратегия, которая в принципе меня устраивает

и без реинвестирования:

Но если к ней добавить (чисто теоретически) хотя бы примитивное

реинвестирование:

— повышать размер лота всякий раз, когда прибыль в последней

сделке превысила 5%, исходя из 80% лимита;

— понижать размер лота всякий раз, когда убыток в последней

сделке превысил 2,5%, исходя из 60% лимита.

( Читать дальше )

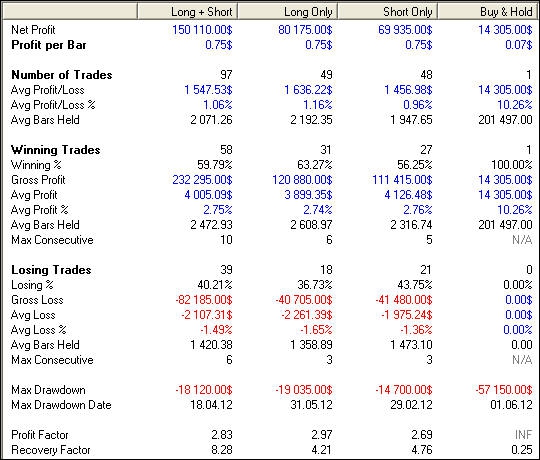

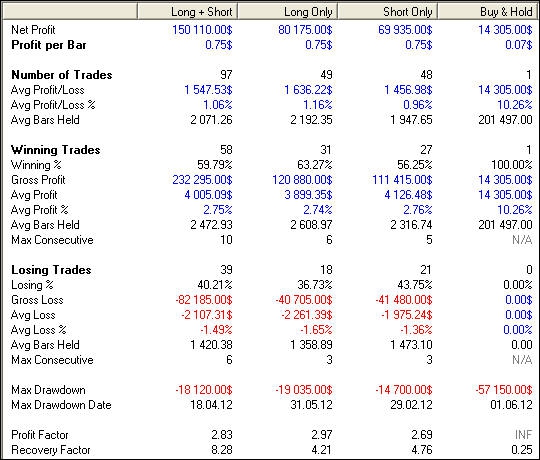

Прошу оценить стратегию для фьючерса на индекс RTS

- 22 декабря 2012, 12:26

- |

Уважаемые коллеги! Прошу оценить стратегию для фьючерса на индекс RTS:

Реверсная система.

Тайм-фрейм — 1 мин.

Период тестирования — 2012 год.

Без реинвестирования, на 1 контракте.

Без комиссии и проскальзывания.

( Читать дальше )

Реверсная система.

Тайм-фрейм — 1 мин.

Период тестирования — 2012 год.

Без реинвестирования, на 1 контракте.

Без комиссии и проскальзывания.

( Читать дальше )

Грааль Боброва

- 22 декабря 2012, 09:13

- |

Я вот сколько смотрел этот грааль, но честно до сих пор и не понял принцип.Смотрю сетку можно применять в записи после торгов.Или это действительно как то работает?

.

Здесь просчитал по его системе и понял что я глупый человек, что не купил его грааль.

.Главное Пятёрочку заплати.

.

Здесь просчитал по его системе и понял что я глупый человек, что не купил его грааль.

.Главное Пятёрочку заплати.

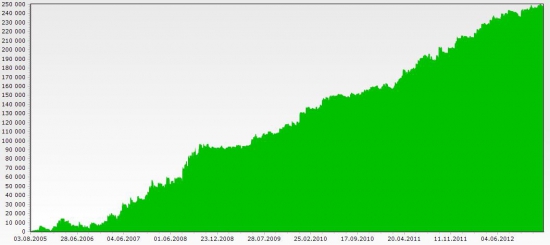

Моя новая стратегия в Wealth-lab, Оцените пожалуйста.

- 21 декабря 2012, 16:08

- |

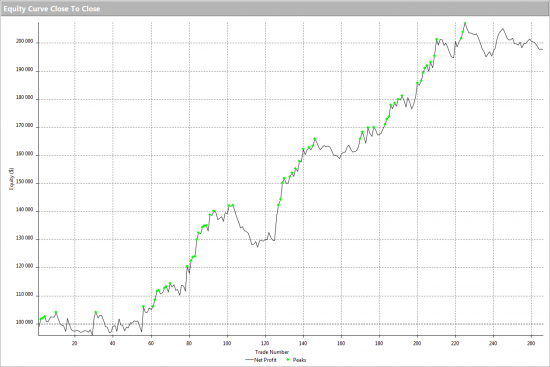

Выкладываю результат уже с валидностью(в 6 лет), на фьючерс RTS(комиссия и проскальзывание учтено).

Прошу оценить стратегию, написать все минусы. хорошая ли доходность и просадка? Можно ли ей доверять? Я начинающий на рынке, поэтому рассчитываю на вашу помощь и поддержку. Спасибо.

( Читать дальше )

Прошу оценить стратегию, написать все минусы. хорошая ли доходность и просадка? Можно ли ей доверять? Я начинающий на рынке, поэтому рассчитываю на вашу помощь и поддержку. Спасибо.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал