стратегия

Стратегии российских инвестдомов на 2024 г. Что ждут аналитики?

- 08 января 2024, 19:07

- |

Прочитал бегло на праздниках стратегии от наших инвесткомпаний. Решил немного поделиться мыслями.

Большинство аналитиков, в том числе и я, ожидают роста российского фондового рынка в 2024 г. на фоне снижения ключевой ставки ЦБ РФ. Цели по индексу 3500-4000 пунктов.

Оценка российского рынка по коэффициенту P/E на следующие 12 месяцев повысилась. Тем не менее, текущее значение P/E=4,5х при среднем значении за 10 лет 6,2х. Поэтому, фундаментально, потенциал роста имеется.

Ожидают, что приток частных инвесторов на фондовый рынок продолжится. На долю частных инвесторов, по данным МосБиржи, приходится более 80% объема торгов в акциях, 32% в облигациях, 70% объемов на срочном рынке. Если будут снижать ставку агрессивно, что мало вероятно, то приток денег ускорится. С депозитов понесут обратно на фондовый рынок. Это будет способствовать поддержке фондового рынка.

Ждут навес со стороны продавцов после редомициляции, которые покупали российские бумаги вне России. Они начнут фиксировать прибыль здесь. В моменте, это окажет давление на рынок. В частности на те бумаги, которые будут переезжать. Но, полученная прибыль будет идти в другие акции.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Итоги декабря и года

- 30 декабря 2023, 14:25

- |

Наступает время салатов и салютов. Салаты я люблю. Салютов боюсь. Пока не стреляют — напишу коротко про итоги месяца и года, а то потом могу испугаться и убежать — со мной такое случается. А когда пальба стихнет — вернусь в будку и сочиню пост про ожидания и стратегию на следующий год — в телеграм-канале.

Итоги декабря и 2023 года

За декабрь: депо: +2,27% (Для сравнения MCFTRR: -0,11%. SP500 в рублях: +5,75%. USDRUB: -0,05%).

За 2023 год: депо: +35,91% (Для сравнения MCFTRR: +52,5%. SP500 в рублях: +57,98%. USDRUB: +27,02%)

Декабрь прошёл неплохо. Удалось подкупить немного российских акций на проливе рынка. Отскочили забытые богом и рынком американские бумаги. MAXN вообще вырос в два раза от нижней точки своего эпичного падения. Год закрывается около хаёв по счёту.

Итог года меня вполне устраивает. Доходность счёта сильно отстала от индексов — в этом году хорошо заработали смелые, а осторожные довольствовались малым. Но в прошлом году смелым было тяжело. И по итогам двух лет мой результат будет сильно выше многих прошлогодних смельчаков. В этом и есть моя цель — двигаться вперёд небольшими шагами. Я — осторожный пёс.

( Читать дальше )

Мозговой штурм 2024 (пока ещё не стратегия)

- 29 декабря 2023, 16:50

- |

1. Хорошие истории

2. Нейтральные истории

3. Очевидно неудачные идеи

Спешу поделиться результатами, тем более знаю, что вы любите такой максимально короткий и ёмкий формат.

Если будут вопросы — пишите в комментарии, там мы поясним по каким-то конкретным бумагам.

( Читать дальше )

Ставка на золото

- 29 декабря 2023, 14:08

- |

Аналитики ВТБ считают золото хорошим вариантом для диверсификации валюты. Страны запада могут приступить к снижению ставок уже в следующем году, что положительно скажется не только на котировках желтого металла, но и на таких компаниях, как $PLZL и $UGLD.

А вот ставка в России будет оставаться на высоких уровнях до конца года. Плохая новость для $AFKS

С выводами ВТБ по застройщикам не могу согласиться. Для сдерживания инфляции льготные программы уже начали сворачиваться. $SMLT явно предстоит тяжелый год. Конечно, если не закладывать вариант окончания СВО и большой стройки на новых территориях, тогда застройщики эконом жилья будут актуальны. Но, еще более актуальны будут металлурги и в частности Северсталь

$CHM которая есть на моих стратегиях и в частности: Антикризисная Россия

Рубрика #выжимки

Самое важное из исследования 'Инвестиционная стратегия 2024' от ВТБ. Часть 1

Бюджетный импульс в России в 2024 г. будет значительным – расходы федерального бюджета по плану Минфина РФ составят 36,7 трлн руб. Одновременно более явным станет влияние начавшегося летом 2023 г. ужесточения денежной политики. Экономика с высокой базы 2023 г. будет расти медленнее – в нашем базовом сценарии ~1% г/г в 2024 г. после 2,7-3,0% г/г в 2023 г.

( Читать дальше )

Первые итоги 2023 года

- 29 декабря 2023, 12:15

- |

В декабре все подводят итоги года, мы не исключение. Давайте вместе вспомним, какие важные и интересные события произошли в этом году.

2023 год был юбилейным для «Ленты». 25 октября нам исполнилось 30 лет. И мы можем смело сказать, что это был год большой трансформации и выхода на новый уровень.

Но давайте обо всем по порядку.

💰 В феврале старейший гипермаркет «Ленты», петербургский торговый комплекс №1, переродился в новом формате, став первым «Экономом». В рамках пилота мы оптимизировали операционные процессы в магазине, пересмотрели ассортимента и цены, чтобы и клиенты были довольны, и плотность продаж стабильно росла.

🐶 В марте мы открыли десять «Зоомаркетов», которые стали дополнительным фактором притяжения покупателей в наши гипермаркеты. Сегодня «Зоомаркеты» работают уже в 14 магазинах. А в новом году мы планируем дальше масштабировать этот проект.

✅ В мае и июне мы укрепляли свои позиции в Воронеже: там открылись распределительный центр (РЦ) и новый гипермаркет. До появления нового РЦ товары в магазины малых форматов Воронежа и области доставляли из Москвы. Новая площадка снабжает товарами магазины города и области. А открывшийся в июне торговый комплекс стал четвертой «Гипер Лентой» в столице Черноземья.

( Читать дальше )

Банк ДОМ.РФ планирует начать развивать брокерское направление, а также расширить направление private banking

- 27 декабря 2023, 13:14

- |

В частности, в январе 2024 года банк планирует создать два паевых инвестиционных фонда (ПИФ) с консервативной стратегией и стратегией на рынке акций.

Тинькофф — тактика вместо стратегии

- 25 декабря 2023, 16:29

- |

Следовать за стадом — дождаться смены фазы монетарного цикла, а текущую ситуацию переждать в инструментах фиксированной доходности. Все-таки, аналитики упускают из вида то, что на снижении ставки и акции будут стоить уже не так, как сегодня.

И все таки, ряд компаний выделяется на общем фоне: $YNDX $OZON $MOEX $SBER $LKOH $NVTK $MGNT $SMLT $AQUA

А часть из них есть в моей стратегии автоследования!

Рубрика #выжимки

Самое важное из исследования 'Стратегия-2024. Как подготовить портфель к новому году?' от Tinkoff Private.

Факторы, определяющие 2024 год:

-Президентские выборы в России и их потенциальное влияние на экономическую политику государства

-Высокий уровень ключевой ставки и ее дальнейшая траектория

-Геополитические риски

-Инфраструктурные риски

-Риск наступления рецессии мировой экономики сохраняется

-Недооцененности на рынке акций больше нет

-Жесткое регулирование курса рубля

Вмешательство государства в российскую экономику продолжает расти и уже давно не ограничивается рыночными механизмами.

( Читать дальше )

Цели ВТБ по чистой прибыли выглядят реалистичными - Атон

- 25 декабря 2023, 10:24

- |

По данным Интерфакса, на прошлой неделе наблюдательный совет ВТБ утвердил новую стратегию до 2026 г. В рамках стратегии банк планирует увеличить чистую прибыль до 646 млрд рублей в 2026 г. Рентабельность капитала (ROE) должна составить 19%, а показатель отношения доходов к расходам (cost to income ratio) — 35%. Кроме того, в новой стратегии развития ВТБ заложил возврат к выплате дивидендов в 2026 г. по итогам работы в 2025 г. Объем выплат может составить до 80 млрд рублей. Более подробные показатели банк планирует раскрыть на Дне инвестора в феврале.

В целом, цели по чистой прибыли выглядят реалистичными. Они лишь на 5% выше наших собственных прогнозов. Возобновление выплаты дивидендов не ранее 2026 г. отражает необходимость наращивать капитал в условиях жесткого регулирования и ужесточения требований к уровню достаточности капитала. Мы оцениваем новость как нейтральную.Атон

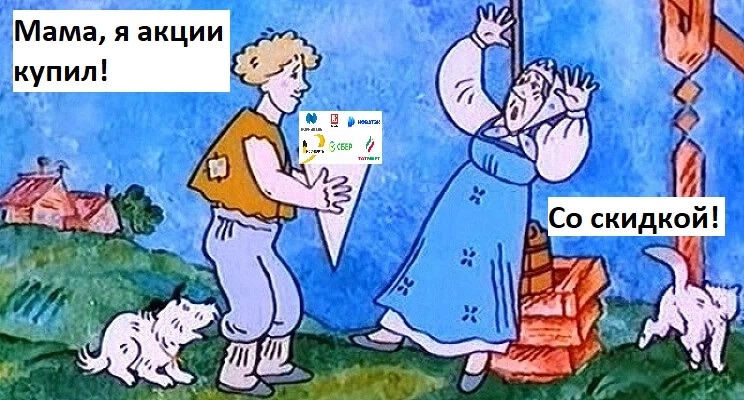

Скидки нет и не будет!

- 20 декабря 2023, 22:30

- |

Вот неделю назад акция стоила 100 руб. а сегодня 90. «Покупайте со скидкой!» — трубят горячие инфлюенсеры. 😎

Как ловко брокеры (не все конечно) геймифицировали процесс инвестирования, а маркетинг в продажах финтех-продуктов точь с маркетплейсов скопирован, от сюда, видимо, и понятие понеслось в массы — «скидка».

А можно ли так: считать такую покупку как приобретение со скидкой? 🤔

Скидка, как правило, предлагается на товар/услугу за что-то: за опт, залежавшийся продукт, повысить лояльность, выделиться среди конкурентов, а то и просто гениальная схема – дисконт на повышенный ценник – работает же.

Вот если бы акция упала со 100 до 90, а брокер как-то организовал приобрести ее вам за 85, то Да! Это со скидкой. 😊

Если бумага упала в цене за N-период, это значит что за нее столько готовы давать покупатели на текущий момент, не больше. И были факторы, которые повлияли на ее переоценку. В последующем, все может измениться, но кто ж знает в какую сторону и с каким импульсом.

( Читать дальше )

СД ЮГК утвердил план повышения капитализации компании: обеспечение роста производства, активная работа с инвестсообществом, стабильная дивидендная политика, включение в индексы Мосбиржи

- 18 декабря 2023, 17:50

- |

Основными элементами плана являются обеспечение роста производства золота за счет сибирской группы месторождений, активная работа с инвестиционным сообществом и стабильная дивидендная политика.

В планах ЮГК – включение акции ПАО «ЮГК» в несколько индексов Московской биржи, что позволит привлечь в капитал средства институциональных инвесторов, которые ориентируются на биржевые индексы, и средства индексных фондов.

Финансовый директор ЮГК Артем Клецкин прокомментировал:

«Рост стоимости акций является одной из ключевых задач менеджмента компании и конкретный план действий был сегодня согласован Советом директоров. ЮГК уже запустила три проекта, которые должны увеличить наше производство золота на 60%. Став публичной компании, мы также ведем работу по подготовке компании к выплате дивидендов. Как мы заявляли в ходе IPO в соответствии с нашей дивидендной политикой мы намерены направлять не менее 50% чистой прибыли на выплату дивидендов акционерам».

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал