сургутнефтегаз

Сургутнефтегаз

- 26 октября 2024, 10:14

- |

Ёбушки воробушки, 20-ти летняя пила😅🤣

Ёбушки воробушки, 20-ти летняя пила😅🤣 Для спекулянта это возможно отличный инструмент, но мне как инвестору неинтересно годами сидеть в пиле в надежде на скорый рост.

- комментировать

- Комментарии ( 6 )

Лучик света в Мордоре!!!

- 25 октября 2024, 19:39

- |

Сургутнефтегаз-АП, прям лучик света во тьме!)

Все молодцы кто держит, да и вообще все, кто не «ссыкло» — всем спасибо!

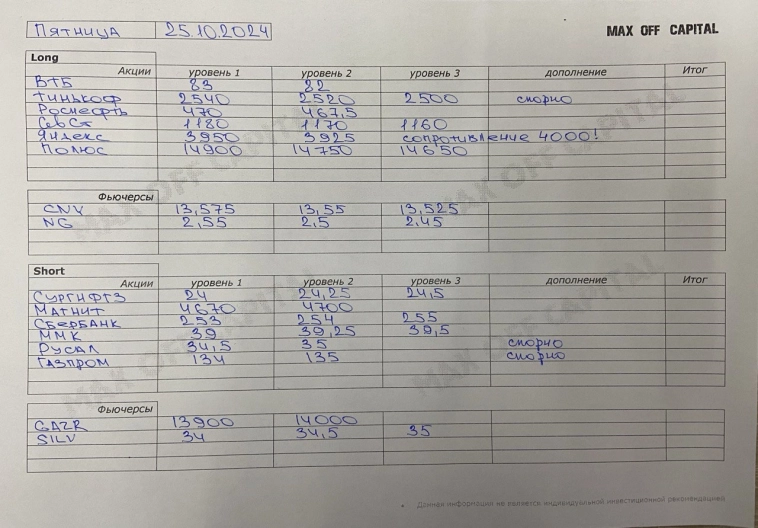

Идеи по рынку 25.10.2024

- 25 октября 2024, 08:18

- |

Все сделки разбираем в нашем ТГ канале

Остались вопросы переходите в наш чат MAX OFF CAPITAL | Чат

*Данная информация не является индивидуальной иневстиционной рекомендацией!

#идеи_по_рынку

Госдума РФ утвердила ускоренный рост акцизов на автомобильный бензин и дизельное топливо в 2025г в размере 14% и 16% соответственно вместо повышения на 4,7% — Reuters

- 24 октября 2024, 13:34

- |

Согласно законопроекту, в 2025 году акциз на товарныйавтомобильный бензин (Евро-5) будет увеличен сразу на 2.040 рублей (+13,6%) до 17.088 рублей за тонну, акциз на дизтопливо (Евро-5) повысится на 1.695 рублей (+16,3%) до 12.120 рублей за тонну. В текущей редакции Налогового кодекса (НК) в 2025 году предусматривалось втрое меньшее повышение акцизов для бензина и дизтоплива: в размере 707 рублей за тонну (+4,7%) и 490 рублей (+4,7%), утвержденное предыдущими поправками в июле этого года.

Утвержденный рост акцизов на моторное топливо увеличит сборы по налогу на 170,4 миллиарда рублей, из которых 116,6 миллиарда — за счет сверхпланового повышения. С учетом того, что акциз включается в цену топлива до начисления налога на добавленную стоимость (НДС), дополнительное повышение акциза принесет бюджету еще свыше 23 миллиардов рублей в виде НДС. В общей сложности сборы акцизов на автобензин и дизтопливо в 2025 году составят около 0,658 триллиона рублей и 0,657 триллиона рублей соответственно.

( Читать дальше )

Дивидендная корзина. Акции Сбера возвращаются

- 24 октября 2024, 09:30

- |

Дивидендная корзина — это набор акций российского рынка, по которым ожидаются самые высокие дивиденды. Такой портфель может не только обеспечить поток пассивного дохода, но и обогнать рынок. Мы продолжаем регулярно анализировать все акции и выбирать те, у которых ожидается максимальная дивидендная доходность.

Включаем акции Сбера в топ-5 ликвидных дивидендных имен и вынуждены вывести из него префы Транснефти, хотя сохраняем на них «Позитивный» взгляд. Популярность дивидендной темы вернулась осенью и, вероятно, пока будет сохраняться.

Главное

• Популярность дивидендной темы осенью сохраняется.

• Дивдоходность рынка снизилась до 9,4% после осенних отсечек.

• Корзина за последний месяц выросла на 2%, вновь лучше рынка.

• Начало осени помогло вернуться на траекторию устойчивого опережение рынка: рост на 8,6% за последний год, опережение рынка на 10 процентных пунктов (п.п.) за 6 месяцев и на 23 п.п. за год.

В деталях

Дивидендная доходность рынка 9,4%

( Читать дальше )

Госдума приняла ряд законов по налогам в отношении нефте- и газодобывающих компаний, в частности по отмене "нашлепки" НДПИ на газ, изменении выплат по топливному демпферу и др — Интерфакс

- 22 октября 2024, 15:27

- |

Госдума отменила ежемесячную «нашлепку» к НДПИ на газ с 2025 г.

Госдума приняла во втором и третьем чтении закон, который досрочно убирает с 2025 г. ежемесячную «нашлепку» к НДПИ на газ в размере 50 млрд руб. Поправки были внесены в парламент правительством ко второму чтению законопроекта (N727330-8), он входит в бюджетный пакет.

Госдума приняла закон о нулевом НДПИ по газу для производства аммиака и водорода во всей Арктике

Госдума приняла во втором и третьем чтении поправку в Налоговый кодекс (НК) РФ, которая вводит нулевую ставку налога на добычу полезных ископаемых (НДПИ) для газа, извлекаемого в Арктической зоне и используемого в производстве аммиака и водорода, аналогично ставке НДПИ, которая действует в отношении газа, добываемого на Ямале.

Госдума приняла закон об изменении топливного демпфера и повышении акцизов на нефтепродукты с 2025 г.

Госдума приняла во втором и третьем чтении закон, согласно которому в 2025 г. фиксируются ставки акциза на бензин и дизтопливо в расчете демпферной составляющей на уровне 2024 г. — 15 тыс. 48 рублей за тонну бензина и 10 тыс. 425 рублей дизтоплива. Документ (N727330-8) был внесен в парламент правительством 30 сентября в рамках проекта бюджета на 2025-2027 гг.

( Читать дальше )

$SNGSP Коррекция или рост?

- 22 октября 2024, 14:55

- |

Тренд восходящий, но актив очень сильно разогнали, когда дошли почти до 73 руб.

Сейчас идёт коррекционное движение, Я предполагаю, что коррекция может быть в три волны, так как коррекция будет глубокая после такого импульсного движения.

Возможно дойдём до 59 руб для того чтобы перекрыть гэп, но тут скорее всего будет разворот.

Промежуточные уровень поддержки 51, 6 если пробьёт, то следующий уровень 45,66.

Открывать сейчас лонговую позицию рано, по осциллятору отрабатывать уже начал сигнал в продажу, но отскок до 59 всё равно может быть. Опасно, неопределенно.

Канал в тг t.me/+7-fxPBUW0jVlZjEy

НЕ ИИР

#теханализ #трейдер #инвестиции #сургутнефтегаз

О каком развороте вы вообще говорите?

- 19 октября 2024, 10:45

- |

🇷🇺Любые попытки быков откупить просадку заканчиваются провалом. Крики аналитиков, что разворот вот-вот начнется не подкреплены фундаментальными доводами, а Индекс Мосбиржи тем временем топчется на уровнях 2019 года, заставляя инвесторов задуматься над целесообразностью покупки акций.

Причин у такой динамики несколько, и ряд из них лежат в плоскости геополитики. Пусть я выскажу непопулярное мнение, да и вы вряд ли согласитесь с ним, но «пока на территории России ведутся бои, а СредиземьеПриграничье подвергается обстрелам, ни о каком перехае, ралли, импульсном росте портфелей, даже речи не может идти».

Это не значит, что надо бросать все и закидывать «all in» на вклады. При развороте ставки ЦБ инвесторам все равно придется искать альтернативные инструменты инвестирования. Но грамотно диверсифицировать портфель, используя рынок акций, в том числе, я считаю лучшей стратегией. Ладно, что там по акциям?

🛢Нефтегазовый сектор закончил неделю разнонаправленно. Чуть лучше себя чувствует Сургутнефтегаз преф, который «впитывает пары» девальвации и растет на 2,3% за неделю, закрывая половину дивидендного гэпа.

( Читать дальше )

пятничное, про сбер и сургут. юрики понесли деньги на депозиты!

- 18 октября 2024, 21:52

- |

всю неделю паблики обсуждают кубышку сургута, при росте курса $ держать папирки которые ценные как «золотые яйки» фаберже..

всю неделю паблики обсуждают кубышку сургута, при росте курса $ держать папирки которые ценные как «золотые яйки» фаберже..на деле же размер дивидендной доходности выглядят ничтожным, куда это топы потратили неприкосновенную кассу партии?

( Читать дальше )

Цены на Urals в портах РФ опустились ниже $60/барр с ослаблением Brent — расчеты Reuters

- 17 октября 2024, 17:04

- |

Давление на стоимость Urals оказали рост скидки на сорт в индийских портах в октябре и увеличение ставок фрахта.

Согласно расчету Рейтер, во вторник цены на партии Urals с отгрузкой из портов на Балтике на базисе FOB опустились ниже $60за баррель и в среду оценивались на уровне в $59,95 за баррель. При этом грузы с перевалкой в черноморском Новороссийске в среду оценивались чуть дешевле — в $59,35 за баррель.

Расчетная цена нефти Urals на базисах FOB опустились ниже $60 за баррель впервые с сентября текущего года, когда партии смеси краткосрочно дешевели до отметок около $59 за баррель.

t.me/reuters_ru

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал