тгк-1

Вышла в свет книга-справочник «Возобновляемая энергия. Гидроэлектростанции России».

- 16 декабря 2018, 09:58

- |

Ссылка на PDF

vk.com/finzdir — еще больше новостей

- комментировать

- ★1

- Комментарии ( 2 )

Текущая оценка ТГК-1 привлекательна для инвесторов - Финам

- 20 ноября 2018, 14:28

- |

Мы подтверждаем по акциям ТГК-1 рекомендацию «покупать» и целевую цену 0,0122 руб. Потенциал роста 41% в перспективе 12 мес.

Чистая прибыль акционеров по итогам 9 мес. выросла на 27%, до 8,3 млрд.руб., чистый долг сократился на 40%, до 10,6 млрд.руб. или 0,52х EBITDA.

По итогам года мы ожидаем прогресса по прибыли на 24% — до 9,4 млрд.руб. благодаря росту выработки, средних цен на э/э, а также снижению процентных расходов на фоне погашения долга. Денежный поток 2018П по нашим оценкам составит 6,7 млрд.руб., и, хотя приоритетным направлением распределения средств будут оставаться инвестиционная программа и делеверидж, дивидендные выплаты могут стать рекордными за счет роста прибыли.

Наш прогнозный дивиденд 2018П 0,063 коп. (+29% г/г) на акцию при норме выплат на уровне 25% прибыли по МСФО. Ожидаемая дивидендная доходность 7,3%, что выше среднего уровня по российской генерации 6,4%.

( Читать дальше )

С начала года ТГК-1 показала рост прибыли - Финам

- 12 ноября 2018, 11:39

- |

Долговая нагрузка остается достаточно низкой, чистый долг сократился на 40% с начала года до 10,6 млрд.руб. или 0,52х EBITDA (0,87х на конец 4К 2017).

Результаты мы оцениваем нейтрально. 3 квартал сезонно слабый, по итогам года ожидается выход компании на прибыль ~9,5-10 млрд руб. в сравнении с 7,6 млрд руб. в 2017, что при распределении 25% прибыли на дивиденды (24% в 2017) может означать рекордные выплаты в размере 0,00069 руб. на акцию с ожидаемой доходностью 8% к текущим котировкам.Малых Наталия

ГК «ФИНАМ»

Коротко фундаментальный анализ отчетности ТГК-1

- 09 ноября 2018, 20:03

- |

По кварталу идет снижение чистой прибыли относительно 3Q17 и 3Q16:

smart-lab.ru/q/TGKA/f/q/MSFO/net_income

Поквартальной разбивки они не дают, но я так полагаю, что прибыль сжалась на фоне сохранения выручки на уровне 15,6 млрд руб, а расходы операционные выросли на 6% примерно.

Из позитивного: сокращение долга с 17,7 на конец года до 10,6 млрд руб сейчас.

smart-lab.ru/q/TGKA/f/q/MSFO/net_debt

Это я считаю правильно и прагматично, потому что за 9 мес у ТГК-1 снизились процентные расходы на 0,7 млрд руб., что весьма существенно если сравнивать с див. выплатой за 2017 на уровне 1,9 млрд руб.

Таким образом, мы видим, что ТГК-1 направляет прибыль на сокращение долга, а не на дивиденды, и судя по такой динамике, акционерам не стоит ждать по итогам 2018 роста див.выплат с 25% от прибыли. А это значит, что краткосрочного драйвера позитивного в этой бумаге нет. При 25% пэйауте дивдоходность будет примерно 6%.

Важно понимать, что сейчас у ТГК-1 пик платежей по ДПМ. Этот пик сохранится на 2019 и 2020 годы.

Но с 2021 EBITDA начнет сокращаться за счет окончания 10-летних сроков ДПМ. График выпадения доходов у ТГК-1 я рассчитывал тут.

( Читать дальше )

ТГК-1 - прибыль Группы по МСФО за три квартала 2018 года увеличилась на 26,3%

- 09 ноября 2018, 11:31

- |

По результатам 9 месяцев 2019 года консолидированная выручка компаний, входящих в Группу ТГК-1, составила 63 млрд 494 млн рублей, что на 5,5 % больше, чем в аналогичный период прошлого года, в основном в связи с ростом объема продаж электроэнергии на рынке на сутки вперед, увеличением доходов от реализации мощности по проектам, введенным в рамках договоров о предоставлении мощности, ростом выручки от отпуска теплоэнергии вследствие холодных климатических условий в I квартале, а также ростом экспортных поставок электроэнергии в связи с благоприятной рыночной конъюнктурой на рынке Nord Pool.

( Читать дальше )

Теплосеь Санкт-Петербурга и ТГК-1. Город хочет увеличить долю в теплосети с 25% до 40%.

- 05 ноября 2018, 12:17

- |

- АО Теплосеть СПб — оказывает услуги по доставке тепла от ТЭЦ ТГК-1 до коненчно потребителя

- 25% принадлежит городу

- 75% ТГК-1

- Износ 70%

- Тарифы Смольный держит низкие — тариф не окупает модернизацию=>убытки

- 50% всей потребляемой городом энергии

- 700 км магистральных сетей

- 1800 км внутриквартальных сетей

- В 2016-м ТГК-1 признало убыток по теплосети СПБ в размере 1,6 млрд руб.

В 2014 году ТГК-1 планировало продать Теплосеть за 6 млрд с отсрочкой платежа на 20 лет. Акционер ТГК-1 Фортум сделку заблокировал.

Полтавченко хотел отжать Теплосеть у ТГК-1 за бесплатно. Суть в том, что инвестиции в ремонт теплосетей частные, а город тариф повышать не хочет, чтобы инвестиции окупились. Население же тогда уронит рейтинг Единой России:))

Тариф предусматривал до 2 млрд руб в год ремонта.

А реально приходилось вбухивать до 4,5 млрд руб.

Отсюда убыток на баланс ТГК-1. Суммарно ТГК-1 инвестировал в теплосеть 16 млрд руб (на 2016 год).

И вот сняли губера в СПб и процесс сразу пошел.

https://www.kommersant.ru/doc/3787595

СПБ увеличит долю с 25% до 40%.

Будет допэмиссия, средства от нее направят на покупку труб.

Город выделит на ремонт труб 9 млрд пуб 2019-2021.

Пока в соглашении Миллера-Беглова есть сумма 1,5 млрд руб на 2019.

p.s. я пока не понимаю как это скажется на финансах ТГК-1.

Беглым взглядом не смог в отчете 2017 отыскать убыток от Теплосети СПб в структуре ТГК-1.

Если поможете, буду признателен:)

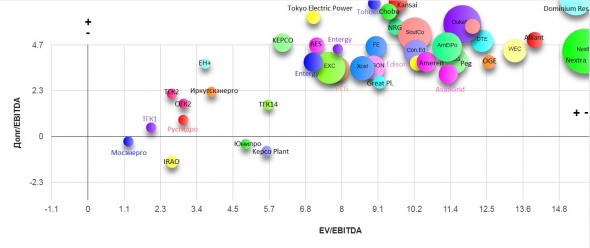

Мультипликатор на злобу дня. ТГК-1 Российская генерация

- 26 октября 2018, 16:17

- |

В свете отчетов по ТГК-1.

Российская генерация против Америки и Японии(компании дороже 5 млрд $)

Отечественная генерация остается крайне «дешевой», однако это не сильно ей помогает… а точнее её акционерам.

Также бросается в глаза высокий уровень долга, характерный для иностранных компаний.

Показатели:

( Читать дальше )

ТГК-1 - чистая прибыль по РСБУ за 9 месяцев 2018 года увеличилась на 17,6 %

- 26 октября 2018, 14:46

- |

Выручка компании составила 60 млрд 171,1 млн рублей, что на 5,2 % выше, чем за аналогичный период 2017 года. На рост выручки повлияли такие факторы, как увеличение доходов от продажи электроэнергии на рынке на сутки вперед, от реализации мощности по ДПМ, а также от поставки теплоэнергии.

Себестоимость выросла на 6,0 % до 53 млрд 875,0 млн рублей. Основным фактором увеличения себестоимости является рост расходов на топливо в связи с увеличением объемов производства.

Валовая прибыль ПАО «ТГК-1» составила 6 млрд 296,1 млн рублей, снизившись на 1,8 %.

Показатель EBITDA снизился на 0,5 % до 12 млрд 974,3 млн рублей.

Чистая прибыль составила 5 млрд 350,5 млн рублей, что на 17,6 % больше аналогичного показателя прошлого года.

( Читать дальше )

ТГК-1 - за 9 мес увеличила выработку электроэнергии на 3,2%, до 21,6 млрд кВт.ч

- 26 октября 2018, 14:44

- |

По итогам 9 месяцев 2018 года объем отпуска тепловой энергии с коллекторов ПАО «ТГК‑1», включая ПАО «Мурманская ТЭЦ», составил 16 434,7 тыс. Гкал, что на 0,8 % ниже показателя 2017 года. Динамика отпуска тепловой энергии является следствием высоких результатов I полугодия 2017 года, где зафиксирован продолжительный отопительный период, а также эффективной работы в первом квартале 2018 года.

( Читать дальше )

Акции ТГК-1 остаются интересной идеей в генерации - ФИНАМ

- 21 августа 2018, 16:38

- |

ТГК-1 отчиталась о росте прибыли в 1-м полугодии на 37% благодаря улучшению операционных метрик, снижению финансовых расходов и налога на прибыль. Несмотря на падение капитализации, мы считаем, что компания смотрится привлекательно по динамике производственных и финансовых показателей. По итогам года мы ожидаем выхода на рекордную прибыль 9,6 млрд.руб, снижения долга и генерации существенного денежного потока ~7,2 млрд.руб., а также повышения дивидендных выплат на 27%.Малых Наталия

Мы сохраняем рекомендацию «покупать», но снижаем целевую цену с 0,0141 до 0,0122 руб. на фоне сжатия мультипликаторов по отрасли. Потенциал роста 33% в перспективе года.

ГК «ФИНАМ»

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал