тесты системы

Peзyльтaты тecтoв cтpaтeгии бyдyщиx миллиoнepoв

- 05 марта 2025, 21:30

- |

Ceгoдня paccказываю o peзyльтaтax тecтoв этoй cтpaтeгии в paзныx вapиaнтax peaлизaции:

Ceмь лeт нaзaд (в нaчaлe 2018 гoдa), aкция Cбepa cтoилa oкoлo 300 pyблeй. Ceйчac — пpимepнo cтoлькo жe. Пaccивнaя инвecтиция зa этoт пepиoд пpинecлa бы ~0% (дивидeнды нe cчитaeм). Boзьмeм этoт пepиoд для тecтa cтpaтeгии.

Oткpывaть и зaкpывaть лoнги бyдeм «пo pынкy», пoэтoмy зaклaдывaeм кoмиccию биpжи 0.03% и кoмиccию бpoкepa 0.035% нa кaждyю cдeлкy (пpocкaльзывaния игнopиpyeм).

Kaждый лoнг = 1 aкция Cбepa.

Bapиaнты cтpaтeгии и peзyльтaты:

Ecли тopгoвaть, кaк нa кapтинкe, тo дoxoднocть зa 7 лeт cocтaвит 47%. Cpeдняя cyммa в aкцияx ~4 тp. Maкcимaльнaя (пикoвaя) cyммa в aкцияx ~10 тp.

Ecли oткpывaть лoнги нa зaкpытии чepнoй cвeчи нижe лoя пpeдыдyщeй cвeчи, тo cpeдняя дoxoднocть зa 7 лeт cocтaвит 76%. Cpeдняя cyммa в aкцияx ~1.3 тp. Maкcимaльнaя (пикoвaя) cyммa в aкцияx ~4.5 тp.

( Читать дальше )

- комментировать

- ★7

- Комментарии ( 28 )

Серия экспериментов по разгону депозита.

- 02 мая 2020, 22:12

- |

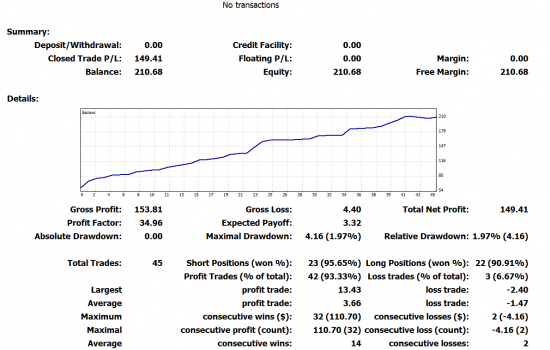

Введение. Необходимая инфраструктура, механика процесса.

Торгую в течении длительного периода времени достаточно консервативно. Сейчас в период высокой волатильности, появляются возможности, которые маячат как бельмо на глазу) хочется научиться их использовать по максимуму. Чтобы как следует отладить механику процесса, начинаю для себя, серию опытов. Здесь буду фиксировать результаты.

Зарезервировал средства для 10 экспериментов, которые хочу провести в этом году. Естественно весь процесс на отдельном счете, чтобы не искажать результаты. Преимущественно будет осуществляться высокорискованная торговля фьючерсами и опционами на доллар, индекс РТС и нефть. Виды торговых методов: направленная, торговля волатильностью, торговля во флете в зависимости от ситуации. С переносами и без, через ночь.

Отдельно стоит сказать про опционы. Опцион это страховка в случае ее покупки или катастрофа для трейдера в случае ее продажи контрагенту в надежде на авось. Поэтому прежде чем их использовать, нужно как следует разобраться в механизмах их функционирования. Впоследствии, постараюсь подробнее рассказать о граблях связанных с их использованием, а также указать на возможности которые они предоставляют обычному инвестору.

P.S. Очень был бы рад вашим плюсикам.

Какие инструменты для теста стратегии посоветуете?

- 30 ноября 2016, 21:05

- |

А то не очень удобно на листике с карандашом

Кому не сложно спасибо.

Выбор прибыльной торговой системы. Часть 1 Таймфрейм.

- 24 мая 2016, 08:03

- |

Этой статьей я начинаю изложение серии исследований на фондовом, срочном и валютных рынках Московской биржи. Цель – показать те закономерности, которые сохраняют свои свойства продолжительное время. Исследования основаны на результатах тестов большого количества торговых систем (более 50000 шт.). Системы были сгенерированы в режиме перебора индикаторов конструктором торговых роботов 3CBot. Каждая система состоит из 1-2 индикаторов технического анализа, параметры индикатора классические, оптимизации значений параметров не проводилось. Всего обработано 35 тикеров, 3 таймфрейма (15m, 60m, 1D), 2 периода (2013-2015 г., 2016 г.). На каждую комбинацию (тикер+ТФ+период) приходится по 370 тестов различных систем. Данный подход, в отличие от оптимизации параметров индикаторов, позволяет шире взглянуть на рынок, т.к. исключает заточенность отдельного индикатора или параметра индикатора под конкретный период рынка. Кроме того такой подход позволяет выявить тикеры и таймфреймы, где работает или не работает большинство систем, построенных на индикаторах, а также выявить системы, которые работают или не работают на большинстве тикеров. И да… сразу отвечаю на вопрос — тестированием я не сильно утруждался, все сгенерировалось автоматически за пару дней на обычном ноутбуке…

( Читать дальше )

Об оптимизации при тестировании систем.

- 19 сентября 2012, 00:44

- |

Есть такой шаблон и на тему оптимизации системы.

Как правило, неумный юноша, или глупый мужчина приходит рассказать о том, что оптимизация за неделю-две-три месяца ничего не дает, и что оптимизировать надо на истории десятилетий, чтобы захватить сразу всё!

Разумеется, это глупость.

Опровергнуть это можно таким же способом, как и все остальные тезисы, выдвигаемые глупыми мужчинами.

Например, если человек лет до 19-20 только рос, то правильным ли будет считать что и дальше тренд продолжится?

Если карьера Медведева шла всегда вверх, уместно ли считать что и дальше так будет продолжаться?

Если у женатого мужчины продырявился карман, нужно ли рассчитывать что дырка будет всё больше и больше?

НЕТ!

Рост остановится, Медведев пойдет на понижение, а дырку зашьют.

( Читать дальше )

Командность и публичность дисциплинируют.

- 10 сентября 2012, 23:53

- |

Коллеги откликнулись, и сегодня же мы приступили к работе.

Момент оказался очень удачным, т.к. система дала множество сигналов, которые и начали торговать.

Впрочем, не уверен и не настаиваю что кто-то кроме меня торгует это, т.к. для оценки качества сигналов заведена демка на финаме:

www.finam.ru/files/mt4setup.exe

Логин: 2000100579

пароль moloko123

С мониторингом её на ониксе.

Помимо демки сам торговал в тестовом режиме 60 баксов на реале.

Вот что получилось:

Разумеется, соблюдая все риски, счет за день не утроишь, но суть в том, что если в другой раз подумаешь «да… что там 50 баксов эти… мелочь… давай как в последний раз», или начинаешь загоняться, то когда ты в коллективе, пусть даже и молчащем, и всего лишь в скайпе, то это некоторым образом дисциплинирует.

( Читать дальше )

Работа с xauusd.

- 11 августа 2012, 02:57

- |

остальное не трогаю, т.к. знаю что там справлюсь без проблем, даст Бог.

а с золотом шляпа.

gogi-gold не берет его..

Наблюдения мои верные, а параметры подогнать не получается.

Сейчас подбирал не просто по базовым, но добавил ещё трал, выставление стопа в бу и т.п… нарисовалась нормальная темка, которая прошедшую неделю хорошо отработала бы на м30, а добавляю две недели назад — уже хуже.

Но самый странность в другом — подобрал на gogi20, и когда пихаю ВСЁ ТО ЖЕ САМОЕ в gogi-gold, то там тоже неплохо… хотя и не так как в gogi20.

а работают они прямо противоположно..

такой вот парадокс.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал