технологические компании

Технологические акции США нащупали сильную поддержку

- 21 сентября 2020, 14:29

- |

- комментировать

- Комментарии ( 2 )

Стоит ли полностью выходить из технологических компаний?

- 09 сентября 2020, 12:20

- |

Ниже приведу несколько графиков, которые помогут разобраться в этом вопросе. Начнем с того, что мы имеем. После кризиса 2008 года доходность технологического сектора почти в три раза превысила доходность широкого рынка. Причем последнее движение напоминает экспоненциальный рост, что может предвосхищать начало снижения, как это было после бума доткомов в 2000-ые. Но тогда мы получили затяжной кризис на фондовом рынке, который сейчас практически невозможен за счет действий ЦБ, и оценки компаний, по которым тогда торговался этот сектор, были значительно выше текущих уровней.

Но технологический сектор не однородный, его можно разделить на две категории, компании гиганты, с хорошим балансом и уверенной прибылью, и компании «идеи», которые пока только обещают инвесторам золотые горы.

По первой категории существует большая конкуренция среди инвесторов. Это такие компании как Amazon, Apple, Microsoft, Alphabet и т.д. Если цена на эти компании начнет сильно падать, то инвесторы выстроятся в очередь, чтобы увеличить их долю у себя в портфеле, поэтому надеяться, что их можно будет купить в ближайшие годы по сильно более низким ценам, чем сейчас, я бы не стал.

( Читать дальше )

Yandex N.V. (Яндекс) - Прибыль 6 мес 2020г: 1,837 млрд руб (падение в 3,3 раза г/г).

- 28 июля 2020, 15:25

- |

Yandex N.V. (Yandex Naamloze Vennootschap)

Class A – 290,544,563 + 21,522,840 (допка от 23.06.2020) = 312,067,403

Class B – 37,137,658

Priority share – 1

ir.yandex/node/12991/html

www.sec.gov/Archives/edgar/data/1513845/000104746920003809/a2241937zf-3asr.htm стр.9

Всего: 349 205 062 акций

Капитализация на 28.07.2020г: 1,404.15 трлн руб

Общий долг на 31.12.2017г: 37,897 млрд руб

Общий долг на 31.12.2018г: 44,456 млрд руб

Общий долг на 31.12.2019г: 61,691 млрд руб

Общий долг на 30.06.2020г: 131,739 млрд руб

Выручка 2017г: 94,054 млрд руб

Выручка 6 мес 2018г: 56,245 млрд руб

Выручка 2018г: 127,657 млрд руб

Выручка 6 мес 2019г: 78,681 млрд руб

Выручка 2019г: 175,391 млрд руб

Выручка 1 кв 2020г: 47,003 млрд руб

Выручка 6 мес 2020г: 88,410 млрд руб

Прибыль 6 мес 2017г: 4,303 млрд руб

Прибыль 2017г: 8,656 млрд руб

Убыток 6 мес 2018г: 6,182 млрд руб (+28,244 млрд руб — продажа Я.Маркет)

Прибыль 6 мес 2018г: 34,426 млрд руб

Прибыль 2018г: 16,014 млрд руб (+28,244 млрд руб — эффект 2 кв)

Прибыль 2018г: 44,258 млрд руб

( Читать дальше )

Технологический пузырь?

- 26 декабря 2019, 13:56

- |

Понятно, что за это время они изменили (захватили?) мир и во многом изобрели новые способы распространения/потребления информации в широком смысле этого слова, научились зарабатывать деньги на рекламе/гаджетах/онлайн-сервисах.

Но, и тем не менее, глядя на месячные графики Apple, Amazon, Alphabet, Microsoft возникает сильное сомнение, что текущий рост может перейти спокойно в плато и что цены могут остаться на текущих уровнях. Есть для этого фундаментальные факторы?

Понятно, что дичайший рост, наблюдающийся больше 10 лет может продлиться еще какое-то время, но что дальше? И, кстати, на месячном графике видно как сильно снизились объемы торгов по сравнению с началом 2000-х. О чем это говорит? О том, что большая часть акций спокойно лежит у долгосрочных инвесторов, а торгуют только спекулянты?

Amazon вот что-то притормозил уже...

( Читать дальше )

Buyback уже не тот

- 29 октября 2019, 10:25

- |

Достаточно давно известно, что выкуп компаниями свои акций, т.е. байбеки, оказывают достаточно мощную поддержку рынку. Многие аналитики утверждают, что байбеки в ответе чуть ли не за половину роста всего фондового рынка в последние годы.

Что ж, если это так, то у Goldman плохие новости для любителей лонгов. По их мнению, объем выкупа акций компаниями упадет по итогам 2019 года на 15% по сравнению с 2018. Кстати, второй квартал 2019 оказался хуже первого на почти 20%. Самое сильное падение с предкризисного 2007 года (даже больше).

Основной вклад в объем байбеков внесли технологические компании, которые репатриировали из ирландских офшоров прибыль. Ее надо было куда-то девать и, видимо, инвестиции в расширение производства на повестке не стояли. Следствием стало практически удвоение объемов выкупа в 2018 году. Хотя будем честны, другие сектора (финансы, фарма, промышленные компании) тоже постарались.

( Читать дальше )

Приобретение Red Hat позволит IBM стать ведущим поставщиком на рынке гибридных облачных вычислений

- 24 июля 2019, 09:26

- |

Рынок гибридных облачных технологий может вырасти к 2023 году до $97,64 млрд, прогнозируют аналитики исследовательской компании MarketsandMarkets. В июле текущего года один из крупнейших в мире производителей и поставщиков аппаратного и программного обеспечения IBM завершил сделку по приобретению Red Hat, ведущего поставщика программных решений на базе открытого исходного кода.

Общая стоимость приобретения американской компании Red Hat составила $34 млрд. На своем официальном сайте сама компания IBM заявила о том, что благодаря данному приобретению она сможет стать ведущим поставщиком на рынке гибридных облачных вычислений. Предполагается, что совместная работа компаний позволит предложить на рынке новую гибридную облачную платформу следующего поколения. Также в компании считают, что на основе технологий с открытым исходным кодом, таких как Linux и Kubernetes (принадлежат RedHat), платформа позволит предприятиям безопасно развертывать, запускать данные и приложения, а также управлять ими не только в локальной среде, а также в частных и нескольких общедоступных облаках.

( Читать дальше )

Тревожные сигналы для мировой экономики

- 23 марта 2019, 10:19

- |

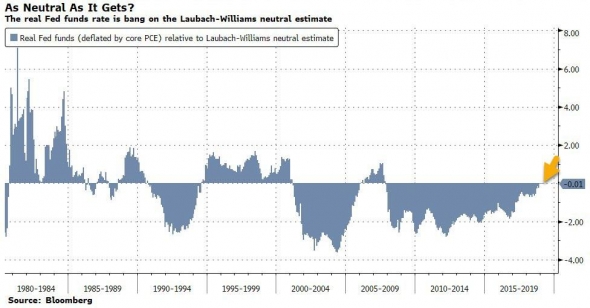

Значительное смягчение монетарной политики, озвученное ФРС в прошедшую среду (отказ от повышения ставок в этом году и сворачивание программы сокращения баланса в сентябре), имеет под собой достаточно веские основания. Так, разница между реальной ставкой денежного рынка (ставка ФРС за вычетом индекса инфляции core PCE) и оценкой реальной нейтральной ставки (т.е. отвечающей текущему экономическому состоянию США) на основе модели Laubach-Williams’а показывает их полное совпадение:

(Разница между реальной ставкой денежного рынка в США и оценкой реальной нейтрльной ставки на основе модели Laubach-Williams’а)

Таким образом, дальнейшее повышение ставки уже не выглядит обоснованным. При этом спред между 10-летними и 3-месячными трежерис ушел в отрицательную зону

( Читать дальше )

Как заработать: технологический сектор Израиля

- 20 декабря 2017, 07:24

- |

Вчера в США начались торги акциями ARK Israel Innovative Technology ETF (AMEX: IZRL). Фонд запущен компанией ARK Invest, которая специализируется на фондах «разрушительных» технологий. Новый фонд займет место в моих портфелях. Подойдет ли он вам — давайте разберемся.

Израиль — ведущий, крупнейший и наиболее перспективный инвестиционный центр за пределами Соединенных Штатов

Уоррен Баффет

Израиль — мировой лидер в разработке инновационных продуктов и услуг, а также в области научных исследований, которые применимы в технологическом секторе, медицине и сельском хозяйстве. В 2017 году Bloomberg включил Израиль в десятку самых инновационных стран мира. В глобальном индексе конкурентоспособности Израиль занимаем второе место. По качеству научно-исследовательских институтов — третье. Первое место по количеству неамериканских технологических компаний на NASDAQ занимает Израиль, и волна новых размещений нас ждет в 2018 году.

( Читать дальше )

Uber жжет деньги

- 28 ноября 2017, 07:44

- |

Инвестиции в беспилотные автомобили, субсидирование поездок, выход на новые рынки и бешеные вложения в маркетинг, когда водителям, по сути, выплачивали деньги до того, как они что-то заработали, финансово подкосили Uber, — рассказывает Андрей Себрант, директор по маркетингу сервисов компании «Яндекс». — Это компания, которая должна начать немножко считать деньги, и главное, уже известно, что не везде может победить. Прецедент в Китае, где они так и не смогли прорваться через законодательный барьер, многому их научил. В итоге они просто продали свой бизнес DiDi целиком и ушли, отбив хоть какие-то деньги.

www.oblgazeta.ru/economics/36025/

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал