тинькофф

Акции Тинькофф Банка

- 02 октября 2017, 18:32

- |

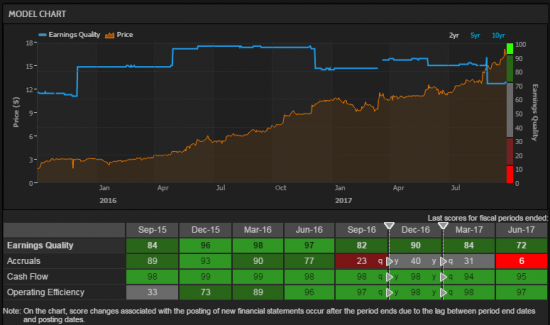

Великолепная эффективность бизнеса, которую улучшать все сложнее и сложнее… А вот Earnings Quality можно и улучшить. Посмотрим на итоги 3 квартала.

Тиньков +400 лямов бакса

- 28 сентября 2017, 19:00

- |

За время публичного скандала вокруг Youtube-канала Nemagia и миллиардера Тинькова состояние последнего выросло на 400 млн долларов, пишет российское издание журнала Forbes.

www.finanz.ru/aktsii/TCS_Group_A

Издание отмечает, что на 8 августа, когда был опубликован ролик о Тинькове, состояние бизнесмена оценивалось в 1,6 миллиарда долларов. 26 сентября, когда Тиньков отказался от претензий к авторам канала Nemagia, оно оценивалось уже в 2 млрд.

( Читать дальше )

Тинькофф банк: хайпожорство на 5-й волне

- 27 сентября 2017, 17:52

- |

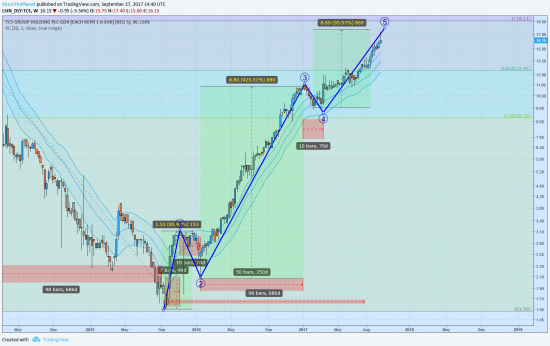

В апреле этого года мной был опубликован прогноз на Трейдингвью: www.tradingview.com/chart/TCS/4RdsSiPk-TCS-Bank-Uptrend-is-About-to-Continue-This-Year/

Смотрим, что получилось сейчас:

Если мой подсчет верен, то сейчас вот-вот должна закончиться 5-я волна движущей структуры по Эллиотту.

Однако, эта волна может пойти и дальше (т.е. как всегда, два варианта)).

Сигналом того, что движуха продолжится, будет служить преодоление исторического максимума и удержание на нем.

Если же этого не произойдет, то быть беде коррекции, минимум на несколько месяцев.

Скрытая съемка совещания в Тинькофф-банке. Это шедевр!

- 27 сентября 2017, 15:45

- |

и спасет вашу репутацию.

-Салам пополам Амиранчик дорогой

-Олежка мне нужно 30млн и я возьму у тебя интервью

-Сколько??? да ты… у меня и так сейчас проблем хватает

Тинькофф банк - достаточность капитала 1-го уровня повысилась еще на 1 п.п.

- 27 сентября 2017, 11:59

- |

Рост кредитов ускорился до 33% год к году... Тинькофф Банк опубликовал вчера ключевые финансовые показатели по РСБУ за август. Розничный кредитный портфель, как и в июле, вырос примерно на 5% месяц к месяцу, а год к году его рост ускорился с июльских 28% до 33%. Чистые кредиты прибавили около 37% год к году против 33% в июле. Портфель кредитных карт банка вырос на 3,7% за месяц и на 27% за год (против 2,4% за месяц и 24% за год в июле).

…а рост депозитов остался на уровне 28%. Депозиты прибавили порядка 2% за месяц, что указывает на некоторое замедление относительно последних трех месяцев, но это по-прежнему лучше, чем по системе в целом, где динамика в августе была близка к нулевой. Год к году рост депозитов остался на июльском уровне в 28%. Согласно российским стандартам бухучета банк заработал в августе 500 млн руб., минимальный месячный результат в текущем году.

( Читать дальше )

Тиньков vs Немагия. Тинькову объяснили, как надо.

- 26 сентября 2017, 19:31

- |

Юлия Латынина.Что это значит? Это значит, что в битве между административным ресурсом и интернет-сообществом выиграло интернет-сообщество.

Впервые — за много лет — оказалось, что административный ресурс в России — это еще не все. Правда, пока это был административный ресурс всего лишь банкира Тинькова. Но это — только начало.

Амирану респект.

( Читать дальше )

Моё мнение по поводу Тинькофф банк

- 26 сентября 2017, 18:09

- |

Так вот, если в видео обзоре блогеров поменять объект травли с Тинькова там скажем на Грефа или ещё кого, смысл вообще не поменяется!

Все банки одинаково всем впаривают дорогие кредиты, дорогие страховки, кредитные карты и прочие «услуги»!

Это бизнес банка — ничего личного!

Так что это явный заказ со стороны конкурентов!

Смотрим на рейтинг — БА! Он на 2 месте по +:

www.banki.ru/services/responses/

Кстати можете равнить отзывы о ТКС и того же сбера:

www.banki.ru/services/responses/bank/tcs/

www.banki.ru/services/responses/bank/sberbank/

Так что ждет черный пиар и про другие банки. Я надеюсь они не делали это бесплатно))

Хотя… все эти видеоблогеры не совсем адекватны по речи и поведению. Вот образец типичного видеоблогера:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал