торговать

Алгоритм для нахождения уровней Sani.

- 31 октября 2015, 20:10

- |

В видеоролике я старался как можно подробнее объяснить алгоритм нахождения уровня.

Итак,

Первое: ищем точку перелома. Тупо, по классическому тех. анализу. Новый хай — нету обновления — новый лоу — ничего сложного.

Предполагаем, что место перелома — начальная точка продавцов (покупателей).

Второе: смотрим движение после перелома — цена должна идти вниз (для продаж). Скорость образования баров, размер тел и новые лоу — все должно характеризовать рынок как медвежий.

Третье: Переход цены через точку перелома. Когда цена первый раз вернулась обратно — продавцы выходят, образуя лоу. Второй подход — еще лоу, третий и т.д. Если в диапазоне от первого лоу до последнего мы наблюдаем снижение цены (проведите трендовую) — это и есть те продавцы, от которых нам необходимо встать в позицию.

Четвертое: Смотрим как цена ведет себя на ре-тесте. Обычно я слежу за повышением волатильности, выходом объема перед уровнем (ретеста), смотрю размер свеч и скорость отрисовки тел и хвостов баров (пин-бар может быть вполне) и вхожу в сделку, устанавливая стоп-приказ четко за образовавшимся экстремумом. Хороший сетап перед входом — дивергенция объема в модели 1-2-3 на микро таймфрейме.

( Читать дальше )

- комментировать

- ★32

- Комментарии ( 5 )

Введение в Price Action. Часть 2

- 25 октября 2015, 19:34

- |

( Читать дальше )

Введение в Price Action. Часть 1.

- 11 октября 2015, 17:26

- |

Привет всем! Давно не публиковал ничего — значит настало время. Готовил много всего интересного, что касается торговых приемов. Все будет структурировано, понятно и от общего к частному!

Введение в прайс экшен.

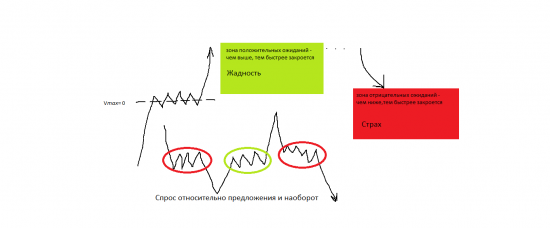

Price Action – «ценовое действие» -анализ, построенный на изучении движения цены. Почему цена двигается? Я знаю, что цена стоит на месте, когда спрос и предложение взаимно «удовлетворяют» друг друга. Одни покупают по 10, другие – продают, тоже по десять. В другом случае, когда желающих купить по 10 больше, чем тех, кто хочет продать, происходит сдвиг цены. В таком несоответствии заключен принцип ценообразования. Когда рынок находится в некотором «балансе», цена не делает резких скачков, ходит в пределах некоторого коридора (флет). Застои — это места, где рынок перераспределяется, то есть деньги «переходят» из одних рук в другие. Направление движения цены после выхода из флета может показать нам, кому было больно, кто победитель, а кто проигравший. Если я анализирую цену, то должен понимать, как формируются движения цены в общем и свечи графиков частности. Давайте посмотрим на рисунок ниже.

( Читать дальше )

От теории к практике.

- 01 октября 2015, 20:44

- |

Когда цена двигается вверх, она показывает жадность покупателей, держащих свою позицию (сколько пунктов им надо, чтобы закрыть профиТ?:)) Плюс жадность потенциальных покупателей, которые думают зайти или нет?, ведь цена уходит… Обратное же движение показывает мне насколько страшны перспективы того, что цена пойдет в другую сторону. Поэтому они закрывают свои позиции, перекидывая цену через первоначальную «наторговку». В таких ситуациях мы видим медвежий рынок в действии слабых держателей. Если рынок разворачивается после «такого» движения, я знаю где и главное — каким образом крупный держатель собирал сливки для своей позы в лонг. Вот таким образом, целостно, в контексте, относительно и т.д. я оцениваю движения рынка, пытаясь представить какой поток ордеров проходил в этом месте.

( Читать дальше )

Теория. Точки перелома. В продолжение темы об относительности ценовых движений.

- 26 сентября 2015, 18:55

- |

Я как-то уже упоминал про то, что использую в своей торговле некоторые понятия, суть которых стараюсь раскрывать в каждой последующей своей статье или видео. И сегодня речь пойдёт про относительность ценовых движений. Это означает, что спрос относителен предложения и наоборот. В предыдущем посте я выложил видео первой чати данной темы. Если вы не смотрели, вы можете сделать это, перейдя по ссылке.

Рынок цикличен, поэтому его можно условно разделить на следующие фазы: фаза спроса – перелом – фаза предложения – перелом- и т.д. Если смотреть на график, это будет выглядеть как классический теханализ в действии. Давайте посмотрим на рисунок 1.

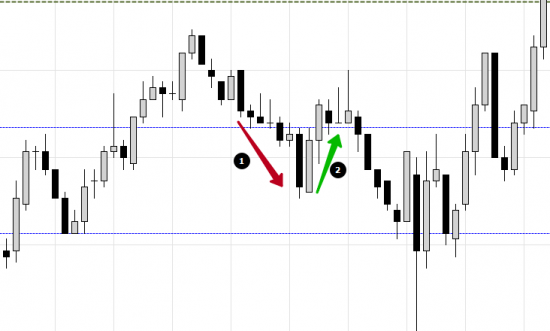

На нем хорошо видно, что цена, двигаясь по стрелке 1, показывает нам чисто медвежий рынок. Об этом свидетельствуют обновленные лоу и крупные нисходящие бары. С другой стороны, на отрезке 2 мы видим развитие бычьего рынка, о чем говорит нам новый хай и длинные бычьи свечи, сформированные в результате быстрого реагирования трейдеров. Скорость, первичное положение и размеры тел баров, могут многое сказать о потоке ордеров, проходящих во время торгов. Кто хорошо знаком с тем, как

( Читать дальше )

Торгуем относительно;)

- 24 сентября 2015, 23:13

- |

( Читать дальше )

Как торговать разворот рынка с коротким стопом.

- 22 сентября 2015, 22:17

- |

Какая идея лежит в основе моего подхода? Я утверждаю, что движение цены относительно других движений и может быть либо продолжением, либо переломом — то есть изменением направления. В концепции системы трейдинга Sani, один ценовой цикл- это продолжение-перелом-продолжение-перелом. Это базисная единица, некоторый диапазон («кучка»), который подлежит анализу.

В ней можно выделить активность как покупателя, так и продавца. Проблема объемщиков, которые пользуются индикатором горизонтального объема для нахождения уровней поддержки и сопротивления в том, что с помощью своего анализа они не могут выделить тех участников рынка, которые будут покупать на поддержке и продавать на сопротивлении. Большинство тупо ищет некоторый объем от которого цена отскочила в прошлом, чтобы войти в позицию в будущем. В чем ошибка данного подхода? В том, что эти объемы содержат позиции как покупателей, так и продавцов.

В ней можно выделить активность как покупателя, так и продавца. Проблема объемщиков, которые пользуются индикатором горизонтального объема для нахождения уровней поддержки и сопротивления в том, что с помощью своего анализа они не могут выделить тех участников рынка, которые будут покупать на поддержке и продавать на сопротивлении. Большинство тупо ищет некоторый объем от которого цена отскочила в прошлом, чтобы войти в позицию в будущем. В чем ошибка данного подхода? В том, что эти объемы содержат позиции как покупателей, так и продавцов.

( Читать дальше )

Мой личный подход к определению уровней!

- 22 сентября 2015, 20:40

- |

Одно из моих первых видео, не судите строго;)) если интересно, ставьте +)буду выкладывать дальше

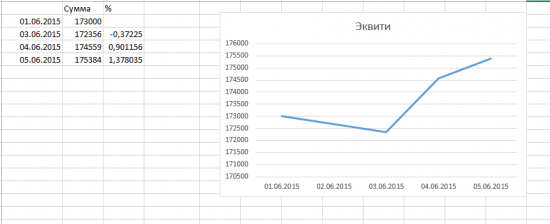

Неделя №1 робот на акциях

- 05 июня 2015, 10:56

- |

Итог недели +1,37%

немного нестыковка прошла с период 1.06 по 02.06 так как снималась абон. плата за программу с данного счета и сумма была не ровно 173000.

Вариация №1 принесла 550 рублей прибыли

Вариация №2 принесла 2531 рублей прибыли

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал