торговая система

Торговая система для новичка. Четвертый сезон. День десятый, последний

- 02 февраля 2018, 19:34

- |

Фьючерс на доллар-рубль сегодня в основном рос с небольшим перерывом на обеденную спячку.

Торговым системам, которые принимают участие в сериале «Торговая система для новичка», сегодня удалось заработать на открытых длинных позициях. Поскольку сегодня последний день сериала, то я подвожу итоги. А они таковы: ТС «Брат 2»: +4.44%, ТС «МС02»: +4.31%, ТС «ТСН4»: +2.30% и ТС «Диван»: -2.67%.

Подробности в прилагаемом видео.

- комментировать

- ★2

- Комментарии ( 2 )

Как выбрать торговую стратегию для себя

- 02 февраля 2018, 15:23

- |

На успех в торговле влияет несколько факторов: настрой, отработка навыков и выбранная стратегия. На последний приходится примерно 50% успеха. Поэтому, стоит определиться с выбором, учитывая жесткость любого финансового рынка, на котором вы планируете торговать.

Чтобы преуспеть на финансовом рынке, вы должны четко понимать стратегию торговли, которая больше всего соответствует вам и вашим торговым целям.

Почему не получается?

Стратегия – это концепция, лежащая в основе вашей системы торговли – и именно это дает вам преимущество на рынках.

Многие стратегии торговли могут зарабатывать деньги, НО, из-за вашей собственной психологии, убеждений и предпочтений, многие из них могут не сработать так, как вы этого ожидаете. У вас должна быть действующая торговая стратегия для руководства решениями, иначе вы потеряете средства.

Большинство новичков на финансовом рынке испытывают нетерпение и просто хотят начать использовать выгодную систему торговли здесь и сейчас. Именно поэтому большинство людей сталкиваются с неудачами в торговле… Все хотят быстрых решений, которые обеспечивают мега-доход. НО, не понимая, как ваша стратегия торговли соответствует вашей психологии, вы вряд ли будете торговать с прибылью… потому что она не подходит ВАМ!

( Читать дальше )

Торговая система для новичка. Четвертый сезон. День предпоследний

- 01 февраля 2018, 22:58

- |

Сегодня, в первой половине дня ситуация на рынке фьючерса на доллар-рубль была спокойной. Но в районе 17.00 волатильность резко возросла. Рынок было дернулся вверх, но тут же развернулся и шел вниз до конца дневной сессии.

Все торговые системы, которые принимают участие в сериале «Торговая система для новичка», сегодня держали короткие позиции, а значит день для них удался.

Подробности в прилагаемом видео.

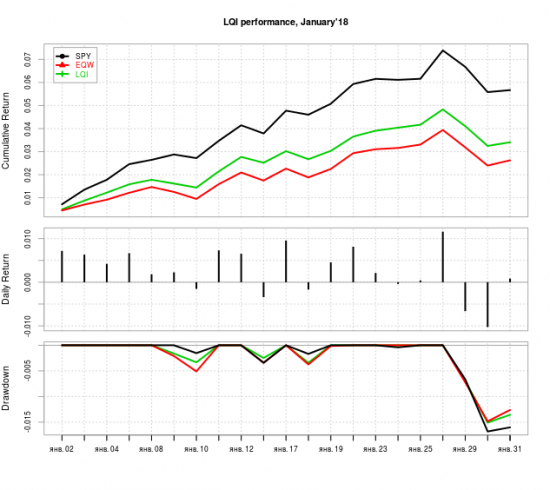

Апдейт модели LQI за Январь'18 - 10+% годовых в $$$ не слезая с дивана!

- 01 февраля 2018, 02:05

- |

Результаты консервативной количественной инвестиционной модели LQI (lazy quantitative investing), о которой я писал ранее (https://smart-lab.ru/blog/384110.php), за январь нового года (результаты за прошлый месяц: smart-lab.ru/blog/442848.php). По понятным причинам месяц выдался для модели хорошим — +3.4%, модель обогнала один из своих бенчмарков (EQW), однако S&P показал ретурн на 2.3% (!!!) лучше — +5.7%. Веса предыдущего месяца и соответствующие ретурны торгуемых тикеров:

weight monthly.ret

XLY 0.118 9.24

XLP 0.122 1.65

XLE 0.078 3.58

XLF 0.059 6.52

XLV 0.066 6.56

XLI 0.084 5.39

XLB 0.063 3.98

XLK 0.076 7.04

XLU 0.079 -3.11

IYZ 0.000 0.48

VNQ 0.000 -4.25

SHY 0.000 -0.29

TLT 0.123 -3.26

GLD 0.132 3.23

Предыдущие веса были опубликованы 1-го января, соответственно доходности приведены за период с закрытия 2-го по 31-е января.

Корреляция между весами и ретурнами положительная — 0.312. Вследствие этого модель обогнала свой основной бенчмарк — EQW (equal-weighted портфель из торгуемых тикеров): +3.4% LQI vs. +2.6% EQW, однако другой бенчмарк — SPY — обогнал модель на целых 2.3%. В периоды бурного роста индекса это объяснимо — все-таки, 50% капитала модель держит в защитных и контрцикличных активах. В терминах риска (максимальной просадки) модель завершила наравне с EQW (1.5%), что лучше результата SPY (1.7%).

( Читать дальше )

Торговая система для новичка. Четвертый сезон. День восьмой

- 31 января 2018, 19:12

- |

Фьючерс на доллар-рубль сегодня отдыхал после вчерашнего волатильного дня. Была с утра попытка двинуться вниз, но она не удалась, и рынок потихоньку вернулся к ценам открытия.

Торговые системы, которые принимают участие в сериале «Торговая система для новичка», на мой взгляд, действуют достаточно успешно. Напомню, что ТС «ТСН4» сконструирована мной так, чтобы зарабатывать прибыль и на тренде, и на боковике. Например, вчера и сегодня этой ТС удалось получить прибыль по трем сделкам во время боковика.

Подробности в прилагаемом видео.

Торговая система для новичка. Четвертый сезон. День седьмой

- 30 января 2018, 22:52

- |

Фьючерс на доллар-рубль сегодня лихо покатался на горках: вниз, вверх. Наверное, кого-то порадовал, а кого-то расстроил.

Торговые системы, которые принимают участие в сериале «Торговая система для новичка», на мой взгляд, достойно провели этот день. ТС «Брат 2» смогла заработать в первой половине дня на одной сделке и выйти с небольшим убытком по другой сделке. У ТС «ТСН4» обратная ситуация: немного потеряла в первой половине дня и заработала на длинной позиции во второй.

Подробности в прилагаемом видео.

Торговая система для новичка. Четвертый сезон. День шестой

- 29 января 2018, 19:38

- |

Не хочется погружаться в новости, но не получается. Я тоже знаю, что сегодня будет какой-то доклад. И я тоже могу теперь объяснить, почему сегодня фьючерс на доллар-рубль подрастал, хотя и вяло. Доклад ведь ждем!

Торговые системы, которые принимают участие в сериале «Торговая система для новичка», хоть и «железные», но, наверное, тоже что-то слышали про вышеупомянутый доклад. Иначе чем объяснить, что ТС «ТСН4» держит длинную позицию, а ТС «Брат 2» с открытия рынка открывает позиции и не какие-нибудь, а длинные. Понятно также и поведение ТС «МС02», которая по всем правилам трейдинга сегодня, в преддверии значительного события, т.е. опубликования упомянутого доклада, вообще не открывала позиций. В общем, роботы, конечно, не люди, но тоже соображают.

Подробности в прилагаемом видео.

Честно о трейдинге или сигнал (Основание) при покупке акций в портфель.

- 28 января 2018, 12:53

- |

Я всегда вас рад видеть)))

Я хотел бы вам рассказать, что послужило сигналом при покупке акций и формирование активного портфеля на 2018г., который также участвует в конкурсе управляющих в составе K.G.Б. под чутким руководством KiboR — а.

Сама суть не в конкретных акциях, а в действиях которые направлены на максимизацию прибыли и минимизацию убытков.

Все вы знаете, как я торгую и что использую при принятии решения на рынке.

Для тех кто не знает: Я использую исключительно ТА, но в виде конкретных алгоритмов/сочетание различных индикаторов ТА в купе с различными временными масштабами/ТФ.

Основной принцип: Покупка низкой волатильности, продажа высокой.

Иными словами, я стараюсь покупать фундаментально сильные бумаги после значительной коррекции на развороте нисходящего тренда. Бывает в узком коридоре при коротких свечах, бывает на V образном развороте, но последнее встречается довольно редко, например, разворот индекса ММВБ в середине июня 2017г.

( Читать дальше )

Качалка исторических данных (для сервера Финам истории котировок) подобие CognitumUpdater, подскажите?

- 27 января 2018, 16:42

- |

Торговая система для новичка. Четвертый сезон. День пятый

- 26 января 2018, 20:26

- |

День сегодня во фьючерсе на доллар-рубль начался попыткой продолжить движение вниз, но это не удалось. Затем последовал боковик, и около 16.00 рынок пошел вверх. Что это? Фиксировали прибыль те игроки, которые заработали за неделю на движении вниз? Торговые системы, участвующие в сериале «Торговая система для новичка», на этом движении закрыли свои короткие позиции, как правило, с прибылью.

В этом сериале торговые системы не соревнуются между собой, но я все же ежедневно подвожу итоги. По результатам прошедших четырех дней в лидерах ТС «МС02» (+2.30%) и ТС «Брат 2» (+2.16%).

Подробности в прилагаемом видео.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал