транснефть

Снижение экспорта в 2020 году уже заложено в цены Транснефти - Промсвязьбанк

- 10 декабря 2020, 13:45

- |

Снижение экспорта «Транснефтью» в этом году ожидаемо, учитывая обвал цен на нефть и спроса на энергоносители. Относительно планов «Транснефти» на этот год сокращение составит около 10%.

Мы не считаем данную новость негативной, точнее слабость экспорта это уже факт, заложенный в цены, поэтому дополнительной негативной реакции не ожидаем. Для бумаг «Транснефти» куда важнее перспективы восстановления рынка нефти в 2021 г.Промсвязьбанк

- комментировать

- Комментарии ( 0 )

Вопрос пересмотра дивидендной политики Транснефти уже назрел - Промсвязьбанк

- 08 декабря 2020, 13:48

- |

Новое предложение Минфина относительно дивидендов госкомпаний может быть готово не ранее весны 2021 г. В целом переход на выплаты от свободного денежного потока — достаточно распространенная практика, однако пока никакой конкретики нет относительно любого из вариантов. В случае выплат исходя из денежного потока необходимо понимание, на какие статьи будут производиться корректировки. За 2019 г. Транснефть направила на выплату дивидендов 50% от чистой прибыли по МСФО.Промсвязьбанк

Новости компаний — обзоры прессы перед открытием рынка

- 08 декабря 2020, 08:48

- |

После нас хоть потом. Главные проблемы у банков начнутся в следующем году

Эксперты улучшают прогнозы по итогам коронакризисного 2020 года для банковской системы России. Так, по оценке АКРА, чистая прибыль сектора может составить 1,4 трлн руб., что выше ожиданий двух-трехмесячной давности. Однако в наступающем году банкам предстоит столкнуться с падением чистой прибыли на фоне снижения рентабельности бизнеса и ухудшения качества активов, что потребует создания значительных резервов. По мнению экспертов, в условиях низкой маржи, высокой конкуренции за хорошего клиента и серьезного контроля затрат рынок будет жить еще два-три года. Но накопленного запаса прочности в системе достаточно, считают они.

https://www.kommersant.ru/doc/4603903

Счета тянут на залог. Граждан пытаются стимулировать делать долгосрочные вложения

( Читать дальше )

Пересмотр дивидендной политики Транснефти назрел, после получения документа Минфина буду корректировки - топ-менеджер

- 07 декабря 2020, 15:00

- |

По дивидендам решение лежит в плоскости основного акционера. Основной акционер считает, что 50% чистой прибыли по МСФО — это понятная метрика, и мы исходим из этого. Переход на FCF, мы тоже об этом говорим, но нам нужно иметь одно понятное правило

Если решение будет приниматься в зависимости от того, что больше — прибыль или FCF, то компании будет сложно планировать капвложения и т.д.

Пересмотр дивидендной политики, да, он назрел. Но, как я сказал, министерство финансов сейчас готовит документ, который должен основные элементы дивидендных политик госкомпаний определить. Когда он выйдет, мы с учетом положений этого документа, там как раз будет все… какие корректировки и так далее, но получим, этот распорядительный документ правительство выпустит, и будем соответственно корректировать нашу дивидендную политику

Ожидается, что документ выйдет ближе к маю.

Я думаю, что к дивидендным решениям следующего года, к маю, они его выпустят

источник

Транснефть планирует к середине 21 г завершить выплаты по загрязненной нефти из трубопровода Дружба

- 07 декабря 2020, 14:51

- |

По загрязненной нефти, на текущую дату мы выплатили $143,6 млн уже для наших грузоотправителей. Эта работа продолжается. Это, по нашей оценке, больше половины. Мы надеемся, что к концу этого года, мы еще урегулируем значительный объем с одним нашим грузоотправителем и так, в целом, работа закончится к середине следующего года. Но это наши оценки, тут не все от нас зависит

источник

Операционные расходы Транснефти в 20 г снизятся на 10%

- 07 декабря 2020, 14:26

- |

Мы приняли чрезвычайные меры по сокращению операционных расходов… До конца года, я думаю, что по сравнению с аналогичным периодом 2019 года, то есть за весь год, снижение операционных расходов составит у нас более 10%

Основным фактором здесь будут топливно-энергетические ресурсы, электроэнергия, ну и дополнительные факторы, которые связаны с операционной деятельностью

При этом удельные операционные расходы по итогам 2020 года повысятся. Это связано со снижением объема транспортировки нефти.

источник

источник

Сделка ОПЕК+ продолжит давить на результаты Транснефти в 4 квартале - Промсвязьбанк

- 03 декабря 2020, 12:50

- |

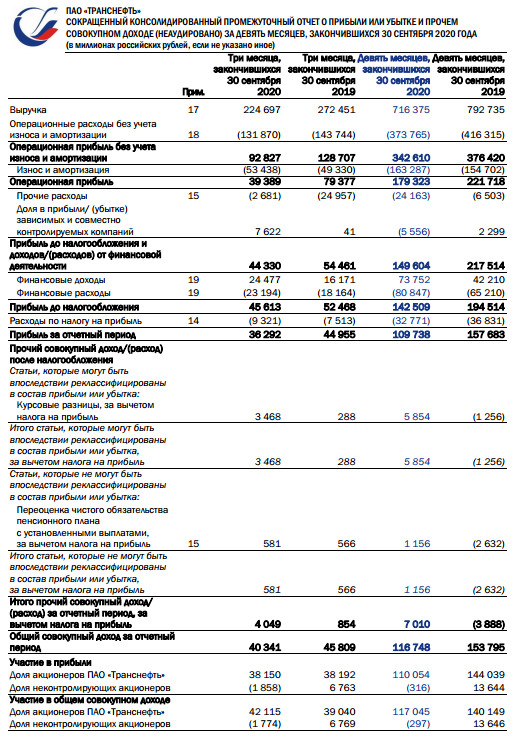

Чистая прибыль Транснефти по МСФО в 3 квартале осталась на уровне аналогичного периода прошлого года и составила 38 млрд руб., следует из отчета компании. Относительно второго квартала 2020 года показатель вырос на 23 млрд руб. или в 2,5 раза. По итогам девяти месяцев прибыль снизилась на 24% год к году, до 110 млрд руб. Выручка в отчетном квартале снизилась на 18% год к году, до 225 млрд руб., за девять месяцев падение составило 10%, до 716 млрд руб. Показатель EBITDA в июле-сентябре составил 93 млрд, что на 28% ниже аналогичного периода прошлого года, за девять месяцев — 342 млрд руб. (-9%). Свободный денежный поток в третьем квартале увеличился в 2,5 раза год к году до 37 млрд руб., за девять месяцев он составил 107 млрд руб. (рост в 2,3 раза). Общий долг на 30 сентября 2020 года составил 646 млрд руб., что на 1% выше соответствующего показателя на 31 декабря 2019-го.

Результаты компании были ожидаемы и совпали с консенсусом. Более низкая динамика выручки Транснефти за отчетный период обусловлена падением доходов от транспортировки нефти и нефтепродуктов на 32 млрд руб., выручки от реализации стивидорных, дополнительных услуг порта и услуг флота на 3 млрд руб. Все это обусловлено влиянием сделки в рамках ОПЕК+. Этот фактор также будет давить на финрезультаты и в 4 кв. 2020 г., по нашим оценкам. Менее выраженное снижение прибыли, чем EBITDA, в годовом соотношении обусловлено тем, что в 3 кв.2019 компания создала резерв под убытки, связанные с остановкой прокачки по трубопроводу Дружба из-за загрязнения. В целом мы считаем отчетность компании нейтральной.Промсвязьбанк

Транснефть анализ отчета МСФО за 9 месяцев

- 02 декабря 2020, 17:41

- |

В целом отчет вышел в рамках ожиданий, транспортники с фиксированными тарифами не так сильно пострадали от снижения цен на нефть.

Операционные показатели публиковал ранее – дублирую:

Посмотрим на финансовые показатели компании в разрезе кварталов:

( Читать дальше )

Чистая прибыль акционеров Транснефти за 9 мес -23,6%

- 02 декабря 2020, 15:15

- |

отчет

Скорректированная выручка Группы «Транснефть» (за исключением выручки от реализации товарной нефти на экспорт) сократилась на 39 млрд руб. или 17% относительно 3-го квартала 2019 года. Динамика обусловлена, в основном, снижением выручки от транспортировки нефти и нефтепродуктов на 32 млрд руб., выручки от реализации стивидорных, дополнительных услуг порта и услуг флота на 3 млрд руб. Относительно 2-го квартала 2020 года снижение скорректированной выручки составило 16 млрд руб. или 8% преимущественно за счет уменьшения выручки от транспортировки нефти и нефтепродуктов на 13 млрд руб., выручки от реализации стивидорных, дополнительных услуг порта и услуг флота на 2 млрд руб.

Показатель EBITDA Группы «Транснефть» относительно 3-го квартала 2019 года снизился на 36 млрд руб. или 28%, относительно 2-го квартала 2020 года – на 23 млрд руб. или 20%.

( Читать дальше )

Новости компаний — обзоры прессы перед открытием рынка

- 01 декабря 2020, 08:42

- |

Самый центральный кошелек. Банкиры опасаются криптоконкуренции с ЦБ

Банк России обсудил с участниками финансового рынка перспективы введения в оборот цифрового рубля, объявив, что видит в нем возможность создания конкуренции банкам на рынке расчетов со стороны других игроков. Финансисты, со своей стороны, опасаются, что ЦБ может сам составить конкуренцию банкам, так как в случае волнений граждане могут перевести деньги со счетов в банках в цифровые кошельки в Банке России. Эксперты добавляют, что сама по себе концентрация расчетов по цифровому рублю в одних руках создает дополнительные риски.

https://www.kommersant.ru/doc/4593936

Капитал расходится по домам. Небольшие банки-нерезиденты платят крупные дивиденды

Отчетность трех небольших по российским меркам дочерних иностранных банков показывает, что головные структуры разочаровались в российском рынке. Так, в октябре значительное сокращение капитала продемонстрировали российские подразделения Nordea,

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал