транснефть

Транснефтьэнерго (дочка Транснефти) в 2024г ждет роста своей выручки более чем втрое, до около 80 млрд руб — глава компании Сергей Емельянов

- 05 февраля 2024, 15:06

- |

«По показателю выручки мы ежегодно прирастали минимум на 20-25%. Начинали с 5 млн рублей, а по итогам текущего года превысим 25 млрд рублей. В 2024 году вырастем еще более чем в три раза от текущих значений и рассчитываем на выручку в районе 80 млрд рублей», - сказал он.

tass.ru/ekonomika/19902417

- комментировать

- ★1

- Комментарии ( 0 )

📰«Транснефть» Сообщение об изменении или корректировке информации, ранее опубликованной в Ленте новостей

- 05 февраля 2024, 12:20

- |

Настоящее сообщение публикуется в порядке изменения (корректировки) информации, содержащейся в ранее опубликованном сообщении.

Ссылка на ранее опубликованное сообщение, информация в котором изменяется (корректируется): "События (действия), оказывающие, по мнению эмитента, существенное влияние на стоимость или котировки его ценных бумаг" (опубликовано 16....

( Читать дальше )

📰«Транснефть» Сообщение об изменении или корректировке информации, ранее опубликованной в Ленте новостей

- 05 февраля 2024, 12:17

- |

Настоящее сообщение публикуется в порядке изменения (корректировки) информации, содержащейся в ранее опубликованном сообщении.

Ссылка на ранее опубликованное сообщение, информация в котором изменяется (корректируется): "Утверждение решения о выпуске (дополнительном выпуске) ценных бумаг" (опубликовано 28....

( Читать дальше )

📰«Транснефть» Сообщение об изменении или корректировке информации, ранее опубликованной в Ленте новостей

- 05 февраля 2024, 12:16

- |

Настоящее сообщение публикуется в порядке изменения (корректировки) информации, содержащейся в ранее опубликованном сообщении.

Ссылка на ранее опубликованное сообщение, информация в котором изменяется (корректируется): "Утверждение решения о выпуске (дополнительном выпуске) ценных бумаг" (опубликовано 28....

( Читать дальше )

📰«Транснефть» Сообщение об изменении или корректировке информации, ранее опубликованной в Ленте новостей

- 05 февраля 2024, 12:16

- |

Настоящее сообщение публикуется в порядке изменения (корректировки) информации, содержащейся в ранее опубликованном сообщении.

Ссылка на ранее опубликованное сообщение, информация в котором изменяется (корректируется): "Решения единственного акционера (участника)" (опубликовано 15....

( Читать дальше )

📰«Транснефть» Сообщение об изменении или корректировке информации, ранее опубликованной в Ленте новостей

- 05 февраля 2024, 12:11

- |

Настоящее сообщение публикуется в порядке изменения (корректировки) информации, содержащейся в ранее опубликованном сообщении.

Ссылка на ранее опубликованное сообщение, информация в котором изменяется (корректируется): "События (действия), оказывающие, по мнению эмитента, существенное влияние на стоимость или котировки его ценных бумаг" (опубликовано 18....

( Читать дальше )

Какие российские акции показали лучшую доходность в январе?

- 04 февраля 2024, 14:17

- |

Всем привет!

Я делился с вами статистикой по всему своему портфелю в январе: t.me/Vlad_pro_dengi/732 (переходите, здесь свежий состав портфеля и обзоры на каждую из компаний в нем)

Теперь проверил динамику конкретных активов через Trading View за месяц, интересно смотреть не только, насколько вырос весь портфель, но и кто показал себя лучше среднего по рынку – и здесь хорошо себя показали металлурги, Совкомбанк, а также несколько моих крупных позиций – Ростелеком, Транснефть, X5 и Лукойл. Удивило то, что Сбер в январе был хуже рынка.

Рынок: индекс iMOEX +3,67%

✔️ Лучше рынка с 1 по 31 января:

• Северсталь +17,49%

• Совкомбанк +12,41%

• ММК +11,97%

• Ростелеком +10,65%

• Лента (взял в конце месяца) +10,05%

• Транснефть +8,45%

• X5 +7,62%

• Лукойл +5,51%

• Магнит +5,57% (-0,07% динамика акций, +5,64% дивиденды)

• Инарктика (взял в середине месяца) +3,81%

❌ Хуже рынка с 1 по 31 января 2024 года:

( Читать дальше )

Погодные ограничения на Балтике в январе 2024г не повлияли на график отгрузки нефти Транснефтью в Усть-Луге и Приморске — компания

- 01 февраля 2024, 12:26

- |

«В Усть-Луге и Приморске погодные ограничения в несколько часов (в прошлые два года их не было) не повлияли на выполнение графика отгрузки нефти. При этом следовавший по Финскому заливу танкер под догрузку нефтепродуктами в порт Приморск без сопровождения ледокола вмерз в лед, не успел подойти в установленные сроки и стал переходным на следующий месяц», — сказал он.В целом ограничение отгрузки в период штормовых дней в январе незначительно сказалось на выполнении месячного графика в портах присутствия «Транснефти». Так, в Новороссийске отгрузка была ограничена 18 суток (в январе 2023 года - 9 суток, в январе 2022 года - 20 суток).

tass.ru/ekonomika/19874599

Как я обогнал рынок в 2 раза в январе? Обзор портфеля на 31.01.2024

- 01 февраля 2024, 00:10

- |

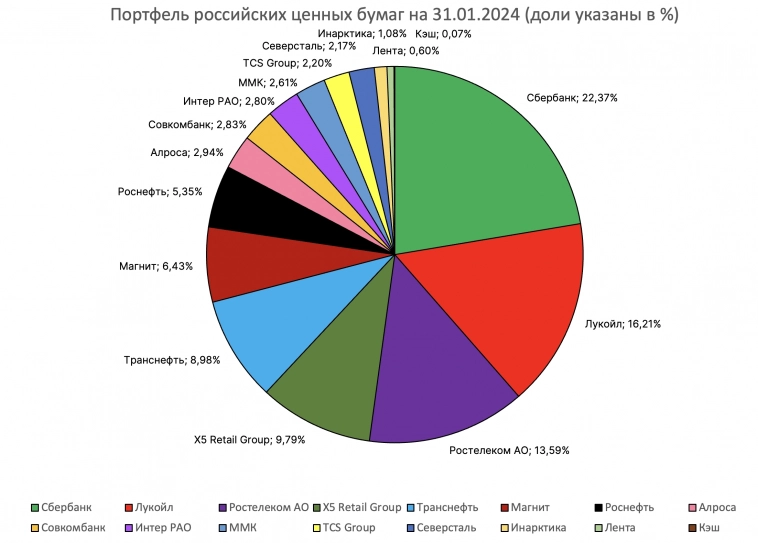

➡️ Мой портфель российских ценных бумаг на 31.01.2024

Я обогнал индекс практически в 2 раза за январь

Динамика моего портфеля за январь = +8,56%

Динамика индекса MCFTRR* за январь = +4,49%

*MCFTRR – это iMOEX с учетом дивидендов и налогов

Динамика портфеля относительно индекса за январь = +4,07%

Январь для меня шикарный, в пересчете на год доходность 100+ %, посмотрим, что будет дальше.

Моя цель: заработать на 10% больше, чем дает рыночный индекс с дивидендами, по итогам года. Получится больше – хорошо. При этом, такая цель труднодостижимая.

Вот мои 15 позиций в российских ценных бумагах (по ссылкам самые свежие обзоры) и на диаграмме вы можете увидеть их доли в портфеле.

1) Сбер (средняя = 171,1, целевая = 339): t.me/Vlad_pro_dengi/699

2) Лукойл (средняя = 6 411,8, справедливая = 8 400): t.me/Vlad_pro_dengi/688

3) Ростелеком АО (средняя = 75,2, справедливая = 115): t.me/Vlad_pro_dengi/700

( Читать дальше )

Транснефть по 170000? Какие будут дивиденды?

- 30 января 2024, 12:12

- |

Транснефть — крупнейшая трубопроводная компания в мире по транспортировке нефти. Входит в перечень стратегических компаний России и находится под полным государственным контролем (100% обыкновенных акций принадлежат государству). У компании также есть привилегированные акции, которые составляют около 20% уставного капитала компании и торгуются на Московской бирже. Транснефти принадлежит более 67 тыс. км магистральных трубопроводов, более 500 перекачивающих станций и 24 млн. куб м емкостей для хранения нефти и нефтепродуктов. Компании принадлежит контрольный пакет НМТП (Новороссийский морской торговый порт).

Уже в начале февраля Транснефть проведет сплит привилегированных акций в пропорции 100:1. В настоящее время одна акция стоит 157750 ₽, после сплита будет в 100 раз меньше.

Новость о проведении сплита уже заложена в цене на акцию, но и после дробления спрос может вырасти, а за спросом и цена дойти до 170000. Есть еще один драйвер для роста котировок — возможные дивиденды.

Согласно дивидендной политике компания выплачивает дивиденды в размере не менее 25% от чистой прибыли по МСФО. Размер дивиденда на одну привилегированную акцию не может быть меньше размера дивиденда на одну обыкновенную акцию.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал