убытки

Фиксация убытков - то о чем редко пишут

- 24 мая 2016, 19:06

- |

Посему решил сам опубликовать пару убыточных сделок о которых писал на прошлой неделе, правда не на СЛ, а просто упоминал на ФБ что лонгую сам собственно ФБ и МСФТ.

Логика сделок — здесь не особо важна но думаю из картинок понятна в целом, момент поддерживал трейд и входы были по модели. Один минус — вечером ожидались минуты ФРС но всегда что-то ожидается и может как поддержать так и слить сделку поэтому если речь не идет о коротких сделках внутри дня и опасности просквоза стопов

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 23 )

Когда тренд повернулся задом?

- 19 мая 2016, 19:17

- |

Вчера с утра у меня еще была вариационная прибыль так процентов на 30% к депозиту, сегодня уже убыток. :-) Протоколы к заседанию ФРС изменили картинку как в кратко так и вероятно и в среднесрочной перспективе.

Что имеем?

1. Рынок практически на 100% закладывает одно повышение до конца года.

2. Вероятность второго повышение оценивается чуть более 50%, особенно это заметно, если обратить внимание на спред между кратко и долгосрочными облигациями США.

3. Вероятность повышения % ставки на июнь, с 2% взлетела да более чем 30% (То о чем я писала во вторник)

В итоге ФРС выравняла ожидания рынка, со своим прогнозом, и тепеоб какой либо раскорреляции мы не наблюдаем. Все упирается в вопрос когда? Тут многое зависит от данных которые мы увидим 3 июня.

( Читать дальше )

лось

- 19 мая 2016, 13:46

- |

убыток по доллару (1,5 руб) 1500 пп; убыток по ртс 2200 пп (92200-90000).

продажа брэнт по 47,85; продажа ртс по 90000 пп и покупка доллара по 67000 пп.

Рекордные убытки (Мой путь к миллиону).Синька зло!

- 14 мая 2016, 01:59

- |

Как для меня прошла пятница 13? Плохо...

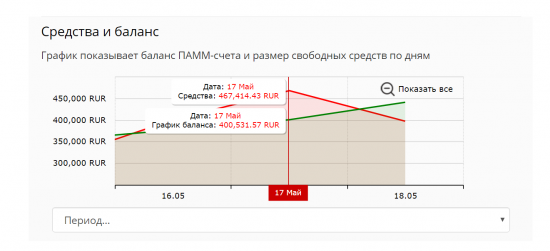

Я пристрелила лося, которого которого растила со 2 мая (более 200.000 р). Все на скриншоте, в итоге мой памм-счет который входил в ТОП улетел в тартарарррры!

Но что сказать? В зад***цу этот рейтинг. Месяц системной торговли и опять вернусь в ТОП. По существу?

То что превысила убыток выше 20% это минус, но блин! Я ведь не гуру, я всего лишь гуреныш и пока так сказать в процессе обучения. Но то что зафиксировала и не продолжала кормить лося дальше, это плюс. Правда, я горда собой. Хотя...

Вчера вечером улетела с подружками в бар и так сказать выпустила пар, только вернулась. Голова с утра немного будет бо, бо....

( Читать дальше )

Вопросы к Мосбирже и Брокерам

- 12 мая 2016, 14:31

- |

Взаимоотношения: Трейдер-Брокер-Биржа

Кто виноват если брокер ни причём, а биржа тебя не знает?

Брокер рад тебя видеть, но он всё сделал правильно!

Биржа развивается за счет трейдеров, но она тебя не знает и общаться с тобой не будет!

На тему поста Тимофея Мартынова «Вопросы к Мосбирже, Финаму, Открытию и БКС»

http://smart-lab.ru/company/smartlabru/blog/327472.php#

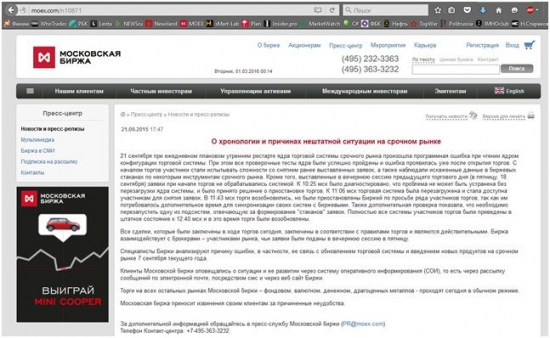

21 сентября 2015г. На Московской бирже произошел сбой. Как заявила сама биржа — «Нештатная ситуация на срочном рынке» http://moex.com/n10871

В результате сбоя некоторые трейдеры получили убытки. В частности алго-трейдеры. Я лично разбирался с двумя такими случаями, но знаю, что есть и другие.

( Читать дальше )

Spectrum Pharmaceuticals: иногда убыток это не плохо

- 09 мая 2016, 09:58

- |

В последний день недели рынок биотехнологий закрылся в красной зоне: NASDAQ Biotechnology (^NBI) -1,34%.

Значительно упали акции компаний OvaScience, Inc. (OVAS) -10,00%, Horizon Pharma plc (HZNP) -8,09%, Egalet Corporation (EGLT) -10,65%, DURECT Corporation (DRRX) -10,00%, Concordia Healthcare Corp. (CXRX) -8,26%, Concert Pharmaceuticals, Inc. (CNCE) -9,66%, Amarin Corporation plc (AMRN) -7,88%, Akebia Therapeutics, Inc. (AKBA) -7,52%, Akorn, Inc. (AKRX) -7,87%, Aerie Pharmaceuticals, Inc. (AERI) -7,44%.

Прыгнули вниз акции компаний Avalanche Biotechnologies, Inc. (AAVL) -14,29% и NanoString Technologies, Inc. (NSTG) -15,01%.

Обрушились Endo International plc (ENDP) -39,19% и KemPharm, Inc. (KMPH) -55,90%!

На фоне красного рынка оптимистичной нотой зазвучала компания Spectrum Pharmaceuticals, Inc. (SPPI) +11,72%.

Акции SPPI закрылись на отметке $7,15, прибавив $0,75. Объем торгов составил 3 миллиона акций вместе средних 838 тысяч. Капитализация компании на момент закрытия составила $487 млн.

Spectrum Pharmaceuticals, Inc. — биофармацевтическая компания, занимается разработкой и продажей лекарственных препаратов в области онкологии и гематологии. Spectrum Pharmaceuticals, Inc была основана в 1987 году; расположена в городе Ирвайн, штат Калифорния. Компания ранее была известна как NeoTherapeutics, Inc. и изменила свое название на Spectrum Pharmaceuticals, Inc. в декабре 2002 г.

( Читать дальше )

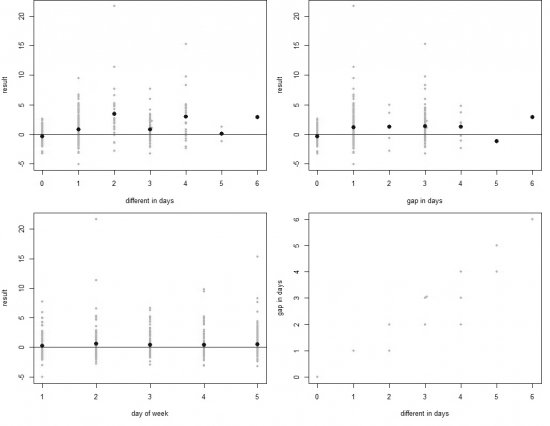

Случайность прибылей и закономерность убытков

- 06 мая 2016, 06:25

- |

- Генераторы движений на рынке (делают будущее изменение цены)

- Инсайдеры (знают будущее изменение цены)

- Системные трейдеры (следующие за изменениями цены)

- Случайные трейдеры (например, интуитивщики или лудоманы)

За основу объяснения возьмем временнЫе показатели некой торговой системы:

( Читать дальше )

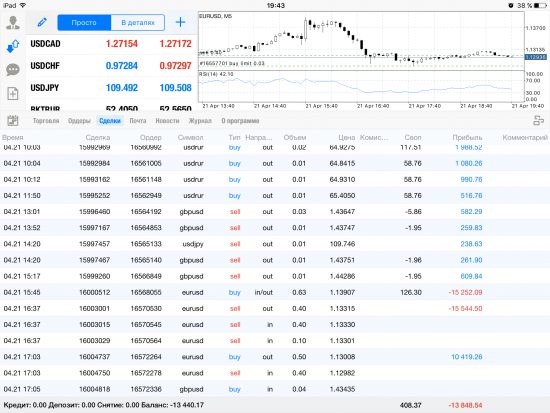

Убытки или не шмогла я не шмогла.

- 21 апреля 2016, 19:55

- |

Результат на табло.

Обидно, досадно, но ладно, ладно, ладно… ©

Будет и мой день.

Анализируя ошибк: то что закрыла шорт — это правильно! Но то что перевернулась в лонг не дождавшись закрепления выше 1.1400 это неправильно. Но тут в чем хитрость?

Из предыдущих постов ясно, что была настроена лонговать. Вот собственно и результат. Нужно стараться быть непредвзятой к ситуации, но это практически невозможно. Это заметно и на SL, нравиться Путин лонг рубля до упора или маржин колла, не нравиться шорт до упора или того же маржин колла. Вот! Психология....

( Читать дальше )

Все говорят о прибыли, а давайте поговорим про убытки

- 15 апреля 2016, 17:46

- |

Главная цель данного видео, напомнить вам, что на рынке может быть форс-мажор. Что на финансовых рынках, как и в жизни, вы не можете быть от всего застрахованы. Вы можете быть супер-трейдером с самой надежной торговой системой и жесткой дисциплиной, но рынок все ровно нанесет вам удар так сильно… что с этим ничто не сравниться. Такое тоже бывает.

90 секунд, говорим про убытки на финансовых рынках:

Убытки в трейдинге

- 14 апреля 2016, 18:09

- |

От них не уйти, от них не убежать. Убыточные сделки будут у каждого трейдера и это нормально. Только возникает проблема психологическая, как их принять, как с ними смириться?

За 90 секунд ответил на этот вопрос:

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал