уоррен баффетт

Сделки Уоррена Баффета во 2кв 2024г — РБК Инвестиции

- 15 августа 2024, 15:15

- |

Сделки Уоррена Баффета во II квартале 2024 года

❤️Купил

- Ulta Beauty (сеть магазинов косметики) — 690,1 тыс. акций (на конец квартала пакет стоил $266,3 млн)

- Heico (производитель аэрокосмических деталей) — 1,04 млн акций (на конец квартала пакет стоил $185,37 млн)

🔺Нарастил позицию

- Liberty Sirius XM (класс А) — на 2,4 млн акций (на конец квартала пакет стоил $779,3 млн)

- Chubb — на 1,12 млн акций (на конец квартала пакет стоил $6,9 млрд)

- Libety Sirius XM (Класс Б) — на 4,5 млн акций (на конец квартала пакет стоил $1,55 млрд)

- Occidental Petroleum — на 7,3 млн акций (на конец квартала пакет стоил $16,1 млрд)

- Sirius XM Holdings — на 96,2 млн акций (на конец квартала пакет стоил $376 млн)

🔻Сократил позицию

- Chevron — на 4,4 млн акций (до 6,63% от портфеля, оценка пакета на конец квартала — $18,6 млрд)

- T-Mobile US — на 570 тыс. акций (до 0,29% от портфеля, оценка пакета на конец квартала — $823 млн)

- Apple — на 389,4 млн акций (до 30,09% от портфеля, оценка пакета на конец квартала — $84,25 млрд)

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 1 )

Уоррен Баффет - мощный старик... или как инвестировать в период войны. Актуальный видос!

- 14 августа 2024, 18:57

- |

Уоррен конечно Баффет!

Умный мужик так то, мысли дельные!

Вообще мощный старик!)

Он мне больше все же напоминает долгосрочного спекулянта, а не инвестора. Блин или это одно и то же?

( Читать дальше )

У Баффета достаточно денег, чтобы купить каждую команду из НФЛ И МЛБ

- 12 августа 2024, 13:40

- |

Berkshire Hathaway Уоррена Баффета завершила второй квартал с 276,9 млрд долларов наличными и эквивалентами денежных средств.

Имея в запасе 277 млрд долларов, Баффет может спокойно получать безрисковый доход за счет казначейских облигаций, ожидая следующей крупной возможности вложить деньги.

Его денежная позиция сейчас превышает рыночную капитализацию таких известных компаний, как Netflix, AMD, McDonald's, Disney и Airbnb .

У Баффета также достаточно денег, чтобы купить каждую команду из НФЛ И МЛБ. Их общая текущая совокупная стоимость: (по данным Forbes)

— Все команды NFL = $163,5 млрд.

— Все команды MLB = $72 млрд.…

Другие новости:

Генеральные директора компаний S&P 500 зарабатывают в 268 раз больше среднестатистического работника .

Продажи TSMC в долларах США выросли на 45% в годовом исчислении в июле .

Джейми Даймон $JPM прогнозирует 40%-ную вероятность мягкой посадки .

Goldman Sachs $GS повышает вероятность рецессии до 25%.

( Читать дальше )

Деда Бафет вложился в самую крупную пирамиду

- 09 августа 2024, 16:37

- |

С начала года по июнь компания увеличила свои запасы на 81% и теперь владеет облигациями на 234,6 млрд долларов. Это позволит ей ежегодно получать безрисковый процент в размере около 12 миллиардов долларов.

Berkshire Hathaway Уоррена Баффета теперь владеет большим количеством краткосрочных казначейских обязательств, чем Федеральная резервная система.

На зажулькованные от спекуляций на фондовом рынке пиндостана деньги, дедуля прикупил американскую ммм на 235 ярдов.

Лучше б на вклад положил😂, ведь там деньги застрахованы, либо подарил их нашему ЦБ, как раз бы расчитался с нами за американо-еврейских воров кои заблокировали зеленые фантики которые наш ЦБ с пеной у рта копил 20 лет.

Посмотрим как он запоет когда тело франк-масонских гко рухнет на писят процев.

Уоррен Баффетт превзошел Федеральный резерв по объему казначейских векселей.

- 07 августа 2024, 16:44

- |

Отчет Berkshire Hathaway за второй квартал, опубликованный 3 августа, показал, что по состоянию на 30 июня 2024 года компания держала краткосрочные казначейские векселя США на сумму 235 миллиардов долларов, что значительно больше, чем 130 миллиардов долларов в предыдущем квартале.

Общая стоимость денежных средств, их эквивалентов и казначейских векселей Berkshire составила 271,5 млрд долларов США, из которых 237,6 млрд долларов США приходилось только на казначейские векселя.

Напротив, последние данные Федеральной резервной системы по состоянию на 31 июля 2024 года показывают наличие казначейских векселей на сумму около 195,3 млрд долларов, что заметно меньше текущих активов Баффета.

Баффет постоянно хвалил казначейские векселя за их безопасность, несмотря на их более низкую доходность по сравнению с более рискованными активами. Поскольку Федеральный резерв поддерживает процентные ставки между 5,25% и 5,5%, доходность казначейских векселей выросла. Последние данные показывают доходность 5,21% для трехмесячных казначейских векселей, 4,91% для шестимесячных векселей и 4,43% для двенадцатимесячных векселей.

( Читать дальше )

Элис Шредер книга «Баффетт» (Биография самого известного инвестора в мире)

- 06 августа 2024, 22:43

- |

В данной книге есть ответы как и почему У.Баффетт увеличил многократно свой капитал. На вскидку можно сказать, что основная причина в совокупности личного характера и врождённых качеств, плюс конечно же рождение в определённой семье, стране, заботливая жена и так далее. Этот человек всегда был зациклен (не преувеличиваю) на зарабатывании денег, но нужно отдать ему дОлжное, он умеет это делать без нарушения закона, то есть присутствует моральный стержень (гены и влияние отца). Практически — на лицо, в данном человеке, набор противоречивых качеств. Баффетт например патологически экономен, но в то же время и весьма щедр для своей семьи или малоимущих слоёв населения. Это если верить данной книге. Перевод очень достойный и грамотный, читается легко, не принуждённо и увлекательно. Очень советую. Ну а самое главное, я узнал из книги, что Уоррен Баффетт трудоголик, а это очень редкое качество среди большинства людей. Прочитав биографию вы поймёте, почему он король финансов, а мы его ученики.

ТОП-10 правил инвестирования от Уоррена Баффета

- 06 августа 2024, 14:27

- |

Время сегодня такое опасненькое. Деньги можно потерять на раз-два. Особенно если вы ведёте себя на рынке импульсивно или не знаете что нужно покупать. Уоррен Баффет даёт советы, которые смогут вас уберечь от напрасных потерь денег. Следуя им, он за свои годы заработал миллиарды долларов.

( Читать дальше )

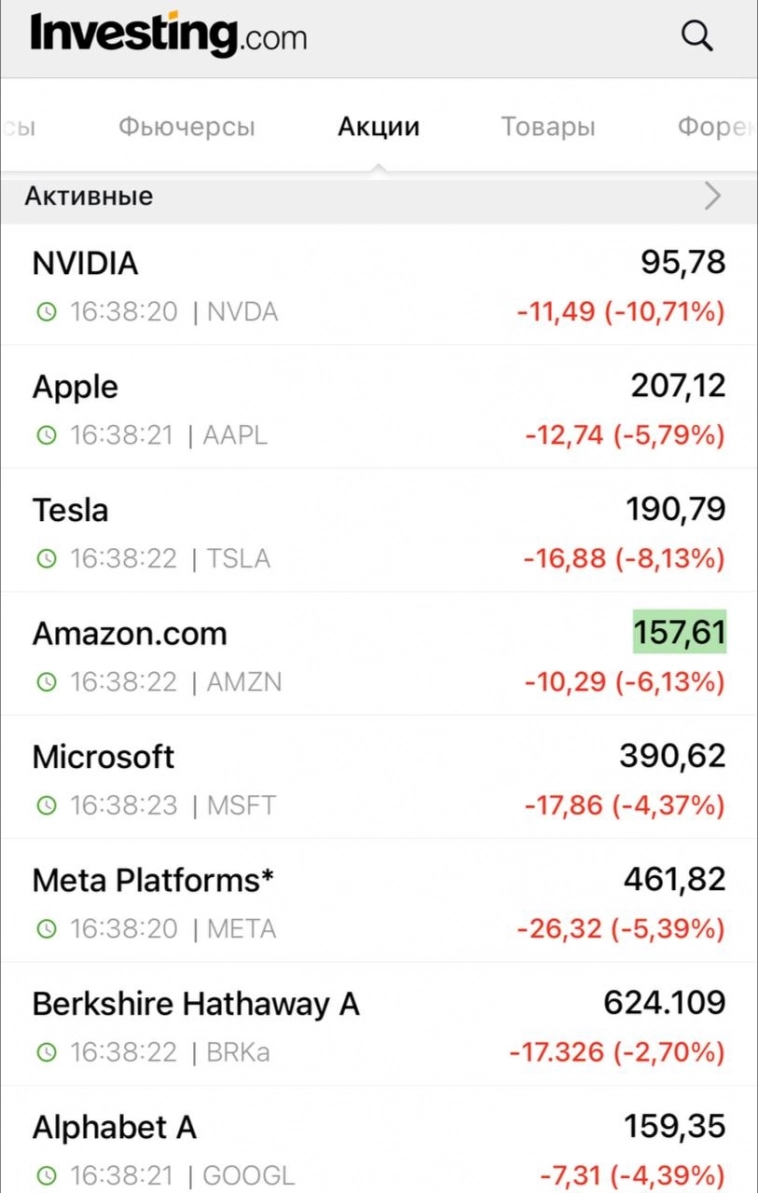

Чёрный понедельник обрушил акции во всём мире

- 05 августа 2024, 18:33

- |

Начало этой недели не задалось с июля. Хотя можно даже сказать с весны. Но ныне дело другое. Сегодня сразу несколько индексов пошло ко дну. Японский индекс Nikkei решил прилечь.

( Читать дальше )

Баффет рванул из Apple, но это не помогло остаться его фонду в чёрный понедельник

- 05 августа 2024, 17:05

- |

Если вдруг кто-то подзабыл, уже с прошлого года Berkshire Hathaway сокращал долю в Apple. Баффет, видимо, не читал математические выкладки Алёны Поповой, которая в прошлом немало забавила публику своими гениальными выводами на тему «А вы капитализацию Эйпл видели?». Не она одна, конечно. Там целое стадо работало, которое при малейшем дуновении ветерка начинало биться в истерике и прогнозировать России скорейший крах.

По итогам первого квартала 2024г. доля акций Apple в инвестиционном портфеле фонда Баффета составляла 40,81% и оценивалась в $135,36 млрд. Во втором квартале пакет Apple оценивался в $84,2 млрд. Bloomberg, кстати, писал, что доля была порезана почти на 50%.

( Читать дальше )

«Кто твой любимый герой трейдинга?»

- 05 августа 2024, 11:30

- |

*Пост от 20.01.2022

!!! Посты старые (из ТГ), необходимы для сохранения хронологии/серии взаимозависимых (последующих) постов.

**Пост от 29.02.2024

Безос с Цукером (и жена Безоса конечно же) продают свои акции, как в последний раз 😎

***Пост от 05.05.2024

Баффет раздает акции apple, слил уже 13% доли. Рекордный байбек, запущенный apple на днях, нужен для поддержания акций на уровне.

Беркшир является крупнейшим держателем акций эпл, очень сложно избавиться от таких объемов не то что бы быстро, а в принципе. Байбек сможет закрыть лишь 60% объёма бэркшир, а кроме беркшира есть ещё продавцы, те же блекроки. Короче, будут создавать дополнительный спрос, байбека явно недостаточно. Как обычно загонят хомяков по хаям.

Сегодня:

Инвесторов #Apple призвали сохранять спокойствие после того, как Баффет за квартал слил половину всей своей доли в компании — BBG

(источник: https://www.bloomberg.com/news/articles/2024-08-04/apple-aap...)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал