фнс

Арбитражный суд признал недействительным Решение от 21.08.2020 г. № 5, вынесенное ФНС №6 в отношении НМТП

- 06 августа 2021, 12:40

- |

- комментировать

- Комментарии ( 1 )

Правительство хочет штрафовать участников фин рынка за непредставление или неполное представление инфо в ФНС о клиентах

- 14 мая 2021, 20:22

- |

Предлагается ввести штраф для участников финансового рынка за непредставление информации о клиентах-нерезидентах в размере 300 тысяч рублей.

документ

Упрощенный порядок вычетов по НДФЛ уже с 21 мая 2021 года

- 27 апреля 2021, 10:52

- |

Всем привет!

Вся инфа и формы по сабжу расположены по ссылке.

Коротенько:

Возможность получения вычетов в новом порядке предусмотрена Федеральным законом от 20.04.2021 N 100-ФЗ. Изменения вступают в силу с 21 мая 2021 года. В упрощенном порядке можно получить следующие налоговые вычеты по НДФЛ:

— инвестиционные налоговые вычеты (пп. 2 и 3 п. 1 ст. 219.1 НК РФ);

— имущественные налоговые вычеты в сумме фактически произведенных расходов на приобретение объектов недвижимого имущества и по уплате процентов по ипотеке (пп. 3 и 4 п. 1 ст. 220 НК РФ).

Налоговые вычеты будут представляться посредством взаимодействия через «Личный кабинет налогоплательщика для физических лиц».

Необходимую информацию налоговые органы будут получать от участников информационного взаимодействия — налоговых агентов (банков).

В случае наличия права на получение налогового вычета, налоговым органом налогоплательщику будет направлено в «Личный кабинет налогоплательщика для физических лиц» предзаполненное заявление для его утверждения. Такое заявление налоговый орган будет формировать не позднее 20 марта (по сведениям представленным до 1 марта) и не позднее 20 дней в случае представления сведений после 1 марта.

ФНС приняла мой упрощенный метод подачи информации об иностранных дивидендных выплатах - камералка завершена

- 14 апреля 2021, 15:26

- |

Хорошая новость! Сегодня (за 1 день до окончания 3-месячного срока камеральной проверки) позвонили из налоговой, уточнили пару вопросов по заявлениям на возврат вычета и сказали ждать поступления на банковский счёт в течение 5 рабочих дней.

А что это значит? А это значит, что моя налоговая приняла мой метод подачи данных об иностранных дивидендах!

Напомню, что я подал декларацию, отчитавшись в ней по дивидендам от иностранных компаний своим способом, сформировав таблицу, которая упростила мне жизнь.

Описывал эту таблицу и весь процесс здесь.

В видео-формате здесь

( Читать дальше )

статистика ИП и Юр. лиц

- 16 февраля 2021, 18:06

- |

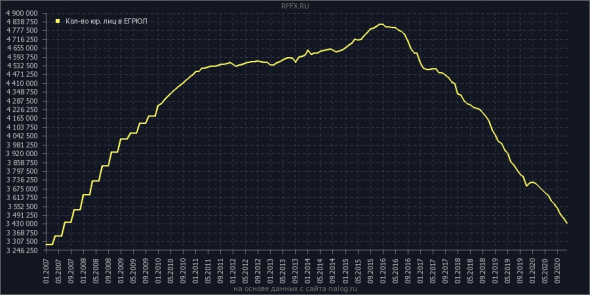

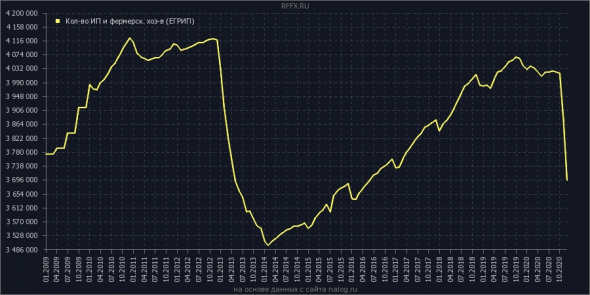

Налоговая отчиталась о количестве ИП и Юр. лиц за январь.

Юр. лица: -0.5% (3418313 против 3436556 в декабре):

ИП: -3.6% (3561860 против 3695824):

( Читать дальше )

С марта ФНС может приступить к автоматическому предоставлению гражданам имущественных и инвестиционных вычетов по НДФЛ

- 11 февраля 2021, 18:35

- |

Фото: Наталья Селиверстова/РИА Новости

Вычеты по НДФЛ можно будет оформлять без декларации в автоматическом режиме об этом заявил глава службы Даниил Егоров, выступая в Совете Федерации.

Сейчас в Думе находится законопроект, который предусматривает упрощенную процедуру оформления вычетов. «В третьем чтении рассматривается автоматическое предоставление имущественных вычетов. Если Совет Федерации поддержит этот законопроект, то с марта мы готовы — уже все полностью оттестировали систему — приступить к автоматическому вычету имущественных и инвестиционных вычетов», — цитирует «Российская газета» слова Егорова.

По законопроекту правительства, который сейчас рассматривает Госдума, порядок получения вычетов упрощается для расходов на покупку жилья, погашения процентов по целевым кредитам и операций через индивидуальный инвестиционный счет.

( Читать дальше )

Газпром пошел на мировую с ФНС по двум спорам на сумму 1,495 млрд рублей

- 08 февраля 2021, 11:37

- |

Речь идет о признании неправомерным вычетов по НДС на 1,193 млрд рублей, штрафа на 138 млн рублей и 95 млн рублей пени.

В обоих мировых соглашениях признается, что эти эпизоды «не имеют преюдициального значения и не могут быть использованы в других спорах» между Газпромом и налоговой.В 2012 г был заключен контрак на поставку оборудования электрохимической защиты, в котором маржа посредников, по мнению ИФНС, составила 89%.

ЗАО «Газпром инвест Юг» заплатило за это оборудование первому посреднику ООО «Промтехпроект» 2,266 млрд рублей, тогда как производитель ООО «Энергофинстрой» — 248 млн руб.

Полученные от Газпрома средства, пишет суд:

в течение нескольких дней перечислялись на счета организаций, обладающих признаками фирм-однодневок

Далее денежные средства перечислялись в адрес следующих звеньев — организаций, обладающих признаками фирм-однодневок и уплачивающих налоги в минимальных размерах (не уплачивающих). Указанные организации не участвовали в фактической поставке товара и использовались с целью вывода денежных средств за пределы РФ через Raiffeisen Bank International AG и AO Trasta Komercbanka на покупку

( Читать дальше )

Газпром доплатит в бюджет 995 млн руб по мировому соглашению с ФНС

- 26 января 2021, 08:51

- |

По условиям мирового соглашения, заявитель (Газпром) согласился, что неправомерно применил к налоговой базе (остаточной стоимости) по налогу на имущество по объектам основных средств (трубопроводам) пониженную налоговую ставку, и обязался доплатить более 69 миллионов рублей налога на имущество за 2014 год, а также соответствующие пени.

Газпром также согласился, что неправомерно заявил вычет по НДС:

- в размере более 289 миллионов рублей по счетам-фактурам, полученным от ООО «Северо-Запад-Геология» и ООО «Промтехпроект», перевыставленным компании «Газпром инвест»,

- в размере около 292 миллионов рублей по счетам-фактурам, полученным от ООО «Стройсервис» в качестве генподрядчика, перевыставленным ЗАО «Газпром инвест Юг» и ООО «Газпром центрремонт»,

- в размере более 165 миллионов рублей по счетам-фактурам, полученным от ООО «Газтехника» при поставке оборудования иностранного производителя Weatherford, перевыставленным ООО «Газпром добыча Надым» и ООО «Газпром добыча Астрахань» через агента ООО «Газпром комплектация».

статистика ИП и Юр. лиц

- 18 января 2021, 17:51

- |

Налоговая отчиталась о количестве ИП и Юр. лиц за декабрь.

Юр. лица: -0.9% (3436556 против 3468723 в ноябре):

ИП: -5% (3695824 против 3890877):

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал