фонд денежного рынка

На фоне популярности фондов денежного рынка, мы ожидаем роста конкуренции за счёт снижения комиссий за обслуживание - Мои Инвестиции

- 22 июля 2024, 16:45

- |

Фонды денежного рынка: СЧА «Ликвидность» превысила 200 млрд рублей

Стоимость чистых активов биржевых фондов денежного рынка достигла 367,3 млрд руб.* (+83% с начала года). При этом СЧА фонда «Ликвидность» выросла до 200,9 млрд руб. – фонд составляет 55% от общего СЧА.

С начала года в биржевые фонды денежного рынка поступило 114,1 млрд руб. В июле притоки составили 31,8 млрд руб. – 28% от общих притоков с начала года.

Конкуренция растет – в 2024 г. было сформировано 3 биржевых фонда денежного рынка из 10 представленных на рынке сейчас. Это «АТОН – Накопительный в юанях» (СЧА 0,052 млрд руб.), «ПСБ – Денежный рынок» (СЧА 0,151 млрд руб.) и «Ликвидный» (СЧА 0,025 млрд руб.) от УК «Система Капитал». Также на данный момент формируется фонд «БКС Денежный рынок».

Мы ожидаем роста конкуренции среди фондов за счёт снижения комиссий за обслуживание. В условиях ожидания сохранения высокой ключевой ставки более продолжительное время, считаем, что интерес к фондам денежного рынка может продолжить расти, но возможно замедление притоков из-за конкуренции с банками за средства клиентов.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Июльское заседание ЦБ может преподнести сюрпризы. В "безрисковых" ОФЗ — катастрофа.

- 05 июля 2024, 15:22

- |

💯 26 июля совет директоров Банка России обсудит ключевую ставку, судя по последним заявлениям, тема будет одна: насколько пунктов повысить ключевую ставку. Судя по последним статистическим данным по инфляции, нас может ожидать шоковое повышение до 20%.

Недельные данные за июнь по инфляции составили — 0,74%. Месячный пересчёт явно будет выше, потому что недельная корзина включает мало услуг, а они растут в цене опережающими темпами. Можем выйти на 0,85-9%, тогда это выходит уже 11% saar (это месячная инфляция без сезонных факторов, умноженная на 12), уже стабильная двухзначная инфляция. С учётом того, что за 1 июля рост составил 0,5% (спасибо большое повышению цен на тарифы ЖКУ), то к заседанию ЦБ мы можем выйти на 15-16% saar, тогда наш регулятор окажется просто в агонии.

К чему я это? Если произойдёт шоковое повышение, то всеми любимый «безрисковый» инструмент ОФЗ припадёт знатно,RGBI нащупает второе дно или получит его в подарок (кому, как нравится). У нас есть пример в виде — ОФЗ 26238, торгуется данный выпуск по 53% от номинала с доходностью 15,23%, кто покупал по 100%, то имеют сейчас -47% по активу, представляю лица консервативных инвесторов смотрящих на свой портфель.

( Читать дальше )

Как должен выглядеть растущий⬆️ тренд

- 10 февраля 2024, 22:07

- |

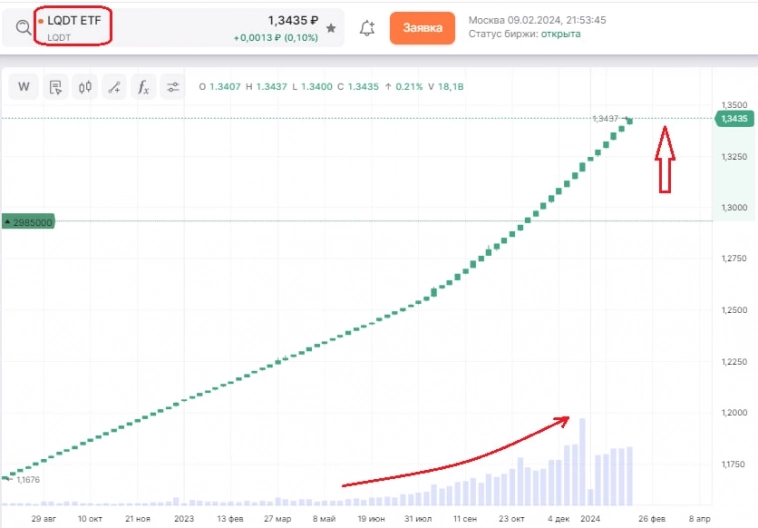

Как должен выглядеть растущий⬆️ тренд ?

Мне вот такой нравится😊 Тут и цена растет, и объемы растут👍

Рост цены на растущих объемах! Что еще нужно инвестору для счастья ?)

Это фонд ликвидности денежного рынка от ВТБ, тикер LQDT.

К слову, доходность на интервале декабрь — январь даёт 15.3% в пересчете на год.

С учетом комиссий выходит примерно 14.5% прибыли за год. Растёт медленно, но верно☝️

P.S. Для консервативных инвесторов🎩.

Подписывайтесь на мой телеграм канал: https://t.me/+cVjMyxdUl8EzODBi

Инвестиции в биржевые фонды денежного рынка превысили 200 млрд руб, продемонстрировав за 2023 год 15-кратный рост — Мосбиржа

- 10 января 2024, 13:00

- |

Стоимость чистых активов биржевых паевых инвестиционных фондов (БПИФ) денежного рынка, обращающихся на фондовом рынке Московской биржи, превысила 200 млрд рублей, продемонстрировав за 2023 год 15-кратный рост.

На конец декабря прошедшего года более 359 тыс. инвесторов держали в своих портфелях биржевые фонды денежного рынка, что в три раза больше, чем на начало 2023 года.

Среднедневной объем торгов фондами денежного рынка вырос в четыре раза по сравнению с 2022 годом и составил 460 млн рублей. Общий объем операций с фондами денежного рынка в прошедшем году превысил 570 млрд рублей.

Средний размер вложений в фонды денежного рынка одного частного инвестора на текущий момент превышает 600 тыс. рублей.

Подробнее на Московской бирже: www.moex.com/n66695

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал