фондовый рынок

Кризис, который еще не наступил.

- 13 апреля 2020, 14:48

- |

Данный обзор отражает мнение автора и не несет рекомендательного характера.

Начало.

Как все мы прекрасно знаем, рынки начали свое снижение в феврале 2020. Одной из причин тому, послужил значительный рост рыночной капитализации, к ВВП.

Рыночная капитализация = Количество обыкновенных акций * Текущую цену акций.

ВВП – это стоимость всех товаров и услуг, произведенных страной в течение года.

Такая ситуация не нова, достаточно вспомнить предыдущие кризисы. Например, знаменитый Пузырь дот комов. Кульминация которого произошла в марте 2000 года. В то время, как прибыли интернет компаний были сильно переоценены рынком.

Показатель MERKETCAP/GDP в Америке достигал пикового значения в 138.1 пунктов, после чего фондовый рынок рухнул. А вместе с ним скорректировался и

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 15 )

Что ждем от следующей недели

- 12 апреля 2020, 13:23

- |

Всем привет!

Сегодня решил озвучить свое виденье по акциям ФСК:

Цикл прошлого разворота завершен. Нынешнее первичное покрытие на 0,184 с выбросом значимых объемов. Ретест к уровню 0,168, а реализация слабая (не дошла до уровня 0,184 и затянутость по времени). Не хватает силы покупателей, но приоритет покупок пока сохраняется. Возможно небольшое снижение в область 0,1765/0,172, подхват покупателей и вверх к 0,193. Либо сразу движение вверх. И тут нужно быть осторожным — возможен локальный разворот — реализация среднесрочного разворота тенденции. Итак, план на неделю: покупки от уровней 0,1765/0,172, повторные покупки: выше 0,184, цель: 0,193/0,1998, отмена приоритета покупок: ниже 0,168.

Для участников моей закрытой группы я даю больше инструментов — присоединяйтесь.

Кому интересно, пишите в личные сообщения.

Всем удачи и хорошего профита!

Как спред влияет на торговлю?

- 04 апреля 2020, 19:11

- |

Боинг идет ко дну?

- 23 марта 2020, 21:13

- |

Визжали — кричали в пятницу. Боинг кирдык. Боинг банкрот.

Да, закрывает заводы. Но +15% Карл на падающем остальном рынке.

А когда еще покупать? Когда пузырь? Когда где сядешь там и выйдешь, и это в лучшем случае.

Boeing Co (BA) Нью-Йорк 109,29 +14,28 +15,03%

На смерть быков.

- 23 марта 2020, 11:40

- |

Вал мнений: «Вот дно, покупай, а то не успеешь». «Это новые возможности как в упущеном 2008-ом!»

Интересно, сколько среди «оптимистов» ослозагонщиков, подгоняющих толпу под ножи брокерни? Или многие действительно так считают, что вот оно — дно?

Адекватные, правда, тоже есть.

Как повышение рекомендации инвест-дома влияет на котировки?- статистическое исследование

- 18 марта 2020, 15:03

- |

Здравствуйте, уважаемые читатели. Пока новостная лента разрывается от коронавируса хотим разбавить ее своим исследованием. Бытует мнение, что выход рекомендации от инвест. дома негативно влияет на котировки, попытаемся это проверить. Поэтому сегодня хотели бы поделиться с Вами нашим (Исследование инвест. компании «ФОНДОВЫЙ КАПИТАЛ») небольшим исследованием, которое было направлено на изучение влияния повышения рекомендации на котировки различных эмитентов от известных российских инвестиционных домов.

На наш взгляд исследование будет интересно абсолютно любому участнику Фондового рынка, т.к. мы получили очень интересные результаты, на которых можно заработать.

Опережая события, хотим сразу уточнить некоторые моменты:

1) Результаты исследования НЕ показывают правильность или ошибочность прогнозов инвест-домов, они лишь показывают реакцию рынка на такое событие;

2) Результаты исследования НЕ говорят в какую сторону пойдут котировки, а показывают насколько меняется их Abnormal Return (далее подробно распишем что это и с чем его едят);

3) Под термином «повышение рекомендации» мы понимаем изменение следующих рекомендаций

a. Продавать-Держать

b. Продавать- Покупать

c. Держать- Покупать

4) Мы не будем раскрывать какие повышения инвест-домов мы рассматривали дабы не портить никому репутацию, в случае неправильной трактовки результатов нашего исследования, а так же не будем раскрывать даты таких повышений (т.к. по датам можно найти эти рекомендации), можем только обозначить, что все события были в периоде между 2015-2018 годами.

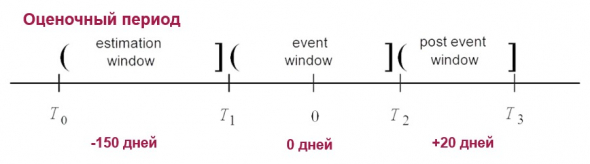

Итак, если Вы все еще с нами- приступим к описанию методологии исследования. Данный анализ был сделан методом Event Study (подробнее можете почитать в Википедии или на любом другом открытом источнике). Что же из себя представляет метод? – Этот метод исследует влияние событий на сверх доходность (Abnormal Return) акции над доходностью базового показателя (пример: индекс ММВБ).

Простыми словами: AR- на сколько в среднем акция доходнее/убыточнее рынка (похоже на бету акции, но не тоже самое). А исследуем мы изменение этого AR после объявления о повышении рекомендации, что позволяет нам вычислить как это объявление повлияло на котировки.

Давайте теперь изобразим это схематически на временном отрезке:

( Читать дальше )

Сегодняшний развод на FXMM

- 12 марта 2020, 17:55

- |

Не помню такого откровенного мухлежа.

Вечерняя вишенка на торте.

Какие акции нужно было покупать 10 лет назад и что брать на следующие 10 лет

- 29 февраля 2020, 13:00

- |

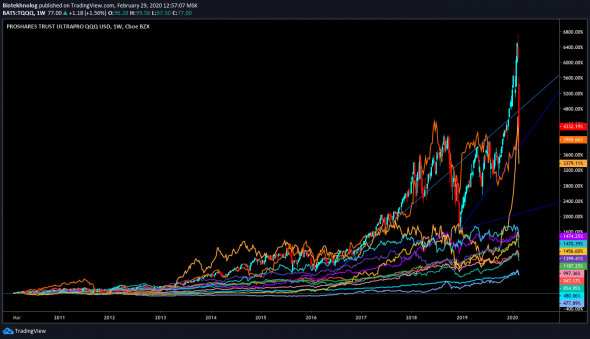

Решил сравнить эти компании (добавил еще TSLA, AMD, MSFT) с моим любимцем TQQQ начиная с 02.2010. Вот что получилось:

Только две компании дали близкую доходность к TQQQ:

TQQQ — 4332%,

NFLX — 3988%,

TSLA — 3379%

Все другие компании сильно остают от них.

Оцените ваши шансы угадать победителей на следующие 10 лет из 7000 акций. Я ставлю на TQQQ.

Акции Яндекса - могут ли быки держать максимумы?

- 21 февраля 2020, 09:59

- |

Котировки акций Яндекса демонстрируют уверенный рост, как и весь российский фондовый рынок. Покупатели смогли закрепиться выше важного уровня сопротивления около 2545. Кстати, эта область была атакована быками дважды; Первый тест состоялся в феврале 2018 года. Второй тест произошел в середине 2019 года, и только в начале 2020 года цены пробили эту область. Однако Яндекс не выплачивает дивиденды акционерам, как многие другие ИТ-компании, поэтому получать прибыль от акций Яндекса можно только за счет роста их цены. Выплата дивидендов не вариант.

Яндекс Компания имеет ряд различных сервисов и продуктов, которыми пользуется множество пользователей. Более того, Яндекс продолжает пытаться создавать новые продукты, такие как интеллектуальный громкоговоритель с голосовым помощником Алиса или Яндекс.Телефон. Вся эта деятельность является попыткой отбить долю пользователей у других брендов, а также увеличить прибыль компании в будущем. Недавно было запущено несколько новых направлений развития, из-за которых основной доход компании, основанный на поиске, несколько сократился. Другие перспективные услуги — доставка еды и такси. Благодаря очень высокой прибыли от рекламы Яндекс может позволить себе развивать другие перспективные направления деятельности, такие как доски объявлений, электронная коммерция или медиа-сервисы. Все они регулярно используются и будут использоваться несколькими пользователями Сети. Трудно представить, что драйверы массово переключатся с Яндекс.Навигатора на другие приложения.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал