фундаментальный Анализ

♛ БЬЕМ ДОХОДНОСТЬ SP500 еще раз

- 27 августа 2019, 11:02

- |

Есть у индексов ценных бумаг всех стран одна замечательная особенность, они имеют сезонные циклы.

Цикл роста на выходе из сезона отпусков (октябрь — рождество), цикл роста на выходе из холодов (конец зимы— лето). Цикл падения в пост рождественский месяц (январь) и цикл падения на сезоне отпусков (май — сентябрь).

Вот вам визуализация средней динамики: SP500(США), FTSE(Англия), CAC40(Франция), Nikkei225(Япония):

( Читать дальше )

- комментировать

- ★82

- Комментарии ( 33 )

Усиленные Инвестиции: таблица параметров и итоги недели 16 - 23 августа 2019

- 26 августа 2019, 04:06

- |

Уважаемые коллеги, представляем итоги последней недели и направляем таблицу параметров по ценным бумагам:

- Распадская увеличилась в цене на 3.7%1 на фоне роста индекса Мосбиржи на 1.3%, несмотря на укрепление рубля. Негативно снижение цен на коксующийся уголь в Китае. Целевая цена снизилась на 1.9%, потенциал роста уменьшился на 5.4%. Совет директоров Распадской даст рекомендации по размеру дивидендов по результатам 1п19 и порядку их выплаты 27 августа

(БКС). - Русал подорожал на 3.2%, несмотря на укрепление рубля. Мы учли в модели отчетность Русала за 2кв19, с учетом слабой конъюнктуры в этом квартале отчетность вышла лучше наших ожиданий. Компания может быть привлекательна на фоне сильного доллара и снизившихся цен на электричество. Позитивно снижение мировых цен на глинозем и стоимости электричества в Восточной Сибири, а также рост цен на палладий и платину и котировок Норникеля. Негативно снижение мировых цен на алюминий, никель и медь. Целевая цена в итоге выросла на 10.8%, потенциал роста увеличился на 7.4%. Русал пересмотрел итоги за первое полугодие после публикации данных Норникеля: Прибыль за второй квартал составила $325 млн. вместо $285 млн., снизившись год к году на 14% (

( Читать дальше )

ВАЛЮТНЫЕ ВОЙНЫ. ЗАЧЕМ ЭТО И ЧЕГО ЖДАТЬ?

- 24 августа 2019, 14:34

- |

Данная статья является продолжением первой части исследования на тему торговых отношений, в первой части которой мы затронули тему торговых войн и пришли к выводу, что валютной войны уже не избежать. Статья https://telegra.ph/VALYUTNYE-VOJNY-07-29.

В этом разделе мы проведем оценку валютных курсов и сделаем попытку прогноза будущих событий и поведения основных валют-антагонистов.

КАК ВСЕГДА, ОСНОВНЫЕ ВЫВОДЫ ВАС ЖДУТ В КОНЦЕ СТАТЬИ.

Первым делом мы разберем основной подход к оценке валюты у специалистов международной экономики, который строиться на теории реального валютного курса. Данный тип валютного курса представляет собой курс национальной валюты, выраженной в иностранной валюте и очищенный от инфляций в обеих странах. Зачем это нужно? Кроме того, что с помощью такой модели валюта оценивается в долгосрочной перспективе, так и еще макроэкономисты в отличии от финансистов оценивая валютный курс задаются вопрос не расчетов и колебаний курсов, а состояния двух экономик. В таком случае нам нужно выразить курс через реальное состояние производства, а не монетарную политику властей.

( Читать дальше )

И снова про АФК Система (AFKS). Зачем оно мне? Если низкая ДД.

- 19 августа 2019, 20:09

- |

smart-lab.ru/blog/556919.php

И задумался.

Я ведь дивитикеры собираю.

А АФК — фиговенький дивитикер.

Был.

Вот тут можно посмотреть

( Читать дальше )

Пора бежать в Магнит, или лучше за его акциями?

- 19 августа 2019, 16:44

- |

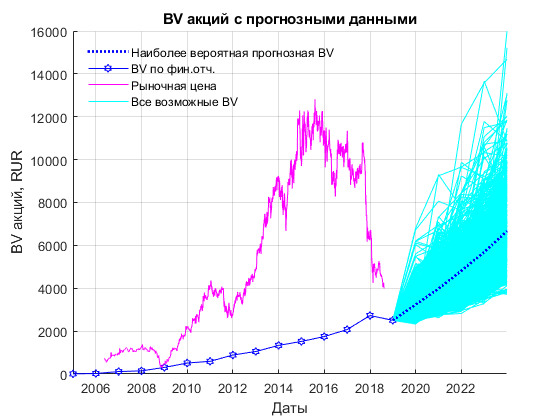

Инвестиции в Магнит могут оказаться весьма выгодными

Несмотря на то, что Галицкий ушёл из Магнита, компания потеряла существенно в капитализации, а новый менеджмент не сможет развиваться компанию столь же успешно, как её основатель, акции Магнита, могут оказаться весьма неплохими вложениями.

По моей фундаментальной оценке наиболее вероятная балансовая стоимость компании будет 6665 рублей, при минимальных наблюдаемых темпах роста на пятилетних промежутках. Наиболее вероятная рыночная цена акций через пять лет — 8389, при условии что P/BV будет находится в пределах от 0.5 до 2. Я сознательно не использовали данные исторических значений P/BV, потому что компания всегда была сильно переоценена по данному показателю, и немалую роль в этом играл «любовь» инвесторов к бывшему акционеру и менеджменту. Оценив возможные дивиденды – совокупный результат инвестора через пять лет может составить 9631, что даёт доходность к текущей рыночной цене на уровне 16,2 % годовых.

( Читать дальше )

Усиленные Инвестиции: таблица параметров и итоги недели 9 - 16 августа 2019

- 19 августа 2019, 02:47

- |

Уважаемые коллеги, представляем итоги последней недели и направляем таблицу параметров по ценным бумагам:

- Полиметалл подорожал на 1.8%1 на фоне снижения индекса Мосбиржи на 2.1% и ослабления рубля. Позитивен также рост цен на золото и серебро. Мы существенно нарастили позиции в компании перед ростом. Высокие цены на золото, кризисные настроения и увеличение добычи на месторождении Кызыл обуславливают привлекательность инвестиций в Полиметалл.

- Распадская припала на 1.5%, несмотря на ослабление рубля. Негативно снижение цен на коксующийся уголь в Китае. Целевая цена выросла на 0.7%, потенциал роста увеличился на 2.2%.

- АкцииТМК подешевели на 2.6%. Негативно снижение цен на трубы и повышение цен на горячекатаный прокат в РФ. Позитивно снижение цен на концентрат железной руды и концентрат коксующегося угля в Китае. Целевая цена снизилась на 7%, потенциал роста уменьшился на 4%. В 1п19 продажи труб снизились на 3%, выручка в долларах снизилась на 2%, скорректированный показатель Ebitda вырос на 4% (

( Читать дальше )

Спекуляция ценностью или спекуляция ценой? Что первично?

- 18 августа 2019, 20:02

- |

Если вы занимаетесь Фундаментальным Анализом (ФА) — то вы ищите недооцененные фишки, чтобы заменить ими переоцененные фишки в своём портфеле.

Т.е. спекулируете ценностью.

Если вы занимаетесь Визуальным Анализом (VA) — то вы ищете тренды, точки разворота, уровни поддержки\сопротивления, паттерны.

Т.е. спекулируете ценой.

Как вы заметили, я сейчас применил новый термин — Визуальный Анализ (VA).

Визуальный Анализ — объединят все виды анализа, при которых исследуется график (графическое изображение зависимости цены актива от времени).

VA — это Графический Анализ (ГА), Технический Анализ (ТА), Волновой Анализ (ВА), Анализ Японских Свечей (АЯС) и тд.

( Читать дальше )

Я человек простой: вижу огромный Чистый Долг - вношу фишку в Чорный Список! Но!

- 18 августа 2019, 17:32

- |

Типо — это ее дочки все в долгах, а сама АФК вся в белом.

Нафига мне смотреть на дочек, если МСФО — это консолидированная отчётность.

И по этой отчётности АФК находится в глубочайшей… финансовой пропасти.

smart-lab.ru/q/AFKS/f/y/

Но мне так это глубокомысленно заявляют — ты типо отчётности изучай!

( Читать дальше )

АФК Система (AFKS). Цель падения 2.74р. Уже пора.

- 16 августа 2019, 23:57

- |

Да славится во веки веков Святая Троица — Леонардо Пизанский, Ральф Эллиотт и Том Джозеф!!!

Но это не всё!

Смотрим сюда

( Читать дальше )

Цель фундаментального анализа.

- 15 августа 2019, 22:03

- |

Применение любых дополнительных инструментов и методик биржевым игроком связано с его стремлением повысить точность прогнозирования, снизить риски и увеличить вероятность положительного результата сделки.

Это общие цели.

Но у каждого вида анализа есть своя цель применения, зависящая от особенностей вида.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал