фундаментальный анализ

КИТАЙ ПОДАЛ ИСК ПРОТИВ США

- 10 апреля 2018, 18:33

- |

Китай

подал жалобу на Всемирную торговую организацию, оспаривающую тарифный поход президента США

подал жалобу на Всемирную торговую организацию, оспаривающую тарифный поход президента США

( Читать дальше )

- комментировать

- Комментарии ( 2 )

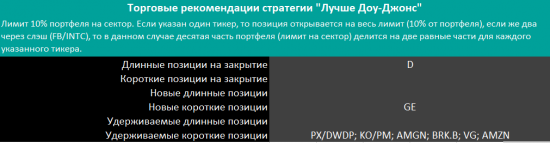

Пересмотр портфеля акций. Апрель 2018.

- 04 апреля 2018, 16:10

- |

Результаты в таблице не учитывают комиссии и дивиденды. При пересмотре портфеля выравнивание позиций не производится. Вырученные от продажи акций средства делятся на равные части и покупаются другие акции. Объем каждой новой позиции не должен превышать 10% от объема портфеля, оставшимися средствами балансируются уже открытые позиции.

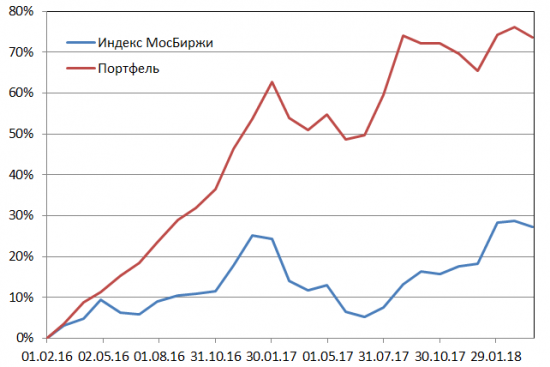

Статистика торгового счета

Ниже представлено сравнение статистики торгового счета и индекса МосБиржи с 1 февраля 2016 г. Из-за малой величины выборки (менее 3 лет) статистика на данный момент не значима.

System Shock

- 03 апреля 2018, 21:45

- |

Сейчас на рынке не так много интересных корпоративных событий, поэтому я продолжаю спокойно готовиться к конференции. Сегодня благополучно доделал презентацию, продолжу также неспешно писать развернутый текст к ней вместо кратких тезисов.

Немного отвлечемся от событий в НМТП и иже с ними, а также переведем глаза с корректирующейся Америки.

Хочу сегодня поговорить об информации, которую предоставила рынку АФК Система, обычно я анализирую все события значительно позднее их выхода, но сегодня удалось непосредственно поучаствовать в конференц-звонке.

До звонка Система предоставила пресс-релиз, в котором в завершении содержалась отчетность. Анализировать эту отчетность нет глубинного смысла, т.к. она консолидированная и вычленять оттуда данные по дочкам дело гораздо более долгое и требующее времени. В целом ситуация по дочкам Системы достаточно адекватная

— Увеличили свои показатели МТС, Детский мир, Степь, Бинофарм

( Читать дальше )

Лукойл. День инвестора

- 28 марта 2018, 22:28

- |

Сегодня мы пройдемся по презентации Лукойла ко Дню Инвестора.

Для подготовки материала была изучена презентация на 111 слайдов, а также транскрипт к выступлению менеджмента на 62 страницы. Потребовалось некоторое время для скомпоновки материала, некоторые моменты могут повторяться, поскольку они повторялись в выступлении. На самом деле ключевые моменты, касающиеся компании, повторялись многократно каждым из выступающих. После публикации тезисов я оставлю краткий вывод.

Для начала я приведу слайд с основными итогами 2017.

Конспект выступлений топ-менеджеров.

Вагит Аликперов, стратегия компании

— апстрим (добыча) ядро бизнеса, даунстрим (переработка и сбыт) повышает эффективность и улучшает финансовые показатели

— основная задача — эффективно инвестировать капитал в развитие производства; сложные проекты более маржинальны и создают больший

поток

— технологическое лидерство в разработке, первыми в России завершили программу модернизации НПЗ

— усиление вертикальной интеграции поддерживает рост маржи

— изменение стратегии произошло после падения цен на нефть, с этого момента в приоритете не количественные цели, а качественное

развитие и повышение эффективности имеющихся активов: вместо одного оператора были созданы несколько региональных центров,

конкурирующих за капитал, проданы высокорискованные и малоэффективные бизнесы

— действия компании позволяют удерживать стабильно положительный свободный денежный поток, ориентир на его рост по мере увеличения

доли высокомаржинальных проектов

— дивидендная политика гарантирует ежегодный рост дивиденда минимум на величину инфляции вне зависимости от конъюнктуры

— задача менеджмента — создание акционерной стоимости и инвестиционной привлекательности Лукойла

— ожидается рост спроса на энергию, прежде всего газ, нефть — умеренный рост спроса, сокращение потребления угля; о пике спроса

на нефть говорить рано — не ранее 2040 г. (2030 при пессимистичном сценарии)

— развитие транспорта — ключевой фактор неопределенности для спроса на нефть, для полного обновления автопарка потребуется не менее 10

лет

— с другой стороны с учетом снижения добычи для удовлетворения спроса потребуются новые мощности до 2030 г., основной спрос будет

приходиться на сложные месторождения; однако это в свою очередь приведет к постепенному росту себестоимости барреля на уровень 60-

70 долл.

— стратегия Лукойла: сбалансированное развитие с фокусом на раскрытие потенциала

— бизнес-модель Лукойла позволяет развиваться и при низкой цене на нефть, диапазон прогнозов настолько широк, что гадать бессмсленно;

в свою модель Лукойл закладывает цену 50 долл., при цене выше дополнительные доходы будут реинвестироваться и распределяться

между акционерами

— основные цели компании: рост добычи с упором на эффективность; совершенствование НПЗ с с максимизацией денежного потока; повышение эффективности сбыта; прогрессивная дивидендная политика

— задача апстрима: рост добычи на 1% ежегодно при цене на нефть выше 50 долл.

— задача даунстрима: повышать эффективность без наращивания мощностей

— задача сбыта: повышение эффективности с максимизацией денежного потока

— 80% капекса в апстрим на территории РФ; среднегодовые инвестиции 8 млрд. долл. в год

— дополнительные доходы (при нефти выше 50 долл.) распределяются: 50% на развитие, 50% на байбеки

( Читать дальше )

P/E и дивидендная доходность индекса Московской Биржи 2017

- 27 марта 2018, 10:28

- |

Получилось, что P/E российского индекса =9.99

Это отнюдь не 5, как пишут многие инвестиционные дома в своих стратегиях

Див доходность индекса получается 4,33%

ссылка на таблицу с расчетами + бонус: https://goo.gl/6bdh2z

К чему я привел такой анализ?

А к тому, что не особо-то наш индекс недооценен. Если смотреть детали, то потенциал-то большущий вообще не просматривается, а некоторые бумаги откровенно дорогие.

Подписка на ежемесячные стратегии на почту тут:

http://mozgovik.com/

( Читать дальше )

Жду шорты по фунту и евро

- 26 марта 2018, 21:13

- |

Для себя выделил только шорт EUR/CHF, GBP/CHF, GBP/NZD, GBP/JPY. Еще подумываю над продажей GBP/USD, но рынок все еще смотрится сильно, так что продавать надо аккуратно.

Для себя выделил только шорт EUR/CHF, GBP/CHF, GBP/NZD, GBP/JPY. Еще подумываю над продажей GBP/USD, но рынок все еще смотрится сильно, так что продавать надо аккуратно.

( Читать дальше )

Конференц-палитра

- 24 марта 2018, 12:22

- |

Сегодня я хочу пройтись по конференц-звонкам и презентациям трех компаний: Ростелеком, Алроса и Фосагро. В текущей статье я не буду приводить краткие тезисы в начале, поскольку вся статья по сути и будет состоять из тезисов. Опробуем такой формат, буду рад обратной связи.

Как правило в своем анализе я опираюсь не только на отчетность (которую по этим компаниям уже успели изучить и обсудить), но и на презентации. Если есть адекватные конференц-материалы, то вообще прекрасно. Отчетность выступает зеркалом заднего вида, куда мы можем, оглянувшись, обратиться и проанализировать развитие компании в прошлом, ее успехи и неудачи. Однако нас всегда интересует, что же ждет дальше, какие цели ставятся, за счет каких средств они будут достигаться и в какие сроки. И если отчетность это однозначно прошлое, то было бы несколько косноязычно назвать эти материалы будущим. Это все же некоторые ориентиры и векторы, на которые в той или иной основе мы можем опираться.

( Читать дальше )

Singularity | Монитор отраслевых индексов Dow Jones + рекомендации для портфеля

- 23 марта 2018, 22:52

- |

источник с графиками

Телеграмм

* В рамках системы проводится комплексный технический анализ инструмента по трем основным временным горизонтам: 15 лет, 5 лет и 1 год. Исследуемые параметры: фаза рынка (тренд, диапазон), положение и динамика цены относительно локальных трендов, положение и динамика цены относительно локальных уровней, положение и динамика цены относительно среднего значения за квартал, месяц, две недели, три дня, два дня, один день.

На основе собранных данных рассчитывается долгосрочный (Lt.index) , краткосрочный (St.index) и основной (S.Index)коэффициентдля каждого инструмента отражающий техническую картину которую наблюдает большинство участников рынка.

S.index регулирует открытие и закрытие позиций. Положительные значение (более 0,20) означают высокую вероятность роста цены инструмента, близкие к нулю значения означают высокую неопределённость рынка, отрицательные значения означают высокую вероятность снижения цены инструмента.

Рынок США и вопросы по фундаментальному анализу

- 21 марта 2018, 09:49

- |

Данный топик больше предназначен Тимофею Мартынову как создателю смартлаба, но также хотелось бы понять реакцию трейдеров на сущность вопросов описанных ниже.

1. Пользуясь порталом смартлаб заметил, что многие пользователи комментируют фондовый рынок и индексы Америки. На смартлабе все посвящено рынку РФ, есть вкладка форекс и даже крипту здесь обсуждаем, НО нет раздела касающегося США.

На мой взгляд было бы не плохо сделать раздел по рынку США по аналогии с «форум акций».

Мы очень зависимы от глобальных рынков и экономик, и хотелось бы быть в курсе всего происходящего на крупных рынках, которые оказывают глобальное действие на нас.

2. Также заметил здесь много умных людей, которые анализируют фундаментальные показатели компаний, все это делается в формате форума, но нет итоговых (финальных), подытоженных данных. Можно смотреть по каждой отдельной бумаге все показатели, цены оценки бумаг я не нашел. Было бы не плохо в этой таблице увидеть компромисную (с учетом мнений форумчан и всех мультипликаторов), справедливую цену бумаги… Ну что-то в этом роде...

На мой взгляд добавление этих разделов может увеличить аудиторию нашего сообщества и благоприятно сказаться на развитии сайта, а самое главное быть полезным.

Что скажете?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал