фьючерсы на ОФЗ

Покупка коротких и средних ОФЗ – тренд августа

- 31 августа 2017, 17:59

- |

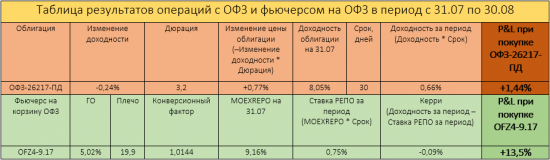

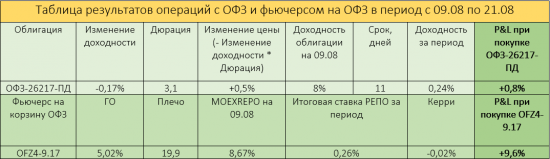

P&L при покупке OFZ4-9.17 = (Изменение цены облигации + Керри) * Плечо / Конверсионный фактор

Дефляция вернулась: на неделе с 22 по 28 августа цены снизились на 0,2% н/н. Годовая оценка инфляции теперь составляет 3,4% г/г, что является минимум за долгое время. Такие данные убеждают в том, что ЦБ снизит ставку в сентябре, и делают вопрос о шаге снижения более острым. Если динамика инфляционных ожиданий будет удовлетворять регулятор, ключевую ставку вполне могут опустить до 8,5%, однако стоит ещё дождаться этой статистики и следить за заявлениями представителей Центробанка.

Вчера на аукционах Минфин продал ОФЗ-26219 (9 лет) и флоатер ОФЗ-29012 (5 лет): спрос на бумаги превысил предложение в 2,8 и 2,6 раз соответственно. Доходность по 26219 оказалась ниже рыночной (7,91 vs7,94), а 29012 была продана по цене 103,7% от номинала.

Рубль по-прежнему остаётся крепким по отношению к доллару (USDRUB: 58,73) и показывает в августе одну из лучших динамик среди валют развивающихся стран. В последние дни определённую поддержку рублю оказали данные по инфляции, которые увеличили спекулятивный спрос нерезидентов на ОФЗ. В свою очередь, новая макростатистка США о состоянии рынка труда (+237 тыс., консенсус: +185 тыс.) и ВВП в 2к’17 (+3.0%, консенсус: +2.7%) не продемонстрировала значительного влияния на доллар.

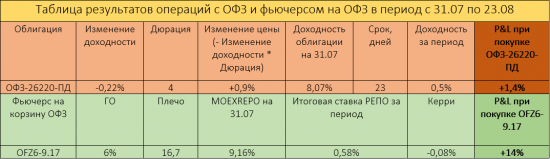

Август оказался благоприятным для ОФЗ, особенно для краткосрочных и среднесрочных бумаг. За месяц короткий и средний участки кривой доходности опустились, причём падение короткого составило до 30 бп (ОФЗ 26214). На таком движении можно было заработать купив, например, фьючерсы О

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 0 )

Диалоги про фьючерсы на ОФЗ. Часть 3: ещё пару стратегий

- 30 августа 2017, 17:27

- |

Друзья, теперь я расскажу Вам про менее тривиальные стратегии, которые можно использовать при работе с ОФЗ и фьючерсами на ОФЗ. Чтобы вспомнить методику основных расчётов, связанных с ОФЗ и фьючерсом на ОФЗ, загляните в предыдущие две части «Диалогов про ОФЗ».

1. Отыгрывание изменения формы кривой доходности

Пусть 07. 08 Вы ожидаете, что за Ваш период инвестирования кривая доходности будет переходить к нормальному виду, то есть спред между длинными и короткими доходностями ОФЗ будет увеличиваться. Таким образом, Вы хотите поставить на увеличение соотношения цены коротких госбондов к цене длинных. В таком случае нужно купить фьючерсы на короткие ОФЗ и продать фьючерсы на длинные.

Срок инвестирования: 07.08.17 — 29.08.17

Фьючерс на короткие ОФЗ: OFZ2-9.17 (CTD: ОФЗ 26214)

Фьючерс на длинные ОФЗ: OF15-9.17 (

( Читать дальше )

На рынке ОФЗ без перемен

- 28 августа 2017, 17:01

- |

За неделю для рынка ОФЗ так и не произошло ничего, что могло бы расшатать котировки. Даже заявления глав западных центробанков, в которых в итоге не было ничего интересного про будущую монетарную политику, оставили доходности российских гособлигаций почти неизменными. Отсутствие комментариев Йеллен насчёт низкой инфляции в США ослабило доллар и немного повысило доходности UST, однако оставило без внимания кривую доходности ОФЗ.

На текущей неделе не стоит ждать резкого роста волатильности котировок ОФЗ, но стоит обратить внимание на новые данные по инфляции в РФ и макростатистику США. Также стоит готовить себя к данным по инфляции, инфляционным ожиданиям и экономической активности за август, которые должны выйти в начале сентября. Новая статистика может окончательно пролить свет на потенциал изменения ключевой ставки на ближайшем заседании ЦБ, что может скорректировать доходности краткосрочных и в меньшей степени среднесрочных госбумаг. Стоит следить и за риторикой представителей ЦБ после публикации этих данных.

( Читать дальше )

Штиль на рынке ОФЗ: долго ли он продлится?

- 24 августа 2017, 17:47

- |

Подробнее о расчёте финансового результата в предыдущих статьях

Вчера Минфин разместил весь объём предложенных ОФЗ 26221 (15,5 лет) и ОФЗ 26222 (7 лет) в 15 и 25 млрд руб. соответственно. Наиболее высокий спрос был на 7-летнюю бумагу, что ещё раз подтверждает текущий тренд вкладываться в среднесрочные ОФЗ. В течение всей недели доходности гособлигаций почти не менялись на фоне отсутствия важных новостей и низкой активности торгов. Заявления глав западных ЦБ сегодня-завтра могут расшевелить рынок ОФЗ.

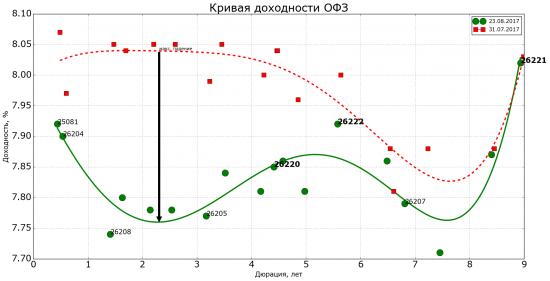

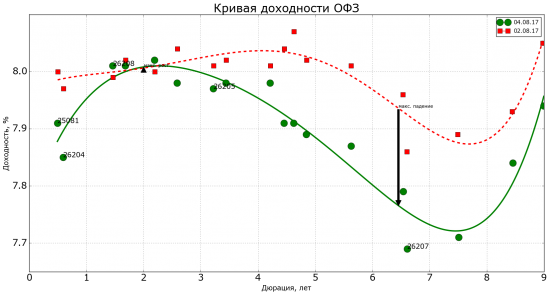

Если же говорить про весть август, который традиционно считается неудачным месяцем для российского рынка, за него практически вся кривая доходности ушла вниз. Наибольшее падение наблюдалось у коротких и средних ОФЗ, которое вызвано отыгрыванием снижения ключевой ставки ЦБ. Весь август нерезиденты в основном просто сохраняли свои позиции в российских госбондах, поэтому длинный конец кривой доходности не претерпел таких значительных изменений.

Просадка доходности коротких ОФЗ была спровоцирована благоприятными условиями для снижения ключевой ставки на сентябрьском заседании, на которые среагировал рынок. В первую очередь, радуют данные по инфляции: в течение первой половины августа наблюдалась дезинфляция, а на прошлой неделе Росстат не зафиксировал изменения цен. Годовая оценка роста уровня цен теперь составляет 3,76% г/г, накопленная с начала года инфляция — 2,2%. Также благоприятно сказываются стабильно крепкий рубль, достаточно высокая цена нефти и снижение напряжённости между Россией и США. В дальнейшем, если ЦБ смягчит свою политику ещё сильнее, чем сейчас ждёт рынок, доходности коротких ОФЗ снизятся ещё больше. Расширение санкций может опять отпугнуть на время или навсегда нерезидентов, что вызовет рост доходностей длинных гособлигаций. Так что формируйте свой view и играйте на изменении доходностей.

Диалоги про фьючерсы на ОФЗ. Часть 2: стратегии

- 23 августа 2017, 17:32

- |

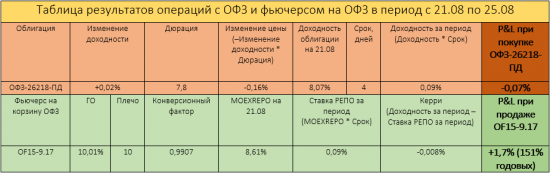

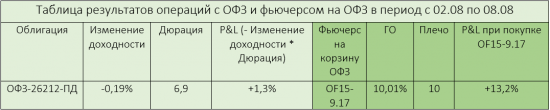

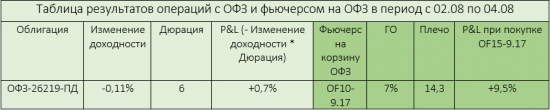

Одной из самых частых просьб читателей в прошлом обзоре был разбор кейсов, на которых можно заработать с помощью ОФЗ и/или фьючерсов на ОФЗ. Поэтому сейчас мы разберём стратегии, но только две, сконцентрировавшись на технической части торговли для большего понимания. Конечно, представленные ниже стратегии не единственные, и о других вариантах можно прочесть на www.futofz.moex.com/s1257. Я отобрал, на мой взгляд, наиболее понятные и простые, чтобы как раз сконцентрироваться на технических аспектах. В следующей части мы разберём уже менее тривиальные стратегии.

Чтобы правильно выбрать между ОФЗ и фьючерсом на ОФЗ надо чётко понимать, что вы получаете от первого и второго инструмента.

1. ОФЗ даёт Вам прибыль за счёт изменения доходности и за счет получения первоначальной

( Читать дальше )

Август уже не тот: котировки ОФЗ стабильны или растут

- 22 августа 2017, 17:06

- |

Подробнее о расчёте финансовых результатов на smart-lab.ru/blog/414500.php.

С момента написания последнего обзора прошло достаточно времени, поэтому я постараюсь коротко и ёмко выделить самые главные новости, связанные с рынком ОФЗ.

Большой активности на рынке ОФЗ в последние дни не наблюдалось. Выпуск «кобр» не оказал негативного влияния на котировки коротких бондов. На аукционах ОФЗ в среду Минфин успешно продал ОФЗ 26220 (5 лет) и ОФЗ 26207 (10 лет): спрос превысил предложение в 3 и 2 раза соответственно. В течение предыдущей недели наблюдалось сильное давление со стороны участников рынка на среднесрочные гособлигации. Это было вызвано уже отыгранным ожиданием ключевой ставки, ожиданием нормализации кривой доходности и сохраняющейся неопределённостью в геополитике и на рынке нефти.

Стабильно крепкий рубль (держится ниже отметки в 60) является позитивным фактором для российских гособлигаций. Как обычно макроданные США по инфляции на прошлой неделе оказались негативными. Вероятность поднятия ключевой ставки ФРС уже находится около нуля, а вероятность поднятия до конца года — в районе 40%. Такая ситуация не оказала серьёзной поддержки ОФЗ из-за низкой активности торгов, однако в будущем при сохранении мягкой политики ФРС можно ждать коррекцию доходностей ОФЗ вниз.

( Читать дальше )

Диалоги о фьючерсах на ОФЗ. Часть 1: ценообразование, доходность и ответы на вопросы

- 11 августа 2017, 18:38

- |

* Во 2 части мы подробно разберём кейсы, на которых можно заработать с помощью ОФЗ и фьючерса на ОФЗ.

Ценообразование и доходность

Вы хотите вложиться в облигации, но зарубежный рынок Вам неинтересен, а ценообразование корпоративных бондов кажется Вам дремучим лесом? Тогда добро пожаловать на рынок ОФЗ и фьючерсов на ОФЗ, где Вы можете не бояться кредитного риска, низкой ликвидности и прочих опасностей.

Многим инвесторам до сих пор торговля облигациями кажется непонятной. Друзья, на самом деле, это даже проще, чем торговля акциями! Покупая облигацию, весь Ваш доход формируется из купонных платежей, их реинвестирования и изменения цены бонда (будем разбирать облигации с постоянным купоном, а они одни из самых ликвидных). Цена облигации имеет обратную зависимость от рыночной доходности, а чувствительность цены к изменению доходности называется дюрацией. Таким образом, Ваш финансовый результат от покупки бонда (в % от вложенного капитала):

ФР = -Дюрация * Изменение доходности + Доходность облигации * Срок инвестирования в годах

( Читать дальше )

ОФЗ vs фьючерсы на ОФЗ

- 10 августа 2017, 12:51

- |

На днях собираюсь написать статью о различии торговли ОФЗ и фьючерсами на ОФЗ, а также о возможностях, которые открывают эти инструменты перед инвестором. Хочу сделать пост как можно более информативным и полезным для читателей-инвесторов.

Поэтому, если Вы собираетесь торговать этими инструментами, уже торгуете ими или Вам просто интересно разобраться, пишите свои вопросы в комментариях к этому посту, а я отвечу на них в своей статье!

Всем хорошего дня и прибыльных торгов:)

Аукцион ОФЗ - вестник судьбы длинных госбондов

- 09 августа 2017, 16:43

- |

Сегодня Минфин разместил очередные ОФЗ: ОФЗ 26222 (7 лет) и ОФЗ 26221 (16 лет) в объеме 25 млрд руб. и 15 млрд руб. соответственно. В последние дни наблюдается коррекция длинных доходностей вверх, так что высокий спрос на размещаемые гособлигации может сдержать этот рост. В свою очередь, доходности коротких госбондов снижаются из-за сохраняющего избытка ликвидности у банков. В итоге кривая доходности ОФЗ стремится к нормальному виду на текущей неделе, но данный процесс может замедлиться по итогам сегодняшних аукционов.

Новости о накаливании ситуации между КНДР и США сократили риск-аппетит многих инвесторов, отправляя их в «тихие гавани» типа американских бондов и золота. Эскалация конфликта может отпугнуть некоторых инвесторов от вложения в развивающиеся рынки. Такое развитие ситуации способно поднять «длинный» хвост кривой доходности ОФЗ, в котором сидит значительная часть нерезидентов. Накалённые отношения между КНДР и США могут потянуть курс

( Читать дальше )

ОФЗ совершают камбэк

- 07 августа 2017, 16:26

- |

Подробнее о фьючерсах на ОФЗ: www.futofz.moex.com/

В конце недели кривая доходности ОФЗ значительно провалилась почти на всех дюрациях, а наибольшее падение ставок пришлось на гособлигации с дюрацией в 6-8 лет. Отмечу высокую доходность, которую можно было получить всего за пару дней при покупке фьючерса на ОФЗ благодаря такому снижению ставок. В итоге к началу недели кривая ОФЗ упала в среднем на 0,03-0,08 пп, чему по большей части способствовали новые данные по инфляции. Рост уровня цен в июле оказался ниже ожидаемого: ИПЦ замедлился до 3,9% г/г. Также дополнительную поддержку ОФЗ оказала неготовность S&P пересматривать кредитные рейтинги РФ в связи с новыми санкциями, о чём было объявлено в четверг.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал