хэджирование

Хэджирование от укрепления рубля при торговле валютными инструментами

- 07 февраля 2018, 09:07

- |

Делюсь стратегией хэджирования от укрепления рубля при торговле валютными инструментами. Покупаются валютные инструменты. Одновременно покупаются акции Сбербанка на соразмерную величину. У каждого она своя. Все зависит от того какую сумму долларов прикупили, и вложили в валютные инструменты. В моем варианте, при покупке 19 тыс$ и вложении их в американские акции, достаточно было прикупить 40 лотов Сбера. Пятидесяти лотов более чем достаточно.

Развитие событий:

Вариант 1 (нефть растет, рубль укрепляется): акции Сбера растут, доллар к рублю падает. Разница курса компенсируется ростом рублевой доходности.

Вариант 2 (нефть падает, рубль падает): акции Сбера толкутся на месте или падают, доллар к рублю растет. Доходность в рублях возникает за счет падения рубля к доллару. Доллар компенсирует падение акций Сбера.

Однако итоговая доходность как в рублях, так и валюте зависит сугубо от Вашего умения вкладываться в валютные инструменты. Сбер и валюта, лишь, хэджируют друг друга.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 6 )

Фьючерс-опционные конструкции как способ продажи волатильности

- 12 ноября 2017, 12:09

- |

Многие опционные трейдеры начинают своё знакомство с опционами через математические модели. Часто можно услышать размышления о тетте опционной конструкции, о гамма-риске, о дельта-хэджировании. И создаётся впечатления будто эти понятия есть объективная сущность опционов, их внутреннее содержание. Но это не так.

Уже в 1630-х годах во время тюльпаномании использовались фьючерсы и товарные опционы (покупатель получал право на покупку или продажу луковиц в будущем по заранее определённой цене). Опционы дали возможность выйти на рынок тюльпанов тем, у кого не хватало денег на покупку даже одной луковицы. Многое с тех пор поменялось – изменились формы мании, но идея вечного роста по-прежнему живёт в умах людей. Так вот опционы используются уже давно, а первая общепризнанная модель, их описывающая появилась в 1970 год — Майрон Шоулз и Фишер Блэк разработали метод, позволяющий рассчитать справедливую» премию за европейский опцион кол на акции. А для характеристики чувствительности цены (премии) опциона к изменению тех или иных величин, применяют различные коэффициенты, называемые «греками»:

( Читать дальше )

Какой смысл в хэджировании? Можно просто закрыть и открыть позицию заново, не так ли?

- 29 июня 2016, 11:13

- |

Опционы!? Есть Long по Si 74500, какой опцион купить/продать, если готов терпеть просадку по Si до 68000, дальше уже "больно", но позицию закрывать не хочу?

- 02 марта 2016, 09:09

- |

Семинар Ильи Коровина «Хеджирование валютных рисков» 17 сентября

- 26 августа 2015, 11:05

- |

eur\usd - gbp\usd

- 17 апреля 2015, 07:22

- |

— хаи откупаю по 50-80п. страхУясь хэджем. в лоях только с малым стопом с точкой входя по теханализу.

Экспирация Апрельская

- 15 апреля 2014, 15:03

- |

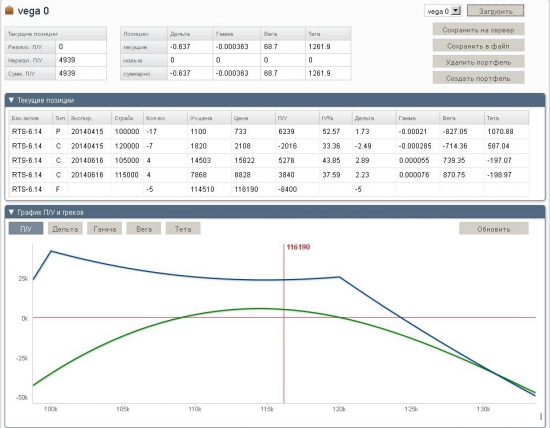

Лучше всего показала себя позиция (vega 0) с купленными по середине страйками 105к и 115к (call option 16-06-2014).

Хэджирование Дельты и Веги производил каждый день или через день так как месяц был Волнительный :)

( Читать дальше )

Нужны ли стопы?

- 17 октября 2013, 23:24

- |

Если не хочу использовать стопы: то

Целесообразно ли хэджировать позицию по фРТС опционами?

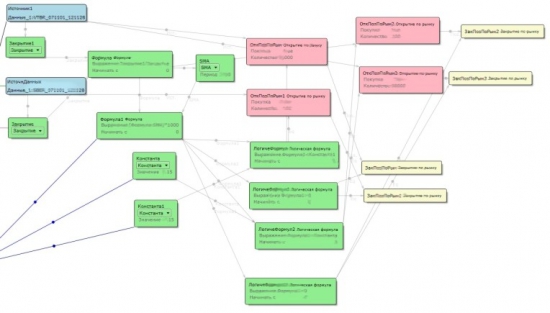

20 Кубиков или как простому обывателю написать сложный алгоритм.

- 29 ноября 2012, 18:34

- |

Как мы знаем, существует множество известных алгоритмов/стратегий торговли. Описания этих алгоритмов можно найти даже на Википедии, например парный трейдинг.

Не стану рассказывать как это собрать, так как для построения системы необходимо всего 20 кубиков. Больше хочется рассказать о подводных камнях, которые можно учесть сразу с помощью программы и получения статистики по различным парам. Большое внимание этому я уделяю на занятиях по торговым роботам. В этом материале попробую описать все вкратце.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал