экономика россии

Биржевая сводка за март 2025

- 04 апреля 2025, 10:01

- |

В традиционной сводке мы приводим итоги прошедшего месяца по следующим биржевым индикаторам:

— цены на нефть, золото;

— курсы валют;

— фондовые индексы.

ДАЙДЖЕСТ

Мировая экономика

- Цены на нефть сорта Брент составили 73 доллара за баррель (-15%). При этом среднегодовые цены (78) опустились немного ниже диапазона последних полутора лет (80-85).

- Американский индекс S&P 500 в марте составил 5 696 пунктов (+10%). Это ниже исторического рекорда, установленного месяц назад в феврале. Темпы роста индекса замедляются с октября 2024 года.

- Японский индекс Никкей в марте составил 36,5 тыс. пунктов (-8,6%) и вновь опустился ниже максимумов далёкого 1989 года. Снижение индекса Никкей в годовом выражении продолжается второй месяц после 24 месяцев роста.

- Цена золота в марте составила 3 065 долларов за унцию. Это +40% к марту прошлого года и новый исторический рекорд.

- Курсы валют: по отношению к доллару с 2021 года сильнее всего провалились турецкая лира (-70%) и аргентинское песо (-90%). На третьем месте российский рубль (-30%). Другие валюты относительно стабильны.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Новые заводы России: чипы, микроскопы, вездеходы. Апрель 2025, 3-я часть

- 04 апреля 2025, 08:52

- |

2. Холдинг «Швабе» (Ростех) представил стереоскопический микроскоп МБС-19. Прибор обеспечивает чёткое изображение с точной цветопередачей и сохранением геометрии объектов. Микроскоп сочетает широкое рабочее поле с эргономичной конструкцией, что делает его удобным для длительной работы специалистов различных областей — от учёных и медиков до реставраторов и ювелиров.

( Читать дальше )

Стагфляция в РФ. Часть 1.

- 03 апреля 2025, 16:45

- |

‼️⚠️Стагфляция в РФ. Часть 1.

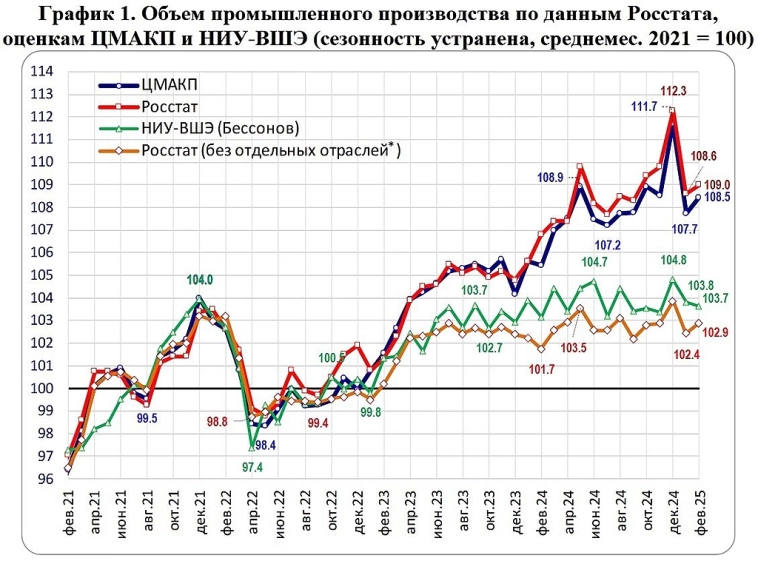

1) Давно не публиковали ЦМАКП. Вот вам отчет по динамике промышленного производства (Росстат, ЦМАКП и НИУ-ВШЭ).

2) ЦМАКП отмечает, что в промышленности продолжилась стагнация. Объем выпуска промышленного производства в феврале находился на уровнях конца 3 — начала 4 квартала 2024 г.

3) Наибольшее сокращение наблюдалось в гражданских машиностроительных производствах, производстве электрооборудования, производстве автотранспортных средств и деревообработке.

P. S. Вывод будет во второй части.

Наш ТГ канал: t.me/+CTcbcRXcqBY1MWIy

Денежная масса М2 в России и в США. Анализ свежих данных и выводы

- 03 апреля 2025, 15:27

- |

Денежная масса М2

(доступные для платежа собственные средства плюс депозиты)

В России и в США

1 числа ежемесячно появляются окончательные данные о денежной массе М2 за предыдущий месяц.

Появились точные данные данные

1 марта 2025г М2 = 117,705 трлн руб.

Рост за февраль 1,0%

Источник

cbr.ru/statistics/macro_itm/dkfs/monetary_agg/

С сайтов ЦБ РФ и ФРС качал данные по М2, построил график в EXCEL

Рубль: красный график, правая шкала

Доллар: зелёный график, левая шкала

И по правой шкале, и по левой шкале максимум больше минимума в 2,4 раза

Россия, рост М2

за 12 мас. +18,4%

за календарный 2024г +19,4%

за календарный 2023г +19,4%

с января 2020г +127,8%

США, рост М2

за 12 мес. +4,2%

с января 2020г +40,2%

Т.е. в России М2 растёт в 3+ раза выше, чем в США.

ВЫВОД

Сейчас инфляция сдерживается высокой ставкой, т.е.

прирост М2 на вкладах.

ЦБ, чтобы не допустить всплеска инфляции, держит высокую ставку.

Инфляция в России 10%.

Инфляция в США 3%

Долгосрочно, та валюта крепче, в которой ниже инфляция.

Краткосрочно, конечно, возможны любые неожиданности

( Читать дальше )

💵Трампизм крепчал. Как новые пошлины США отразятся на мировой и российской экономике?

- 03 апреля 2025, 13:33

- |

2 апреля президент США Дональд Трамп объявил о введении новых тарифов на импорт: от 17% до 49% в зависимости от страны. Аналитики Market Power дали прогноз, как эскалация торговой войны Штатов со всем миром отразится на российской и мировой экономике.

❓Что за пошлины?

— С 5 апреля все импортируемые в США товары облагаются единым тарифом 10%.

- С 9 апреля для ряда стран с крупными торговыми дефицитами введены более высокие тарифы (см. картинку).

— Ранее товары стоимостью до $800 могли ввозиться в США без уплаты пошлин. Эта льгота отменена для товаров из Китая и Гонконга.

🌏Что это значит для мировой экономики?

Новые пошлины США — негативный фактор для мировой торговли, глобального экономического роста и потребления сырья. Последствия мы еще увидим.

Предварительно можно оценить, что для крупных экономик, таких как Китай, США и ЕС, пошлины могут замедлить рост ВВП в этом году на 1-2 п.п. Чтобы поддержать своих производителей, странам, вероятно, придется вводить стимулирующие меры — как монетарные, так и бюджетные.

( Читать дальше )

Ещё месяц назад они громогласно заявляли что удвоят ликвидную часть ФНБ к концу года

- 03 апреля 2025, 12:57

- |

Аха-аха )))

Минфин впервые с января 2024 года будет продавать иностранную валюту и золото, приобретенные ранее в рамках бюджетного правила, следует из сообщения ведомства. С февраля 2024 года и до начала апреля 2025 года Минфин ежедневно осуществлять только операции по покупке.

«Совокупный объем средств, направляемых на продажу ранее приобретенных иностранной валюты и золота, составляет 35,9 млрд руб. Операции будут проводиться в период с 7 апреля 2025 года по 12 мая 2025 года, соответственно, ежедневный объем продажи иностранной валюты и золота составит в эквиваленте 1,6 млрд руб.», — привели данные в министерстве.

Новые заводы России: погрузчики, двигатели, антидроны. Апрель 2025, 2-я часть

- 03 апреля 2025, 12:18

- |

2. Холдинг «Росэлектроника» разработал новый тип миниатюрных герконов для поверхностного монтажа на печатные платы. Эти устройства предназначены для применения в медицинской и навигационной технике, а также в промышленном оборудовании. Новый типоразмер обеспечивает высокую плотность монтажа, сокращает время сборки и оптимизирует соотношение цены и качества продукции.

( Читать дальше )

Валюта как зеркало Страны

- 02 апреля 2025, 19:36

- |

Малиновая линия — доллар/швейцарский франк

Чёрная — доллар/рубль

А хотелось бы наоборот(

Когда валюта страны гордо шагает вверх, обгоняя своих зарубежных «коллег», это не просто цифры на экране биржи. Это как неоновый знак, кричащий миру: «У нас всё круто!» Сильная валюта — это намёк на то, что экономика страны в ударе: заводы гудят, стартапы взлетают, а иностранные инвесторы выстраиваются в очередь, чтобы вложиться. Но в последние годы всё чаще звучат голоса экономистов-хулиганов, которые шепчут: «Девальвация — вот где настоящий кайф!» Мол, ослабь валюту, и экспорт рванёт, как ракета. Но так ли это круто, как кажется, или за этим прячется ловушка, где страдает народ?

Девальвация: дешёвый трюк с дорогой ценой

Представьте: валюта падает, и вдруг ваши товары становятся для иностранцев такими же соблазнительными, как распродажа в Черную пятницу. Почему? Потому что труд в вашей стране теперь стоит копейки в пересчёте на доллары или евро. Час работы местного мастера, который раньше обходился заграничному боссу в 10 баксов, теперь стоит всего 7. Экспортёры потирают руки, заказы сыплются как из рога изобилия, и экономика вроде бы оживает. Звучит как хитрый план, да?

( Читать дальше )

Фонд национального благосостояния в марте снизился за месяц на 129,881 млрд рублей

- 02 апреля 2025, 17:09

- |

Фонд национального благосостояния (ФНБ) в марте продолжил сокращаться,

снизившись за месяц на 129,881 млрд рублей.

Продолжила снижение и его ликвидная часть:

1,5% ВВП против 1,6% месяцем ранее и 2% по итогам 2024 г.

Как сообщил в среду Минфин,

объем ФНБ на 1 апреля 2025 г. составил 11 трлн 750 млрд 725,5 млн рублей

(эквивалент $140,422 млрд), или 5,5% ВВП,

прогнозируемого на год.

Объем золота в обезличенной форме на счетах по учету средств ФНБ в марте

сократился до 168,271 тонны со 174,627 тонны на начало месяца

(178,996 тонны на начало февраля, 187,749 тонны на начало января, 279,563 тонны на начало декабря).

Ранее снижение объема золота

(помимо продажи 58,96 тонны в декабре для финансирования дефицита)

Минфин объяснял операциями в рамках управления ликвидной частью —

произошла продажа золота, размещенного на счете,

средства были направлены на финансирование определенных проектов.

Объем ликвидных активов фонда

на 1 апреля составил эквивалент 3 трлн 268 млрд 903,8 млн рублей, или

$39,064 млрд (1,5% ВВП, прогнозируемого на год).

( Читать дальше )

Стратегия на II квартал и 2025 год. Экономика

- 02 апреля 2025, 16:58

- |

Инвестиционная Стратегия на II квартал и 2025 год предлагает ориентиры для управления портфелем. Ведущие аналитики Альфа-Инвестиций оценили перспективы ключевых рынков и сделали прогнозы для российской экономики, отдельных отраслей и популярных инструментов. В этом материале наш взгляд на экономику и прогноз основных показателей.

Тренд экономики

Экономика движется по траектории мягкой посадки без резких колебаний: промышленное производство снижается, уменьшается и кредитование. Композитный индекс PMI, который отражает активность в обрабатывающих отраслях и сфере услуг РФ, упал до 50,4 пункта в феврале с 54,7 п. в январе. В марте темпы снижения производства оказались максимальными с июля 2022 года и PMI обрабатывающих отраслей скатился до 48,2.

Основные причины — резкое сокращение притока новых заказов (впервые с октября 2024 года), падение внутреннего и внешнего спроса. На рынке труда уменьшается дефицит кадров: растёт количество резюме на одну вакансию.

Прогноз

Мы ожидаем, что под влиянием жёсткой денежно-кредитной политики (ДКП) Банка России «положительный разрыв выпуска» (ситуация, при которой спрос растёт быстрее предложения) будет постепенно сокращаться. По итогам года ВВП увеличится лишь на 1–2%. Больше остальных просядет строительный сектор.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал