экономика

Дешевые деньги Китая и симптомы коронавируса в экономике.

- 20 февраля 2020, 16:00

- |

6:04 Нефть.

8:09 Золото. Стимулирование экономики центробанками.

10:22 Глобальные акции. Какого уровня может достичь коррекция индексов.

13:23 Рубль.

14:40 Евро.

16:05 Облигации.

16:45 Биткоин.

- комментировать

- Комментарии ( 1 )

Экономика Японии тормозит (перевод с deflation com)

- 20 февраля 2020, 15:52

- |

Другие страны Азиатско-Тихоокеанского региона также испытали экономическую слабость.

CNBC предоставляет более подробную информацию (16 февраля):

Валовой внутренний продукт Японии (ВВП) сократился в годовом исчислении на 6,3% в период с октября по декабрь, правительственные данные показали в понедельник, намного быстрее, чем срединный прогноз рынка для падения на 3,7% и первого снижения за пять кварталов.

Это было самое большое падение со второго квартала 2014 года, когда потребление пострадало от повышения налога с продаж в апреле того года.

Слабые данные также поступают на фоне признаков борьбы в более широком регионе с коронавирусом и более слабым спросом, омрачающим перспективы.

Сингапур сократил свои прогнозы экономического роста на 2020 год, Таиланд продемонстрировал самый медленный рост за последние пять лет, а цены на жилье в Китае выросли самыми слабыми темпами почти за два года.

( Читать дальше )

Баланс ФРС и его влияние на рост фондовых рынков

- 20 февраля 2020, 12:17

- |

Прямая корреляция – если баланс ФРС увеличивается, то фондовые индексы США (в частности S&P500) идут вверх, и наоборот, если баланс ФРС уменьшается, то вниз. В принципе, на этом можно и закончить, но давайте разовьем тему: что сейчас происходит с балансами мировых ЦБ и как это будет влиять на цены фондовых индексов?

В первую очередь, нужно понимать цель ЦБ практически любой страны мира – поддержка финансовой стабильности и таргетирование инфляции на заданном целевом уровне. Каким способом можно это сделать? Увеличить/уменьшить денежную базу или изменить стоимость денег – процентную ставку. Обычно, оба способа применяются в комплексе.

На данный момент основные ЦБ мира ведут мягкую монетарную политику т.е. увеличивают баланс, денежную базу и держат низкие процентные ставки. На картинке Вы можете видеть текущее состояние баланса ЦБ разных стран мира по отношению к ВВП. Что интересного? Первое, баланс ФРС составляет всего лишь 19,24% от ВВП США, в то время как балансы Швейцарии и Японии раздуты до 122,67% и 105,15% соответственно. Второе, в денежном значении балансы ФРС имеет самое низкое значение среди основных стран 4,12 трлн.дол, в то время как балансы ЕЦБ и Банка Японии составляют 5,06 трлн. дол. и 5,17 трлн. дол. соответственно. Фактически, эти три банка контролируют бОльшую часть объём наличных денег в мире.

( Читать дальше )

Коронавирус бьёт по экономике. Заводы на карантине. Кризис рядом.

- 19 февраля 2020, 22:15

- |

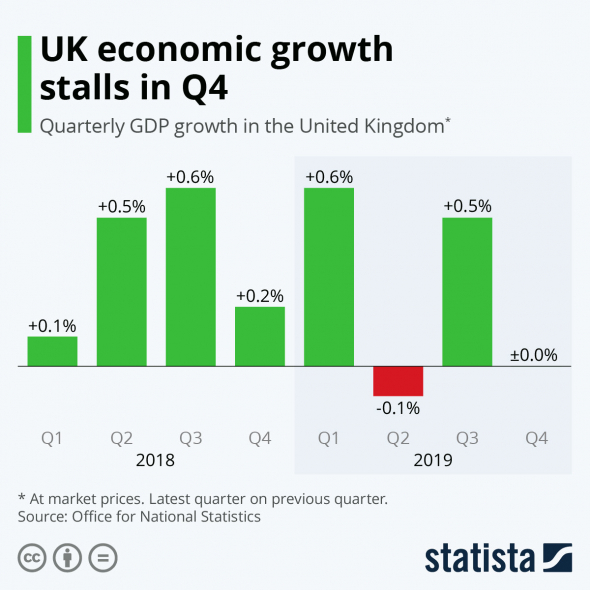

Всё, что связано с коронавирусом, сильно влияет на экономику, в том числе на российскую. Рынки жадно ловят новые факты о распространении заболевания. Поговорим, каким сферам народного хозяйства навредила эпидемия. К началу вспышки коронавируса мировая экономика уже была в тяжёлом состоянии. Вот график роста ВВП Великобритании.

( Читать дальше )

Высокий риск дефляции долга (перевод с deflation com)

- 19 февраля 2020, 20:35

- |

На рынках опционов «греческие буквы» обозначают различные измерения того, как изменяются оценки. Например, дельта опциона — это чувствительность того, как цена опциона изменяется по отношению к изменению базового инструмента, а тета — это отношение цены опциона к течению времени. Одной из малоизвестных «греческих букв» является Rho, который измеряет изменение цены опциона по отношению к изменениям процентной ставки.

Я думал о чувствительности к процентным ставкам, когда читал последний отчет Федерального резервного банка Нью-Йорка, который показывает, что долг домохозяйств в США вырос в прошлом году самыми быстрыми темпами по сравнению с финансовым кризисом 2008-2009 годов. Общий долг домохозяйств США в настоящее время превышает 14 000 000 000 000 долларов США (14 триллионов долларов США). Долги по ипотечным кредитам выросли больше всего, но люди по-прежнему зависят от кредитных карт, студенческих и автокредитов. Нет сомнений, что многие люди думают: «Ну, а почему бы и нет ?!» С процентными ставками на минимумах нескольких поколений, обслуживание долга стоит почти даром. Как видно из приведенного ниже график, несмотря на то, что задолженность домохозяйств находится на рекордно высоком уровне, невероятно, но платежи по обслуживанию долга в процентах от располагаемого дохода находятся на рекордно низком уровне за 40 лет!

( Читать дальше )

Китай спасает авиаиндустрию; Запрет въезда китайцев в Россию; Полиметалл и Nvidia.

- 19 февраля 2020, 18:13

- |

S&P500 и коронавирус

- 19 февраля 2020, 17:54

- |

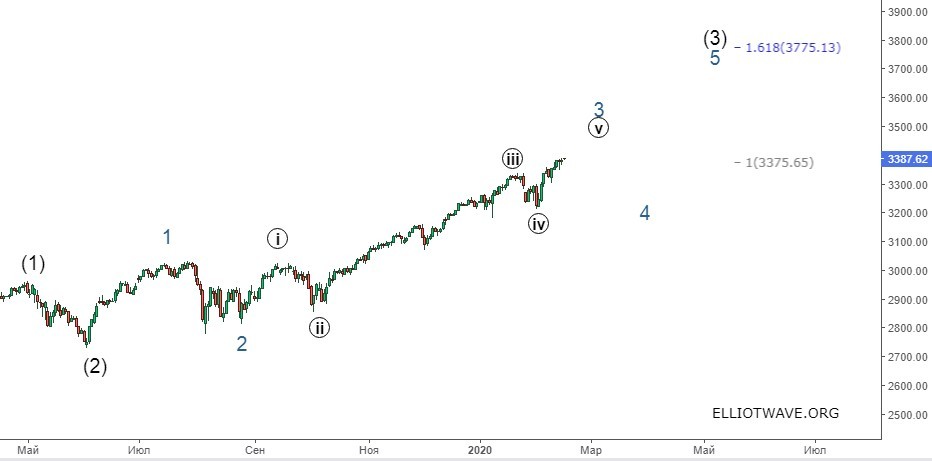

В прошлом обновлении рассматривались сценарии достаточно серьёзной коррекции индекса, после чего ожидалось возобновление роста. Продолжение восходящего движение сделало эти варианты альтернативными . Уже 04.01 началось рассмотрение бычьего сценария.

В рамках развития волны (3) можно выделить несколько интерпретаций этого движения, т.к. откаты идут достаточно незначительные. Это в свою очередь окажет влияние на краткосрочный сценарий: начало коррекций, их уровни и т.д. Наверняка в будущем произойдут некоторые изменения, однако цели, примерно, остаются прежними.

На данный момент ситуация выглядит таким образом.

( Читать дальше )

Золото завершило четырехлетний цикл роста. Что дальше?

- 17 февраля 2020, 10:36

- |

Рынок золота продолжает находится на 7-летних максимумах, подпитываемый негативным фоном вокруг коронавируса и плохими мировыми макроэкономическими показателями.

Также подливает масла в огонь растущая инфляция, в январе в США потребительская инфляция составила 2,5% в годовом выражении, а базовая инфляция – 2,3%. Все финансовые аналитики знают, от инфляции можно избавиться через покупку золота.

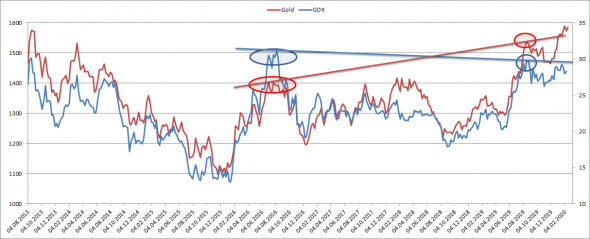

Тем временем на рынке золота устойчиво проявляются четкие сигналы о завершении цикла роста начавшегося в 2016 году. График ниже иллюстрирует данный цикл

Мы наблюдаем четкую техническую картину, указывающую на завершении 4-летнего роста. Цена уперлась в верхнюю границу восходящего фрактального канала и важный уровень Фибоначчи 0,62 от 4-летнего цикла снижения 2012-2016 годов.

Первым делом обратимся к ситуации на рынке акций золотодобывающих компаний, для этого сравним динамику котировок золота и котировки взаимного фонда GDX инвестирующего в акции золотодобывающих компаний.

( Читать дальше )

Когда начнется крах на фондовом рынке США?

- 17 февраля 2020, 10:20

- |

На прошлой неделе вышли ключевые новости нужные нам для прогнозирования дальнейшего развития событий на американском фондовом рынке и украинском рынке ОВГЗ и инвестиционных фондов. Речь идет об инфляции.

Согласно последним данным, в США за январь 2020 годовая инфляция составила 2,5%, что на 0,5% выше целевого уровня. Базовая инфляция осталась неизменной на уровне 2,3%, что тоже на 0,3% выше цели. Какой вывод? Инфляция в США уже 4 месяца подряд растет с большой скоростью, и в ближайшее время ФРС будет принимать меры более жесткой монетарной политики. Первым сигналом стало сообщение от ФРБ Нью-Йорка о сокращении объема overnight repo, следующим мы услышим заявление уже самого г-н Пауэлла 18 марта 2020 г., о сокращении программы обратного выкупа краткосрочных гособлигаций. В итоге, эмоциональное падение цен на фондовом рынке США, рост доходностей долгосрочных гособлигаций и уход в другие активы (сырье и краткосрочные облигации). Конечно же после этого мы увидим грозные твиты Трампа или же все это будет сопровождать новостным фоном – «Коронавирус нас убьет».

( Читать дальше )

Короновирус, 5 фактов в пользу того, что скоро всё будет хорошо

- 16 февраля 2020, 13:29

- |

1. Экономический

Власти Китая приняли решение, что каждому добровольно обратившемуся к врачу. Власти будут выплачивать 3000 юаней, если диагноз подтвердится.

Тому, кто сдаст больного, который добровольно не обратился к врачу, будут выплачивать 1000 юаней=140 долларов. Так же если диагноз подтвердится.

Китайцы не обращаются к врачам, потому что боятся потерять работу, а у большинства нет сбережений. Страх потерять работу выше, чем перед болезнью. Удобнее думать, что просто простудился. Пытаются лечиться дома. Поэтому еще такая высокая смертность, что поздно обращаются к врачам, запускают болезнь.

Попутно в аптеках запрещено продавать лекарство от кашля и простуды, чтоб люди не могли заниматься самолечением. Всех к врачу, всех на тест и в карантин.

2. Тоже экономический

Предприятия в Китае сильно закредитованы. Длительный простой, запустит цепочки банкротств. Поэтому, не смотря на вирус, китайцы выйдут на работу.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал