юнипро

Чистая прибыль Юнипро за 9 месяцев по РСБУ увеличилась на 7,6%

- 28 октября 2021, 12:39

- |

Основными причинами роста финансовых показателей в отчетном периоде стали:

— возобновление платежей по договору о предоставлении мощности блока №3 Березовской ГРЭС с мая 2021 года, которые превышают финансовые потери, ставшие следствием перехода из ДПМ в оплату мощности по тарифам КОМ и РД четырех парогазовых энергоблоков Шатурской, Яйвинской ГРЭС и Сургутской

ГРЭС-2;

— позитивные рыночные факторы в I ценовой зоне: рост электропотребления в стране и, как следствие, повышение рыночных цен и увеличение выработки электроэнергии станциями ПАО «Юнипро» в результате восстановления экономики, смягчения ограничений ОПЭК+, холодной зимы, рекордно высоких температур летом 2021 года, и увеличения экспорта электроэнергии.

При этом более высокая загрузка паросиловых блоков Шатурской и Смоленской ГРЭС привела к увеличению доли топливных расходов в себестоимости по сравнению с аналогичным периодом прошлого года.

unipro.energy/pressroom/news/4826494/

- комментировать

- Комментарии ( 1 )

Юнипро Отчет РСБУ за 9 месяцев

- 28 октября 2021, 12:01

- |

Источник:http://www.e-disclosure.ru/portal/FileLoad.ashx?Fileid=1725474

( Читать дальше )

"Юнипро" Проведение заседания совета директоров и его повестка дня

- 27 октября 2021, 16:34

- |

1. Общие сведения

1.1. Полное фирменное наименование (для коммерческой организации) или наименование (для некоммерческой организации) эмитента: Публичное акционерное общество "Юнипро"

1....

( Читать дальше )

02.11.2021 - "Юнипро" - СД решит по дивидендам

- 27 октября 2021, 16:34

- |

Самые быстрые новости у нас! https://t.me/newssmartlab

Увеличение выработки Юнипро обусловлено ростом потребления электроэнергии - Промсвязьбанк

- 27 октября 2021, 15:59

- |

Юнипро в 3 кв. 2021 г. увеличила производство электроэнергии на 11,6% по сравнению с аналогичным периодом прошлого года, до 9,89 млрд кВт.ч.

Увеличение выработки связано с восстановлением потребления электроэнергии в условиях роста деловой активности в экономике. Рост операционных показателей создает базу для сильной финансовой отчетности. Рекомендуем «покупать» акции Юнипро с целевой ценой 3,14 руб.Промсвязьбанк

Выработка электроэнергии Юнипро за 9 месяцев выросла на 6,4%

- 26 октября 2021, 14:53

- |

Производство тепловой энергии за 9 месяцев по сравнению с аналогичным периодом 2020 года увеличилось на 23,7% и составило 1,427 миллиона Гкал

ЦБ стреляет 🏹в Юнипро

- 25 октября 2021, 15:30

- |

В прошлую пятницу ЦБ РФ поднял ставку сразу на 75 б.п до 7,5%. Данное событие, с учетом прогнозов о дальнейшей динамике ключевой ставки, несет прямую угрозу как средне- и долгосрочным облигациям, так и квазиоблигациям вроде МТС и Юнипро.

Последний, кстати, входит в наш портфель. А ключевая идея в нем как раз заключается в выплате таких дивидендов, которые могли бы сформировать дивидендную доходность выше рынка. Но остался ли достаточный потенциал в бумагах Юнипро? Давайте разбираться 👇

Шаг первый — сколько заплатят дивидендов?

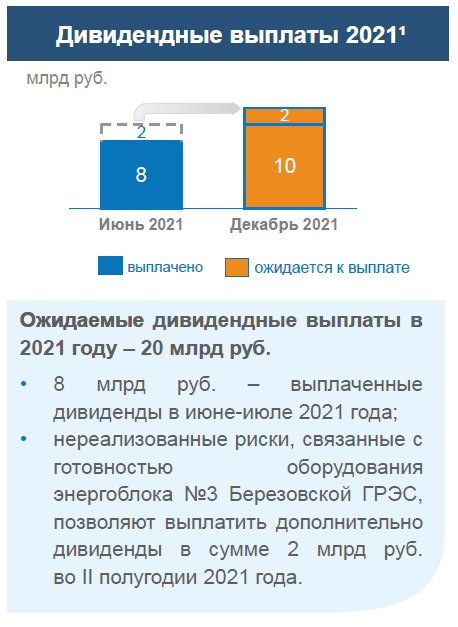

Если вспоминать последние заявления менеджмента компании, то по их словам вторая выплата в 2021-м году, которая должна состояться в декабре, составит 12 млрд рублей или 0,19 р на акцию.

Однако слепо верить заявлениям менеджмента опрометчиво. В связи с этим мы взвесили вероятность того, что компания в принципе будет способна распределить 12 млрд рублей на дивиденды.

( Читать дальше )

Текущий год должен стать успешным для российской электрогенерации и сетей - Финам

- 14 октября 2021, 20:56

- |

Сейчас проходит Российская энергетическая неделя, где обсуждается широкий список вопросов, но многие темы не носят сенсационного характера, которые могли бы вызвать такую серьезную переоценку. Взлет акций сетевых компаний может быть связан с заявлением главы «Россетей», что в тарифы монополии может быть включена норма предпринимательской прибыли, из которой компания будет платить дивиденды.

Ранее выплаты некоторых «дочек» холдинга и самой материнской компании приносили невысокую доходность и выплаты отличались нерегулярностью. На критику отвечали тем, что выплата дивидендов в расчет тарифов не входит. Включение источника дивидендов в тарифы может существенно изменить дивидендный профиль региональных сетевых компаний и «Россети»-ао в лучшую сторону. По словам гендиректора холдинга, этот вопрос может быть решен в течение месяца.

( Читать дальше )

Юнипро - просадку выкупили

- 29 сентября 2021, 09:27

- |

Продажи были выкуплены в конце торговой сессии.

белая свеча и выход RSI из зоны перепроданности.

акции Юнипро остаются в фокусе интересов инвесторов в секторе электроэнергетики на IV квартал 2021

Во II квартале компания запустила энергоблок №3 Березовской ГРЭС и с мая начала получать повышенные платежи за мощность по программе ДПМ.

Благодаря этому компания ожидает существенного улучшения финансовых показателей и намерена увеличить дивиденды до 20 млрд руб. за год. С учетом уже выплаченных в июне 2021 г. 8 млрд руб., в декабре ожидается к выплате 12 млрд руб. или 0,19 руб. на акцию. Дивидендная доходность по текущим котировкам составляет 6,9% дивидендной доходности, а всего в 2021 г. — в районе 11%.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал