AT&T

Портфель "8 акций" Продал ВТБ, ЛСР, AT&T, Pfizer. Купил Alibaba.

- 04 апреля 2021, 19:16

- |

- комментировать

- Комментарии ( 0 )

AT&T - как закопать в землю более $50 млрд

- 18 марта 2021, 16:05

- |

В последнем выпуске живого портфеля наш товарищ Назар Щетинин удивлялся огромным убыткам, которые свалились на американский телеком-конгломерат AT&T в прошлом году. История этих убытков служит хорошим примером, как менеджмент может потерять огромное количество денег за короткий период.

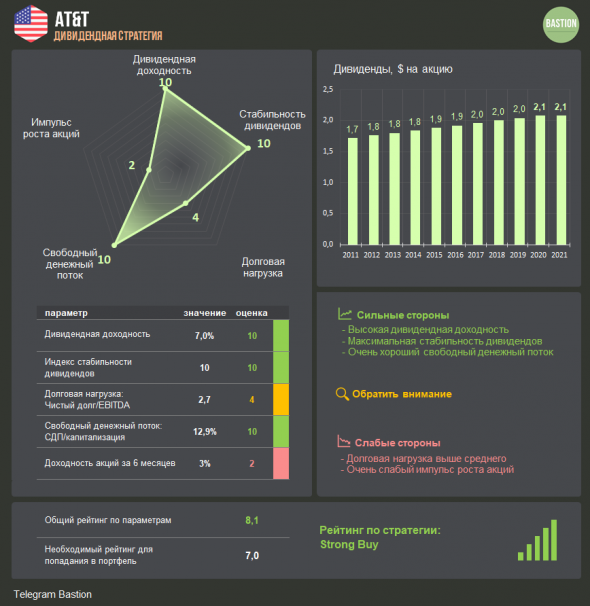

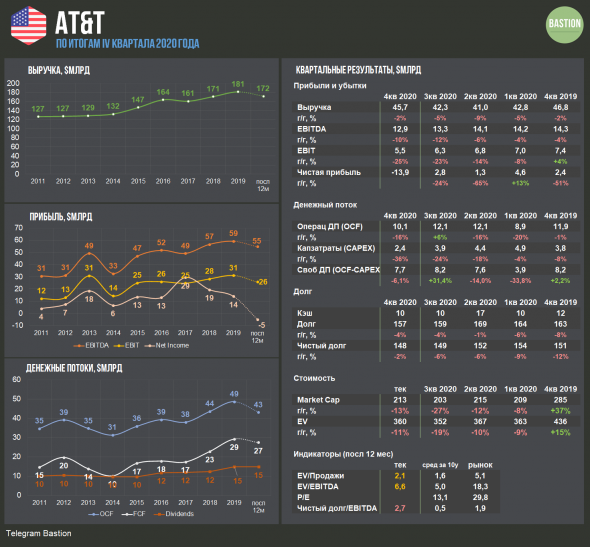

AT&T это крупнейший мобильный оператор США, владелец медиаконгломерата WarnerMedia (Warner Bros., HBO, CNN), а также оператора спутникового ТВ Direct TV. Компания хорошо знакома любителям дивидендного инвестирования в США, так как является аристократом с высокой дивдоходностью на уровне 7%.

В IV квартале AT&T получила рекордный чистый убыток в $13,9 млрд. Главной причиной этому стало списание «гудвила» на $15,5 млрд по инвестициям в оператора спутникового ТВ Direct TV.

( Читать дальше )

Обзор акций в дивидендный портфель. Realty Income, AT&T, Verizon

- 14 февраля 2021, 18:14

- |

AT&T подобрал в лонг

- 12 февраля 2021, 21:03

- |

( Читать дальше )

В поисках кандидатов на рынке США в наш модельный портфель

- 05 февраля 2021, 09:34

- |

💸 А тут ещё и доллар в течение начавшегося 2021 года пытается осторожно раллировать к рублю, что ещё больше автоматически поднимает ценники на американские активы, которые выражены в баксах.

В общем, совокупность этих факторов пока ограничивает долю активов США в нашем модельном портфеле на уровне 9,14%, однако рано или поздно наращивать эту долю обязательно будем при удобном случае.

💼 А пока я отмечу те эмитенты, которые находятся у меня в вочлисте на рынке акций США, и которые я планирую прикупить в наш портфель при первом удобном случае:

( Читать дальше )

ТОП-10 дивидендных идей по текущим ценам

- 04 февраля 2021, 15:19

- |

Один из самых частых вопросов касается текущих идей на рынке. Сразу оговорюсь, что это лишь мое мнение и я сам на данные активы сделал ставку.

1️⃣ Юнипро — одна из самых интересных компаний с точки зрения див. доходности. Наконец-то работы по 3 энергоблоку БГРЭС вышли на финишную прямую, уже все готово к запуску, проводятся финальные испытания. После запуска блока в эксплуатацию размер дивидендов по заверению менеджмента поднимут до 0,317 руб, что дает около 11% ДД к текущим ценам. Также компания получила квоту на модернизацию 2,5ГВт в рамках ДПМ-2 до 2025 года, что позволит окупить вложенные инвестиции.

2️⃣ Энел — активно строит ветропарки, становясь все более зеленой. На период строительства менеджмент планирует платить по 3 млрд. руб в виде дивидендов или 0,085 руб на акцию, что дает к текущим ценам 9,5% годовых. Недавно вышла позитивная новость о том, что задержка ввода в эксплуатацию Азовской ВЭС (план — декабрь 2020 года) не повлечет применения штрафных санкций.

( Читать дальше )

Verizon - анализируем компанию для долгосрочного инвестирования (плюс сравнение с AT&T и T-Mobile)

- 28 января 2021, 08:01

- |

💲$VZ Verizon Communications. Телекоммуникационная компания, представляет все виды услуг проводной и беспроводной связи в США. Котировки акций на момент написания статьи: 56,60$. Текущая капитализация: $234млрд. Годовой отчет вышел 26го января.🧾

🔹История. В 1984 г. Министерство Юстиции США добровольно-принудительно (процесс длился почти 10 лет) разделила компанию-монополиста AT&T на 8 компаний, одна из которых впоследствии стала называться Verizon. В 2000 г. было создано совместное с британским Vodafone предприятие Verizon Wireless, предоставляющее услуги беспроводной связи. В 2014 г. Verizon выкупила долю Vodafone за $130млрд❗️. Подразделение Verizon Wireless генерирует до 70% выручки компании, и до 2018 г. была лидирующей по числу абонентов в США (150млн). Но с 2018 г. Verizon стала терять долю рынка, ее обогнала AT&T ($T), и сегодня догоняет T-Mobile ($TMUS). Число абонентов среди трех крупнейших мобильных операторов США (МТС, Билайн и Мегафон) по состоянию на 3й квартал 2020 г. распределяется так: 176,7млн AT&T, 120,3млн Verizon, 102млн T-Mobile.📊

( Читать дальше )

Продолжаем выбирать "голубые фишки" на рынке США

- 24 января 2021, 23:49

- |

Мы продолжаем с вами выбирать «голубые фишки» на рынке США, и вслед за Coca-Cola и Cisco Systems сегодня обратим внимание на AT&T — вторую по величине телекоммуникационную компанию в США, с рыночной капитализацией в $200+ млрд. Масштаб – важнейшее конкурентное преимущество в этой отрасли, ведь чем больше абонентов имеет компания, тем ниже издержки на обслуживание каждого из них. Соответственно, для компании с большой долей локального рынка, т.е. большим количеством абонентов на одну линию, издержки на одного абонента будут ниже. Значит, ниже могут быть и цены, что даёт конкурентное преимущество и значительно усложняет задачу для появления достойных конкурентов.

💰 Это прочное конкурентное преимущество компании дополнительно подкрепляется дружелюбным к акционерам корпоративным управлением, что демонстрируется долгой дивидендной историей AT&T. Компания в течение последних 36 лет исправно увеличивает выплаты и, хочется надеяться, не отступит от этого правила.

( Читать дальше )

4 дивидендных лидера на 2021 год - компании с прибылью более 70%

- 09 января 2021, 10:31

- |

- В то время как рынки находятся на рекордно высоких уровнях, ряд компаний с сильными балансами и солидными денежными потоками продолжают торговать по заниженным оценкам.

- Поскольку вакцины, наконец, вводятся по всему миру, ряд качественных компаний по-прежнему торгуют на уровне, равном половине их допандемического уровня.

- Добавление корзины этих компаний в свой портфель может добавить значительный потенциал роста, со средним потенциалом роста более 80%.

- Кроме того, эти компании сохранили свою очень привлекательную доходность в течение 2020 года и в настоящее время имеют среднюю доходность 6,4%.

2020 год стал годом, когда компании SaaS и те, кто готов решить проблемы пандемии, увидели, что их акции достигли рекордно высокого уровня. В результате у ряда компаний остались хорошие балансы, сильные денежные потоки и очень привлекательная доходность при заниженных оценках. В начале 2021 года мы определили четыре позиции в нашем портфеле, которые соответствуют этим критериям: Exxon Mobil Corporation (

( Читать дальше )

Портфель "8 акций" Алибаба меня подвела! Сделки по Mail, AT&T, Pfizer, Татнефть.

- 26 декабря 2020, 21:50

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал