Deutsche Bank

Паника на рынке

- 03 июня 2016, 17:16

- |

Крупнейшие проблемные инвестбанки (Дойче Банк и Кредит Свисс) полетят дальше в Ад если это не сделать… а вместе с ними и все остальные

- комментировать

- ★2

- Комментарии ( 14 )

Американский доллар выглядит дешевым

- 24 мая 2016, 05:05

- |

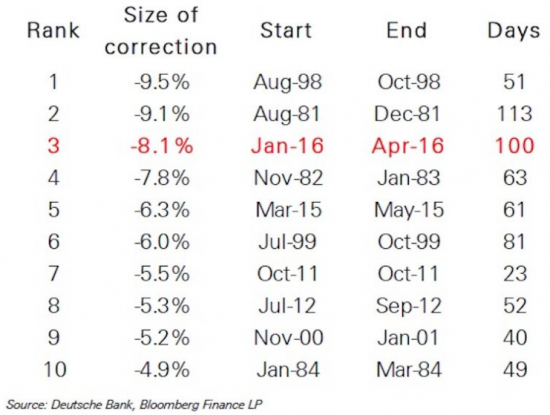

После феноменального ралли, стартовавшего в мае 2014 года, в начале года долларовый индекс (DXY) в очередной раз развернулся, откорректировавшись на 8% менее чем за три месяца.

Возникает вопрос: что это может означать? Каковы перспективы американской валюты?

Как видно из нижеприведенной таблицы от Deutsche Bank, недавняя коррекция DXY была одной из крупнейших (3-ей) за всю историю. По мнению аналитиков, в перспективе доллар ждет новая волна роста.

Отметим, что после публикации протоколов апрельского заседания ФРС мнения участников рынка относительно перспектив монетарной политики в США изменились. По данным сегмента деривативов на ключевую ставку (CME FedWatch), инвесторы с вероятностью свыше 50% рассчитывают на увеличение fed funds rate уже в июле. Месяц назад вероятность подо

( Читать дальше )

Про Нефть, ФРС и Дойче Банк одной картинкой

- 18 мая 2016, 10:35

- |

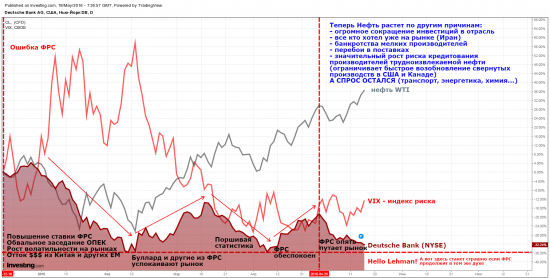

На картинке ниже я постарался объяснить кто во всем виноват, что происходит с нефтью и что может произойти если ФРС продолжит в том же духе...

Фокус-Cocos: в чем подвох нового инвестиционного инструмента.

- 17 мая 2016, 12:47

- |

Европейские банки предлагают невероятно высокую доходность по своим облигациям. В чем риск?

Февраль 2016 года ознаменовался распродажей акций и облигаций европейских банков. Одним из драйверов стали убытки немецкого Deutsche Bank, которые в 2015 году составили €6,77 млрд. Банк решил успокоить рынок и объявил о выкупе акций и облигаций на €5,4 млрд. Однако это предложение вызвало недовольство одной из групп инвесторов — держателей Cocos-бондов на $1,75 млрд, так как Deutsche Bank отказался включать их бумаги в список выкупаемых.

Cocos-бонды — «условно конвертируемые облигации« (сontingent convertible bonds, или просто Cocos). Они автоматически конвертируются в акционерный капитал или их стоимость списывается в результате одного из условий — резкого падения уровня достаточности капитала ниже установленного значения или в случае решения банковского регулятора.

Бонды могут иметь одно или несколько условий активации механизма списания убытков. Например, достаточность капитала CET1 Deutsche Bank на последний отчетный период 11,1%, а у Cocos-бондов банка установлен уровень списания 5,125%. Этот уровень соответствует убытку €24-25 млрд.

( Читать дальше )

Наибольшая угроза для экономики США. Мнение Deutsche Bank

- 16 мая 2016, 05:07

- |

В последнее время ФРС пытается дать определенный сигнал рынкам относительно потенциальной угрозы для экономики США. Однако, по мнению Deutsche Bank, инвесторы недооценивают ситуацию.

Речь идет не о новом финансовом кризисе, а о другом макро-риске – усиливающейся инфляции. Вот о чем пытается предупредить Фед, говоря о нахождении американской безработицы вблизи уровня так называемой полной занятости, когда отсутствует циклическая составляющая.

Согласно оценкам аналитиков DB, в ближайшие месяцы может усилиться давление со стороны заработных плат, которое в сочетании с определенным ослаблением доллара приведет к усилению потребительской инфляции.

Напомним, что по итогам апреля рост средней зарплаты в США составил 2,5% в годовом исчислении. При этом наблюдается своего рода тренд по уменьшению участия населения в составе рабочей силы, отчасти из-за демографических проблем. В перспективе это может способствовать увеличению спроса на кадры и, соответственно, повышению оплаты труда.

Отметим, что пока инфляционные индикаторы не выглядят слишком пугающе. В апреле рост Ценового индекса потребительских расходов (PCE Index) составил 0,8% г/г, даже несколько замедлившись с 1% в марте.

( Читать дальше )

Deutsche Bank ежедневный фиксинг, где смотреть???

- 17 апреля 2016, 16:51

- |

Неожиданная причина, почему ФРС может воздержаться от повышения ставок в этом году

- 15 апреля 2016, 05:03

- |

Deutsche Bank выдвинул интересный аргумент, почему Федрезерв может вовсе и не поднять процентные ставки в 2016 году. Напомним, что сам Фед пока прогнозирует двухкратное увеличение.

По мнению аналитиков, налицо не только экономические, но и политические причины. В ходе апрельского заседания монетарные изменения маловероятны из-за слабого роста американской экономики в первом квартале.

В июне руки Феда могут быть связаны по той же причине. Кроме того на июнь запланирован референдум в Великобритании касательно ее членства в Евросоюзе. Опасения относительно Brexit могут привнести турбулентность на мировые финансовые рынки.

Дальнейшие заседания регулятора совпадают с ключевыми событиями в политическом календаре США. На конец июля запланированы Национальные конвенции Демократов и Республиканцев. Заседание ФРС 20-21 сентября близко к президентским выборам в США, назначенным на 8 ноября. По этой же причине аналитики исключают монетарные изменения и в ходе ноябрьского мероприятия регулятора.

( Читать дальше )

Deutsche Bank: Нефтегазовый сектор США выглядит несколько переоцененным

- 28 марта 2016, 05:17

- |

Последние полтора года прошли на минорной ноте для рынка черного золота, а вместе с ним и для американских нефтяных фишек.

Однако в последние недели нефтегазовые акции США неплохо отскочили на фоне позитивной динамики нефтяных котировок. Вместе с этим встает вопрос, каковы дальнейшие перспективы этих бумаг? Давайте обратимся к сравнительной оценке.

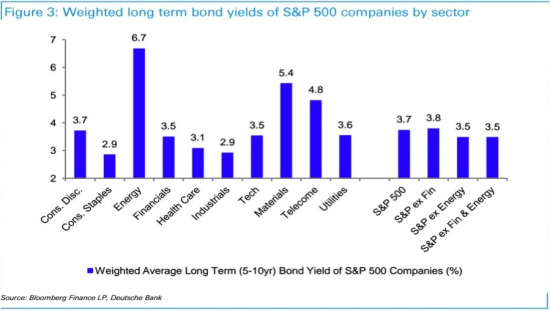

По мнению Deutsche Bank, если взглянуть на облигации нефтегазового сектора, то очевидно, что соответствующие акции выглядят относительно дорогими. Дело в том, что средневзвешенная доходность 5-10-летних бондов сектора равна примерно 6,7%. Это подразумевает справедливое соотношение P/E (капитализация/прибыль) сектора на уровне 13.

Согласно оценкам аналитиков, текущее значение P/E сегмента, равное 15, соответствует цене на нефть в районе $60. Deutsche Bank считает, что подобный уровень черного золота будет наблюдаться не раньше 2017 года.

Следует отметить, что выше приведено усредненное мнение. При этом важно оценивать эмитентов по-отдельности. Пока же, нефтегазовые компании США последовательно теряют инвестиционные рейтинги.

БКС Экспресс

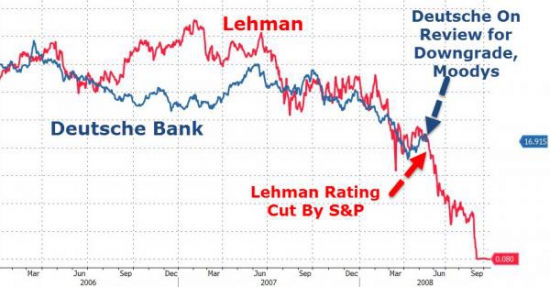

MOODY отправило на пересмотр рейтинг Deutsche Bank

- 22 марта 2016, 01:11

- |

Будет ли пересмотр той каплей что превратит Deutsche Bank в Black Swan inc. ?

честно сжижено с ZH

UPD немного жути на ночь =) (из статьи от 25.06.2015)

Let’s see what was happening in DB last year:

— April 2014 – Deutsche Bank is forced to increase its capital by 1.5 billion EUR by (organy nadzoru)

— May 2014 – DB is selling 8 billion EUR of assets with 30% rebate to maintain liquidity. Losing cash flow and money is the quickest way to bankruptcy.

— March 2015 – DB fails stress tests. Even Belgian DEXIA who days afterwards was insolvent did pass.

— April 2015 – DB has to pay 2.5 billion USD settlement after LIBOR manipulation scandal investigation comes to conclusion (conspiracy theory about markets manipulation anyone?)

— May 2015 – Authority of one of the DB chairman — Anshu Jain — were broadened to unsurpassed levels, this happens only in the dire conditions of deep crisis.

— 5 June 2015 – Greece falls behind on its payments to the IMF, this has consequences for the DB.

— 6 June 2015 (day after) – Two chairmen – Jain and Fitshen – resign of their post. It is clear situation of abandoning already sinking ship. Jain’s resignation is postponed till end of June while Fitshen agreed to stay till the end of May 2016.

— 9 June 2015 – Rating agency Standard & Poor’s lowers DB rating to BBB+ (lower than the Lehman’s rating on the day of its bankruptcy and only 3 levels higher than ‘junk bonds’).

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал