EURUSD

Метод Геллы. План на план. (eur/usd)

- 05 марта 2025, 12:24

- |

Мы им это запомним! ©

Всем трям и привет! Опять среда, и снова рубилово на рынке. Хотя это я погорячилась… летают живенько, но ничего не ломают. И на этом спасибо.

Тренды идут своим чередом, про коррекции не забывают, а что-то так и пилит в коматозе.

Зато Трамп живчиком, ведет общественную жизнь. Везде успевает свои пять копеек вставить. Ему и положено. Рано утром (по МСК) выступил перед товарищами в Конгрессе. Рынки не взбесились, значит держал себя в руках. Вот и славненько.

Значит работаем по плану, ТА и чуйке.

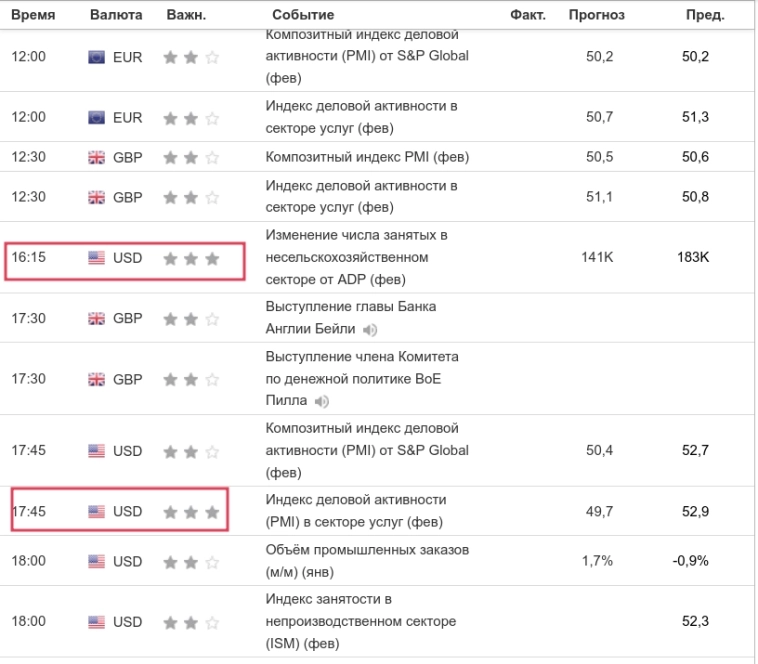

НОВОСТИ НА СЕГОДНЯ:

( Читать дальше )

- комментировать

- Комментарии ( 82 )

🤝 Тейк по ED.

- 05 марта 2025, 09:58

- |

Заходили с чатом сигналов вчера по стратегии «Бабочка».

⬇️ Забрали 101п или 901 руб за 1 контракт.

📲Сегодня последний день когда можно забрать стратегии.

#стратегияБабочка

#чатсигналов

Доллар попал под горячую руку

- 05 марта 2025, 09:07

- |

В чем причина разгрома американского доллара? Рынки все еще не верят в тарифы? Дескать, в последний момент они могут быть отменены, или пролонгирована отсрочка. СМИ ссылаются на слова министра торговли Говарда Лутника, что президент США хочет что-то выработать с Канадой и Мексикой. Что речь пойдет не о паузе, а о сделке. Однако на самом деле в основе ралли EURUSD лежит фактор потери «медведями» основного козыря – американской исключительности.

Forex вступал в 2025 с четким нарративом. Тарифы замедлят европейскую экономику, которая и так на ладан дышит. Это заставит ЕЦБ бросить ей спасательный круг в виде агрессивного снижения ставок, что приведет к пике доходности европейских облигаций. Доходность их американских аналогов напротив вырастет, так как пошлины на импорт разгонят инфляцию в США, вынудят ФРС удерживать ставки на высоких уровнях, а то и вовсе их повысить. Дивергенция в монетарной политике обрушит EURUSD к паритету.

По факту все происходит с точностью наоборот. Цены на европейские облигации падают, а доходность растет из-за крупнейшего фискального сдвига Германии и ЕС со времен объединения немецкой экономики. Цены на трежерис, напротив, повышаются из-за опасений по поводу стагфляции, а возможно, и рецессии в США, что приводит к падению ставок, сужению дифференциала доходности и ралли EURUSD.

( Читать дальше )

Слабый USD в фокусе дня. Сезонные тенденции и вероятности на Среду 05.03.2025

- 05 марта 2025, 09:07

- |

Здравствуйте Уважаемые трейдеры! Александр Борских подготовил для Вас свежую информацию.

Очередные сезонные тенденции на Среду 05 Марта 2025 по основным мажорам финансовых рынков.

Весь перечень анализируемых активов указан ниже в общем количестве 61 инструмента. Здесь Вы найдете активы рынка Форекс, популярные активы Московской биржи, не менее популярные активы Чикагской биржи СМЕ и мажор криптовалютного сегмента — Биткоин, за которым следуют все альткоины.

Первый блок информации с зонами лимитных покупок и продаж. Данная информация включает в себя не только статистический показатель волатильности каждого актива, но и ближайшие опционные страйки с учетом премий за риск (Для верных расчетов рекомендуется просмотреть теоретическое видео в свободном доступе — Как использовать блок сезонности).

А теперь сам блок информации №1:

Второй блок информации с направленным вектором движения и вероятностями (внимательно обращаем внимание на цену открытия каждого актива. Обязательно для верных расчетов берем только цену открытия спотового актива). Как использовать вероятности в отношении цены открытия спотового актива — смотрим видео в открытом доступе (Как использовать блок сезонности). Данная информация с вероятностями поможет определить какова вероятность закрытия дня в отношении цены открытия этого же дня.

( Читать дальше )

План на триллион долларов для Германии.

- 04 марта 2025, 10:18

- |

Сегодня немецкие источники информации разразились заголовками вроде

www.faz.net/aktuell/wirtschaft/mehr-wirtschaft/sondervermoegen-laesst-merz-eine-schuldenwette-von-900-milliarden-euro-zu-110333074.htmlЗа кулисами ХДС/ХСС и СДПГ обсуждают огромные суммы денег — 400 миллиардов евро для бундесвера , 500 миллиардов на дороги, железные дороги и мосты.

Для сравнения: в прошлом году регулярный федеральный бюджет составил 465,7 млрд евро.

Большая ясность относительно планов может появиться уже в среду.

( Читать дальше )

Евро обыгрывает противника

- 04 марта 2025, 09:00

- |

Дональд Трамп не шутит. Он таки ввел 25%-е тарифы против Мексики и Канады, объявив североамериканскую войну. По словам хозяина Белого дома, не осталось места для переговоров. Все, что они должны сделать – это построить свои автомобильные и иные заводы на территории США. И в этом случае у них не будет пошлин. Тем не менее, котировки EURUSD все равно выросли, отыгрывая фактор бегства капитала из Нового в Старый Свет.

По оценкам Goldman Sachs, тарифы против соседей разгонят потребительские цены в США на 0,6 п.п, против Китая – еще на 0,1 п.п. Это вынудит ФРС долго удерживать ставку по федеральным фондам на высоком уровне, а то и вовсе ее поднять, что является хорошей новостью для американского доллара. Если, конечно, Федрезерв в условиях приближающейся стагфляции не начнет спасать тонущую экономику. А стагфляция действительно маячит на горизонте: динамика индекса менеджеров по закупкам в производственной сфере и его компонентов недвусмысленно на это указывает.

Goldman Sachs не исключает варианта, когда тарифы будут отменены, или отсрочка пролонгирована в последнюю минуту или через некоторое время после введения пошлин. Судя по реакции EURUSD, такая же надежда теплится и у валютного рынка. При этом повышенный спрос на европейские активы приводит к переливу капитала из США в Европу и подставляет плечо евро.

( Читать дальше )

"План перемирия" отправил доллар в нокаут

- 03 марта 2025, 17:17

- |

Индекс доллара обрушился почти на 0.7%, опережающий рост EUR/USD, если говорить об основных валютах, подсказывает что инвесторы закладывают прорыв в переговорах о перемирии. На саммите в Лондоне лидеры ЕС, включая президента Украины, договорились о подготовке плана мирного урегулирования. Участники рынка интерпретируют это как сигнал к снижению геополитических рисков, что позитивно для евро — восстановление цепочек поставок в ЕС может ускориться в случае перемирия. Также учитывается и возможное удешевление поставок энергоносителей, что будет иметь позитивный эффект на промышленность и инфляцию издержек.

Рынок ждет заседания ЕЦБ в четверг, где ожидается снижение на 25 б.п. до 2,5%. Это пятое последовательное смягчение на фоне замедления инфляции: годовой HICP в феврале составил 2,4% (прогноз 2,3%, ранее 2,5%), базовый индекс (без энергии и продовольствия) замедлился до 2,6%. Месячные показатели (0,5% для общего и 0,6% для базового индекса) указывают на сохранение умеренного ценового давления. Также остается открытым вопрос, из какого сценария о перемирии будет исходить ЕЦБ при представлении прогнозов и руководства на предстоящем заседании.

( Читать дальше )

EURUSD/GBPUSD: покупатели удерживают границы восходящего тренда в коррекции

- 03 марта 2025, 14:15

- |

EURUSD

Евро на прошедшей торговой неделе снова столкнулся с барьером, который не смог преодолеть, и перешел в локальную коррекцию. Цена в значительной мере ушла ниже уровня 1,0462, углубившись в сигнальную зону с проходом вплоть до уровня 1,0364, где и была остановлена. Таким образом, ожидаемое продолжение роста не состоялось, и целевая область остается в работе. Вместе с тем, ценовой график оказался в красной зоне супертренда, свидетельствуя о сдерживающих усилия со стороны продавцов.

В данный момент пара торгуется с заметным понижением, несколько отойдя от своих недельных минимумов. Основная зона поддержки оказалась под сильным давлением, но смогла удержаться, не допустив пробоя, что указывает на возможность сохранения актуальности восходящего вектора. Для его возобновления цене необходимо вернуться и закрепиться выше уровня 1,0462, где проходит граница основной зоны поддержки. Ретест этого уровня с последующим отскоком вверх позволит сформировать очередной восходящий импульс, который нацелится в область между 1,0578-1,0627.

( Читать дальше )

Доллару идут на уступки

- 03 марта 2025, 08:55

- |

Первое впечатление обманчиво. Пресса в качестве основной причины роста евро в начале весны назвала намерение стран ЕС взять инициативу на себя в деле урегулирования вооруженного конфликта в Украине и увеличить военные расходы, что в теории должно разогнать ВВП. Однако пробежавшая между Киевом и Вашингтоном кошка говорит о все еще повышенным градусе геополитических рисков, что скорее давит на EURUSD, чем оказывает поддержку. Собака зарыта в другом месте.

Судьба основной валютной пары будет зависеть от того, насколько агрессивно Дональд Трамп станет использовать тарифы. Если страны идут на уступки, Белый дом предоставляет отсрочки, что негативно отражается на долларе США. В этом отношении заявление Скотта Бессента, что Мексика согласилась ввести аналогичные американским сборы на импорт из Китая вселило в инвесторов надежду, что намеченные на начало марта 25% пошлины на импорт Мехико будут вновь поставлены на паузу.

Министр финансов заявил, что неплохо бы и Канаде пойти по пути Мексики и создать своеобразную североамериканский щит против Поднебесной. Он выразил уверенность, что инфляция в США упадет до 2% благодаря сокращению госрасходов и снижению цен на энергоносители. В качестве доказательства он привел падение доходности трежерис и ставок по ипотеке.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал